意见领袖丨招商银行研究院

作者:招商银行研究院 交易银行部

■ 招商银行于2020年在企业网银和企业APP客户端启动了对企业客户的跟踪调研。2020年11月底到12月初,招商银行投放了第三轮线上问卷,共收集有效答卷2,549份。基于调研结果共形成两篇专题报告,本篇报告为第二篇专题报告。

■ 小微企业在样本数量中占据九成以上。由于样本特征集中度较高,此次调研主要反映的是这部分受访企业2020年的经营情况和困难。在《荆棘里的花:招商银行小微企业调研报告之三(I)》中,我们已经对年末调研样本进行了整体描述和分析,本篇报告将着重拆解不同类型企业经营的分化,详解疫情“后遗症”形成的K型复苏。2020年我国有效的经济政策和防疫措施使得经济复苏前置于其他主要经济体。随着疫情冲击的消退,年末调研中受访企业的生产经营情况均较2020年4月调研明显修复,但疫情的“后遗症”在不同类型企业中更加显著,并呈现出“K”型修复的特征。其中有两大特征值得特别关注。

■ 2020年 企业现金流和投资计划的“两极化”更加显著,小微企业全年面临更为严峻的生存压力。从年末调研来看,小微企业现金流改善的情况并不明显,与大中企业平均生存时长之差“不降反升”,投资意愿上的分化也较4月调研时有所扩大。造成“两极化”的主要原因是小微企业营收下滑和融资困难。年末调研中受访企业迫切希望政府能够在减税降费、定向资金支持、加大补贴力度方面给予帮助。《2021年政府工作报告》中指出,中小微企业和个体工商户受到疫情的冲击最直接且量大面广,其困难较多。将引导银行扩大信用贷款,对受疫情持续影响行业企业给与定向支持,使得小微企业融资更便利、综合融资成本稳中有降。

■ 2021年外向型企业营收预期虽好于本土企业,但预期的改善速度不及本土型企业。相较于2020年4月调研,年末调研时外向型企业的营收预期改善不及本土型企业。随着发达国家生产和贸易活动逐步恢复正常,我国生产的替代效应将逐渐消退,海外生产订单相应减少将对外向型企业经营形成冲击。考虑到营收与投资计划之间的相关性,外向型企业或谨慎投资来应对营收下滑的风险。

概要

执行概要 :两大特征

2020年,新冠疫情给全球经济带来了前所未有的冲击。尽管我国疫情拐点和复工复产领先全球,但企业仍然面临着全球疫情和经贸形势的巨大不确定性,以及国内散点式疫情爆发所带来的挑战,尤其是广大中小企业。中小企业是我国国民经济的基石,是“稳增长”“稳就业”的关键所在。如何解决中小企业的经营难题,成为政策和市场关注的焦点。

2020年,招商银行在企业网银和企业APP客户端启动了对企业客户的跟踪调研,2月发布了基于20,735份有效问卷的首份研究成果《新冠疫情众生相:招商银行小微企业调研报告》,4月发布了基于23,524份有效问卷的系列报告《穿越生死线——招商银行小微企业调研报告之二(I)》、《不确定性阴霾下:招商银行小微企业调研报告之二(Ⅱ外贸篇)》、《聚焦大湾区——招商银行小微企业调研报告之二(Ⅲ粤深篇)》(以下简称“4月调研”)。11月底至12月初,招商银行投放了第三轮线上问卷,共收集有效答卷2,549份(以下简称“年末调研”),继续跟踪调研企业的经营状况、困难及政策诉求。

根据受访企业的员工数量,我们将全样本切割为小微企业(小于50人)和大中企业(大于100人)两大类。此外,根据受访企业对进出口的依赖度,我们将全样本切割为外向型企业(进口或出口依赖度至少一项占比大于25%)和本土型企业(进出口依赖度皆为零)两大类,以对比不同类型企业的经营现状及预期。

调研结果显示,受访企业经营仍未回归至疫前水平,但较2020年4月已边际改善。虽然2020年营收相较2019年显著下滑,现金流也更为紧张。但相较4月调研,企业营收、现金流情况均边际好转,裁员/降薪和投资收缩力度也有所下降。但面对刚性支出压力和融资困难,大部分企业投资仍相对谨慎。受访企业对2021年的前景总体上更为乐观。

但值得注意的是,疫情的经济“后遗症”加重,并呈现两大特征。一是小微企业和大中企业的经营分化。样本中小微企业的表现仍显著弱于大中企业,但在现金流和投资计划上的“两极化”更为明显。二是外向型企业和本土企业对2021年营收预期改善发生逆转。在我国外部环境不确定性和不稳定性的影响下,年末调研中外向型企业对未来营收的预期改善不及本土型企业。在《荆棘里的花:招商银行小微企业调研报告之三(I)》中,我们已经对年末调研样本进行了整体描述和分析,本篇报告将着重拆解不同类型企业经营的分化,详解疫情“后遗症”形成的K型复苏。

小微企业vs 大中企业:分化加剧

整体来看,小微企业的经营现状仍显著弱于大中企业。随着经济的修复,小微企业营收预期恢复速度略快于大中企业,但由于小微企业面临的刚性支出压力不减、融资压力略有上升,在现金流和投资方面,其“两极化”的表现更为突出。

(一)趋势延续:营收、雇员/薪酬

小微企业和大中企业在营收和雇员/薪酬计划上的表现与2020年4月份调研结果基本一致。小微企业的营收下滑相较大中企业来说更为严重,裁员或降薪的幅度也相较更大。

1、营收及利润

疫情冲击下,小微企业营收下滑更为严重。近四成(37.2%)的小微企业三季度营收下滑超过50%,而此情况在大中企业中出现的占比仅为5.7%(图1)。

图1:大中/小微企业2020年三季度营收变动

资料来源:招商银行研究院

虽然大部分企业预期未来营收将边际好转,但仍有31.2%的小微企业认为第四季度营收同比将下降50%以上。

从全年来看,34.7%的小微企业预期全年营收减少50%以上,而近三成(26.2%)大中企业预期全年营收增长10%以上。从2021年来看,小微企业的营收预期仍弱于大中企业,但恢复速度较快。2020年超过四成(42.6%)大中企业预期营收正增长,接近小微企业该占比(23.4%)的两倍。2021年近六成大中企业(63.8%)预期营收同比增长,而小微企业该占比快速上升至44.8%,几乎翻了一番,营收预期边际修复速度要好于大中企业(图2)。

图2:大中/小微企业2020/2021年全年营收预期

资料来源:招商银行研究院

小微企业对利润预期更为悲观。81%的小微企业预期2020年全年利润下滑,而这一占比在大中型企业中为65.1%。近四成(38.7%)的小微企业预期利润下滑超过50%,而此情况在大中企业中出现的占比仅为11.3%(图3)。

图3:大中/小微企业2020年全年利润预期

资料来源:招商银行研究院

2、雇员及薪酬

由于企业的裁员/降薪计划很大程度上取决于其营收预期【注释1】,小微企业的裁员和降薪幅度要明显大于大中企业。小微企业预期2020年平均裁员幅度和降薪幅度分别为16.2%和11.3%,而大中企业出现小幅增员(-2.3%)和涨薪(-4.0%)。17.1%的小微企业预期全年将裁员50%以上,而大中企业裁员幅度均在50%以内(图4)。

图4:大中/小微企业预期雇员数量变动

资料来源:招商银行研究院

接近半数(46.1%)大中企业当前雇员薪酬有不同程度的增幅,而小微企业该占比仅约三成(29.4%)(图5)。

图5:大中/小微企业当前雇员薪酬变动

资料来源:招商银行研究院

(二)两极化:现金流、投资

1、现金流

在疫情的持续冲击下,小微企业现金流更为吃紧。根据均匀/正态分布假设估测,小微企业可支撑生存时长平均为4.8月,显著低于大中企业(7.3个月)。近两成(17.6%)小微企业现金流仅能维持一个月,而这种情况在大中企业中并不常见。相反,超过三成(31.9%)的大中企业现金流能够维持1年以上(图6)。

图6:大中/小微企业预期现金流维持时长

资料来源:招商银行研究院

引人注意的是,相较于2020年4月的调研,年底调研中小微企业现金流的改善似乎并不明显,小微企业和大中企业平均生存时长之差“不降反升”。现金流撑不过3个月的小微企业占比稳定在58%附近,而仅能维持生存1个月的占比大幅提升7.1pct(图7)。

图7:4月/11月调研小微企业现金流维持时长

资料来源:招商银行研究院

大中企业现金流明显好转。生存时长超过半年的占比从35.6%增长至42.6%(图8)。

图8:4月/11月调研大中企业预期现金流维持时长

资料来源:招商银行研究院

两者平均生存时长差距较2020年4月份调研时(小微/大中企业分别为4.0/5.7个月)扩大0.8个月。这是因为,一方面,小微企业现金流入受限。六成以上(63%)小微企业反映生产经营的最大困难是营收下滑。此外,小微企业融资困难加大。反映短期融资能力下降的小微企业占比与2020年4月调研基本持平,而表示融资成本高、贷款额度不足、授信门槛高的小微企业占比有所上升(图9)。

图9:大中/小微企业融资方面的困难(多选)

资料来源:招商银行研究院

另一方面,小微企业依然在工资、租金、偿还贷款本息等刚性支出方面(51.2%)【注释2】承受较大压力,受影响的小微企业占比较四月份调研时(52.5%)无明显变化(图10)。

图10:大中/小微企业生产经营的困难(多选)

资料来源:招商银行研究院

2、投资计划

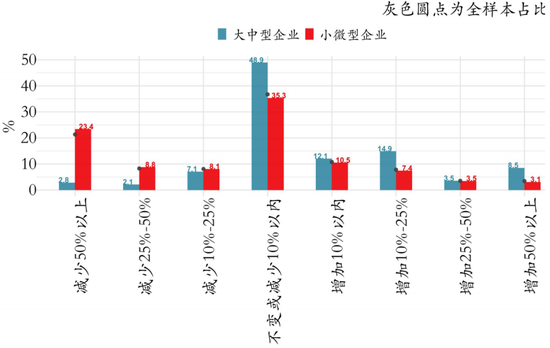

面对惨淡的营收现状,小微企业2020年投资意愿大幅削弱。在营收下滑和现金流紧张的困境下,小微企业投资计划平均收缩幅度为18.6%,而大中企业平均预期全年投资增长4.3%。超七成(75.6%)小微企业预期2020年全年投资额下滑,而近四成(39%)大中企业预期全年投资正增长(图11)。

图11:大中/小微企业投资额较2019年末变动

资料来源:招商银行研究院

小微企业和大中企业投资意愿的分化相较于2020年4月份调研时有所扩大。从平均投资情况来看,相较于2020年4月份的调研,年末调研中小微企业的投资计划改善15.5pct,而大中企业则大幅改善20.9pct。其中,投资缩减25%以上的小微企业占比保持稳定(34.1%/32.2%【注释3】),而大中企业该占比却大幅改善(23%/4.9%)。

值得注意的是,在《荆棘里的花:招商银行小微企业调研报告之三(I)》中提到的“防御性”特征之外,小微企业的投资也出现了“两极化”的现象。23.4%的小微企业预期2020年全年投资减少50%以上,但这一占比在大中企业中仅为2.8%。相较于2020年4月份的调研,在大中企业预期投资不变或减少10%以内的占比从52%下滑至48.9%的情况下,小微企业占比却出现小幅上升,从4月调研时的32%小幅上升至35.3%。

究其原因,小微企业在收入端和支出端的压力均大幅高于大中企业。一方面,由于企业大部分根据营收来制定投资计划,小微企业投资收缩幅度更大。小微企业受国内需求冲击(59.8%)更明显(图12),超过六成(63.9%)小微企业营收压力大(图10)。

图12:大中/小微企业供需方面的困难(多选)

资料来源:招商银行研究院

而近四成(37.6%)大中企业表示未受疫情影响,面临营收压力的大中企业占比未超过半数(48.9%)。另一方面,面对极度紧张的现金流和较大的刚性支出压力,小微企业不得不压缩投资计划,从而进一步加剧了两者间投资意愿的分化。小微企业(52.1%)比大中企业(46.1%)面临更高的工资、租金、还贷等刚性支出压力(图10)。

整体来看,营收下降和融资难是形成小微企业现金流和投资计划“两极化”的决定性因素。当前小微企业融资难主要来自于无法及时还款的压力。小微企业融资的主要途径是自有资金,在营收下滑和现金流紧张的困境下,企业很难及时偿还贷款。此外,金融机构对小微企业贷款的约束也是形成融资难的主要原因之一。相较于营收和现金流较好的大中企业,小微企业获得金融机构授信的难度较高,主要体现在授信额度不足、授信门槛过高、面临被抽贷和断贷风险等(图9)。我国“十四五”规划中【注释4】指出的要加大中小微企业的税费优惠和信贷支持力度,有针对性地就小微企业融资难问题提出了解决方案。

外向型企业vs本土型企业:预期收敛

2020年,受益于有效的疫情防控措施,国内生产恢复快于海外生产,外向型企业在“进口替代”和“出口替代”的推动下,营收和现金流表现明显好于本土型企业,雇员/薪资计划和投资意愿也明显强于本土型企业。

(一)趋势延续:雇员/薪酬、投资、现金流

与2020年4月份调研的结果一致,外向型企业的营收现状仍好于本土型企业。超三成(31.8%)外向型企业三季度实现正增长,这一占比在本土型企业中为20.1%(图13)。

图13:本土/外向型企业2020年3季度营收

资料来源:招商银行研究院

由于企业主要根据营收来确定雇员/薪酬计划和投资计划,外向型企业裁员和降薪幅度均低于本土型企业,投资意愿也明显高于本土型企业。本土型企业平均裁员和降薪幅度分别为16.7%和11.9%,而外向型企业平均裁员和降薪幅度仅分别为9%和5.1%。预期全年裁员50%以上的外向型企业占比(9.3%)仅为本土型企业(18.1%)的一半左右(图14)。

图14:本土/外向型企业预期雇员数量变动

资料来源:招商银行研究院

当前降薪超过50%的本土型/外向型企业占比分别为11.7%/6.3%,而薪酬有所增长的本土型/外向型企业占比分别为29.0%/34.1%(图15)。

图15:本土/外向型企业当前雇员薪酬变动

资料来源:招商银行研究院

在外贸强劲增长下,外向型企业全年投资意愿明显高于本土型企业。本土型企业投资计划平均收缩幅度达18.5%,外向型企业为12.6%。近三成(29.1%)外向型企业预期全年投资正增长,而超七成(76.4%)本土型企业预期2020年全年投资额下滑(图16)。

图16:本土/外向型企业预期2020年 投资额变动

资料来源:招商银行研究院

相较本土型企业,外向型企业面对的经营困难集中在成本端。近六成(58.3%)企业表示工资、租金、还贷等刚性支出压力大,近四成(37.7%)反映原材料短缺/价格上涨(图17)。

图17:本土/外向型企业生产经营的困难(多选)

资料来源:招商银行研究院

成本压力在营收-利润预期对比中也得到印证。外向/本土型企业对利润预期的差异显著小于其对营收预期的差异,指向外向型企业成本压力较大(图18)。

图18:本土/外向型企业2020年全年利润预期

资料来源:招商银行研究院

外向/本土型企业预期全年利润增长为负的占比差为8.4%,而预期全年营收增长为负的占比差为11.9%。此外,外向型企业面临更大的融资困难,在融资成本和金融机构信贷方面的压力均显著高于本土型企业。近半数(48%)外向型企业反映融资成本高,超过三成表示金融机构效率低(38.7%)、授信额度不足(32.5%)、授信门槛高(35.8%)(图19)。

图19:本土/外向型企业融资方面的困难(多选)

资料来源:招商银行研究院

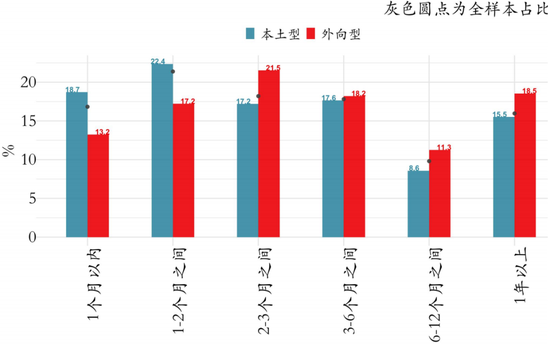

虽然面临生产经营上的困难,但受益于有效防控带来的生产前置,外向型企业的现金流较为充裕。均匀/正态分布假设下,外向型企业可支撑生存时长平均为5.7个月,高于本土型企业(4.8个月),两者差距较2020年4月份调研时有所扩大(4.6个月/4.3个月)。超过四成(41.1%)本土型企业现金流撑不过两个月,仅三成(30.4%)外向型企业存在这一困难。其中,有18.7%的本土型企业现金流只能维持一个月,超过七成(72.4%)外向型企业预期现金流维持两个月以上,而本土型企业该占比不足六成(58.9%)(图20)。

图20:本土/外向型企业现金流预期维持时长

资料来源:招商银行研究院

(二)趋势收敛:营收预期

相较于本土型企业,外向型企业对海外经济的变化更为敏感,更容易受到海外供需的冲击。近四成(39.4%)外向型企业表示受制于海外市场订单减少,超两成(21.2%)企业表示受限于海外上游企业供应不足,近两成(19.9%)表示物流不畅。而本土型企业中近九成企业(87.9%)受制于国内供需,受到海外供需冲击、物流受限的影响的企业占比占比仅分别为4%、7.9%(图21)。

图21:本土/外向型企业供需两侧的困难(多选)

资料来源:招商银行研究院

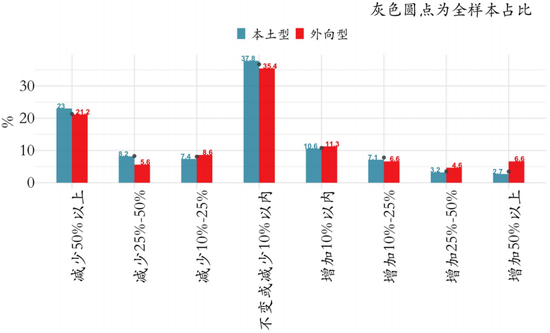

由于对海外疫情、经济和政治的不确定性,虽然外向型企业的2021年营收预期仍好于本土型企业,但预期改善不及本土型企业。半数(50.6%)外向型企业2021年营收预期同比正增长,而本土型企业该占比较2020年(21.1%)翻了一番,大幅增长至44.4%,外向/本土型企业预期营收正增长的占比差异由2020年的11.9pct缩小至2021年的6.2pct(图22)。

图22:本土/外向型企业2020/2021年全年营收预期

资料来源:招商银行研究院

小结:K型复苏

2020年我国有效的经济政策和防疫措施使得经济复苏前置于其他主要经济体。随着疫情冲击的消退,年末调研中受访企业的生产经营情况均较4月调研明显修复,但疫情的“后遗症”在不同类型企业中更加显著,并呈现出“K”型修复的特征。其中有两大特征值得特别关注:

一是企业现金流和投资计划的“两极化”更加显著,小微企业或面临更为严峻的生存压力。从年末调研来看,小微企业现金流改善的情况并不明显,与大中企业平均生存时长“不降反升”,投资意愿上的分化也较2020年4月调研时有所扩大。造成“两极化”的主要原因是小微企业营收下滑和融资困难。年末调研中受访企业迫切希望政府能够在减税降费、定向资金支持、加大补贴力度方面给予帮助。《2021年政府工作报告》中指出,中小微企业和个体工商户受到疫情的冲击最直接且量大面广,其困难较多。将引导银行扩大信用贷款,对受疫情持续影响行业企业给与定向支持,使得小微企业融资更便利、综合融资成本稳中有降。

二是2021年外向型企业营收预期虽好于本土型企业,但改善速度不及本土型企业。相较于2020年4月的调研,年末调研时外向型企业和本土型企业对于今年的营收预期大幅收敛。随着发达国家生产和贸易活动逐步恢复正常,我国生产的替代效应将逐渐消退,海外生产订单相应减少将对外向型企业经营形成冲击。考虑到营收与投资计划之间的相关性,外向型企业或谨慎投资来应对营收下滑的风险。

注释

1、该相关关系已经在《荆棘里的花:招商银行小微企业调研报告之三(I)》中得到论证。

2、括号内数字为受负面影响的企业占比,此题为多选题。

3、4月/11月。

4、《中华人民共和国国民经济和社会发展第十四个五年规划和2035年远景目标纲要》。

-END-

本期作者

招商银行企业调研联合课题组

谭卓 招商银行研究院 宏观经济研究所所长

颜琰 招商银行研究院 宏观研究员

陈适时 交易银行部 用户体验团队主管

曹珊 交易银行部 交互设计岗

(本文作者介绍:招商银行总行一级部门。研究领域涵盖宏观经济、区域经济、大类资产及重点新兴行业等。)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。