意见领袖丨管涛(中银证券全球首席经济学家)

分化的复苏或埋下后疫情时代国际金融风险隐患

日前,国际货币基金组织(IMF)在春季年会期间发布了最新《世界经济展望》。IMF预测,今明两年全球经济分别增长6.0%和4.4%,较今年1月份的预测值分别调高了0.5和0.2个百分点,但强调世界经济前景存在巨大的不确定性,这与新冠疫情的未来发展路径、政策支持帮助实现疫苗驱动复苏的效果以及融资环境的变化情况有关。

IMF还特别指出,由于一些国家(主要是大部分新兴市场和发展中国家)没有疫苗研发和生产能力,疫苗普及速度较慢,政策支持有限,且更加依赖旅游业,它们的经济复苏形势相对较弱。

本期《世界经济展望》的副标题是“管理分化的复苏进程(Managing Divergent Recoveries)”。IMF首席经济学家吉塔•戈皮纳斯(Gita Gopinath)在博文中分析指出,各国复苏路径出现分化。如果美国的利率意外地进一步上升,则各国复苏速度不同可能带来金融风险。这可能导致高估的资产价格出现无序调整,融资环境大幅收紧,经济复苏前景恶化,一些债务高企的新兴市场和发展中国家尤其如此。

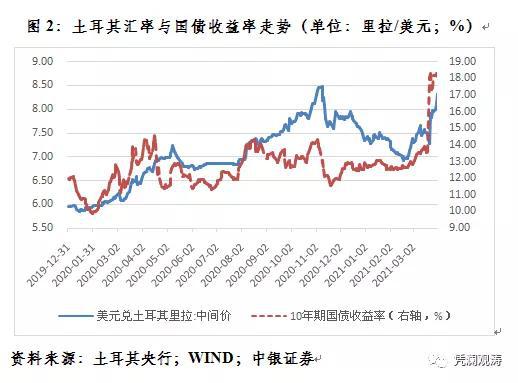

这种担心并非空穴来风。国际金融协会(IIF)公布的最新数据显示,今年3月份,新兴市场外来组合投资净流入估计为101亿美元,较上月骤降57%,放缓至去年4月份以来的最低水平,主要是因为今年2月份以来10年期美债收益率加速上行令新兴市场承压。其中,除中国以外,同期其他新兴市场股市外资净流入2亿美元,债市净流入12亿美元。美联储编制的对新兴市场货币的名义美元指数显示,到一季度末,较年内低点反弹了2.6%,当季累计上涨了2.1%(见图1),这也从一个侧面反映了新兴市场遭遇的资本外流压力。3月18日,土耳其央行宣布加息,但之后遭遇了股汇债“三杀”。到月末,土耳其里拉对美元汇率较加息当日累计下跌10%,10年国债收益率飙升33%(见图2),伊斯坦布尔100指数下跌13%并多次触发熔断。

IMF分析指出,美国市场利率上行对新兴市场有利有弊。从有利的方面讲,美债收益率上行是受到经济前景及新冠疫苗的利好推动,这往往会促进外来组合投资资金流入,降低大多数新兴市场美元计价债务的利差。但从不利的方面讲,如果发达经济体利率走高是由于人们预期其央行将采取更鹰派的行动,那么这可能会对新兴市场经济体产生危害。因此,本次年会期间,IMF一再警告,如果主要央行突然表示出对通胀风险的更大担忧,全球可能会出现类似2013年的“缩减恐慌”。同时,IMF敦促主要央行应就未来政策措施提供明确的指导,为其他国家预留充足的准备时间。

应对新兴市场“缩减恐慌”的国际经济政策协调说易行难

与2008年全球金融危机相比,这次新冠肺炎疫情大流行引发的公共卫生危机应对中,国际经济政策协调大大弱化,甚至因为大国博弈导致抗疫政治化。即便抛开地缘政治层面的非经济因素不说,仅就应对新兴市场“缩减恐慌”而言,国际经济政策协调也是说起来容易做起来难。

首先,大国货币政策对内优先制约了国际协调的政策空间。

应对新兴市场“缩减恐慌”的国际经济政策协调,实质就是控制主要央行特别是美联储货币政策的溢出效应。除了欧元区这样的超主权经济体,成员国将货币政策让渡给了超主权的欧洲中央银行,一般来讲,主要经济体的货币政策都是优先服务于国内经济增长、充分就业和物价稳定目标,而不会牺牲本国经济利益顾及外部协调。

虽然现在国际组织和主要国家都一再呼吁,不要过早撤销对经济恢复的必要支持,但刺激政策退出是必然的,只是早退或晚退的问题。鉴于各国经济复苏步伐不同,显然经济越快恢复,宏观政策就有可能越早转向常态化。正如中国疫情得到控制、经济率先复苏,超级宽松的货币政策自去年5月底就开始逐步调整。当然,中国也承担了由于中美两国央行货币政策节奏和力度的差异,导致中美利差扩大,推动人民币汇率升值的后果。

其次,美联储政策溢出效应仍是新兴市场必须直面的现实。

“美元是我的货币,却是你的问题”,彰显了现行国际货币体系中美元嚣张的霸权。尽管大家“苦秦久矣”,但至今这一格局没有根本性改变。2008年危机应对,美联储推出三轮量化宽松之时,被斥为挑起货币战争,但当2013年美联储释放退出预期时,又引发了新兴市场“缩减恐慌”。这次危机爆发后,美联储依然执全球央行之牛耳。

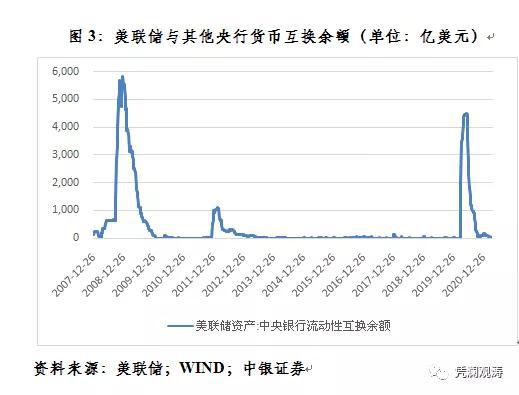

去年3月份,疫情大流行、金融大动荡、经济大停摆之时,正是美联储祭出“零利率+无限量宽”的王炸,才让全球金融市场止跌企稳、V形反弹。其间,美联储更是通过货币互换安排最多紧急注入了4000多亿美元流动性(见图3),解了全球“美元荒”的燃眉之急。

目前,尽管美联储矢志要实施更长时间的宽松货币政策,美国政府也在推出一轮又一轮的财政刺激或基建投资计划,但都是为了支持美国经济从疫情中彻底恢复,实现广泛且普惠的充分就业。一旦上述目标达成,相信宽松政策退出乃大势所趋。至于由此引发的负外部性,恐难成为美联储的掣肘。

当年,时任美联储主席伯南克就明确表示,美联储货币政策操作只会关注对美国就业和通胀的影响,至于对其他国家的影响是相关国家央行自己的事情。除非因此引发的海外金融动荡回溢到美国,影响到美国的经济金融前景,美联储或在政策上才会有所考虑。

再次,本次危机中新兴经济体仍处于弱势地位。

世界经济复苏分化,是K形复苏的重要表现形式之一。不论从短期还是中长期看,新兴市场和发展中国家经济受疫情冲击更大。据IMF最新预测,美国有望成为唯一一个将在今年超过疫情前GDP预测水平的大型经济体,包括欧元区在内的其他发达经济体要到明年才可能恢复;在新兴市场和发展中经济体,虽然中国经济已在去年恢复到疫情前水平,但许多其他国家预计将到后年才能回到疫情前的水平。

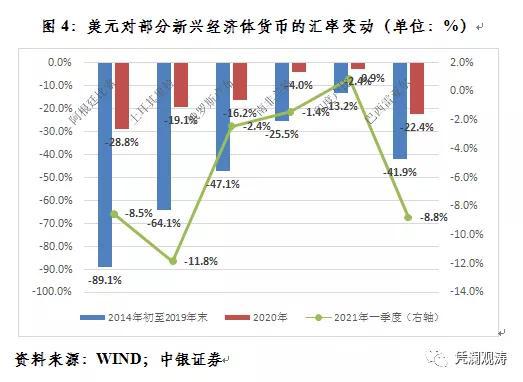

如果主要经济体特别是美国经济率先复苏,美联储货币宽松政策退出,美元进入汇率升值、利率上行的强周期,对贸易赤字、财政赤字、外债高企的新兴经济体来讲可能就是灾难。目前国际上提出来的鼓励减轻贫穷国家债务负担、增加IMF和世界银行的贷款额度、新增6500亿美元特别提款权分配等解决手段,大都是“救急不救穷”,不能说没有用、不必要,但总体效果有限。其实,最近遭遇“缩减恐慌”的巴西、土耳其等新兴市场,大都在疫情大流行之前就积累了不少经济金融脆弱性,2014至2019年间经历了多轮货币危机(见图4)。

最后,市场沟通可能是主要央行疫后都面临的巨大挑战。

上次危机应对,美联储六年多时间扩表2万多亿美元,10年期美债收益率低至1.4%;这次危机应对,美联储一年时间就扩表3万多亿美元,美债收益率低至0.6%。为应对百年一遇的大流行,现在不计代价的放水情有可原。然而,央行无节制地放水会不会造成通货膨胀、资产泡沫、债务积压,以及未来退出时能否避免刺破资产和信贷泡沫?这些都是未解之谜。

今年以来的美债收益率飙升就缘于经济加快复苏引发的通胀预期上行,尽管美联储一再强调会持续宽松,却没有阻止这一发展趋势。美联储对通胀的判断更多是基于长期视角,但金融市场却只认一点,即通胀显著上升后,货币政策真能保持定力吗?在“平均通胀目标制”的新货币框架下,美联储能够容忍多高的通胀,以及能够容忍多长的时间,这在美联储和市场之间都存在博弈的空间。

有鉴于此,新兴市场“缩减恐慌”或是后疫情时代国际金融稳定的重要尾部风险。对此,搁置争议、尊重科学,在全球范围内共同行动,包括利用“新冠疫苗全球获取机制”公平分配疫苗,帮助发展中国家抗击疫情,让全球经济尽快重启是关键。

对于存在经济金融脆弱性的新兴经济体,要抓住美联储货币宽松的时间窗口,把握美国财政刺激的有利机会,降低经济金融脆弱性。对于其他经济体,对宽松货币政策退出引发的“缩减恐慌”尾部风险在心理和措施上要有所准备,巩固和增强本国经济金融体系稳健性,并做好应对预案。

(本文作者介绍:中银证券全球首席经济学家)

责任编辑:陈嘉辉

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。