文/新浪财经意见领袖专栏作家 王剑

银行拨备是一个让人费神的指标。首先,它并不是一个“客观”的指标,银行在会计上计提拨备有一定的主观性,这让我们对拨备的分析不那么清晰。其次,它又是一个非常重要的指标,因为资产质量是银行的生命线,是决定银行经营成果最为核心的变量之一。总之,在分析银行时,这是一个很难观察,却又不得不观察的指标。

我国有多个部门的文件对拨备计提有要求,包括财政部、人行、银保监会等,具体文件在此不赘述。但其中最为重要的监管要求是150%的拨备覆盖率。

在过去,拨备有一个重要的功能,就是“以丰补歉”。以丰补歉指的是,盈利较好时,多计提拨备(留存为超额拨备,即超过监管要求之外的拨备),让盈利增长缓和一些,而在盈利不佳时,可以少提甚至不提拨备(可消耗超额拨备),让盈利增长好看一些,以此来实现让每一年的盈利情况尽可能平稳。以丰补歉,本质是利润跨期平滑的问题。

为什么要平滑利润?

如果银行全部股东一直没有变动,那么其实要不要以丰补歉都是一样的,反正赚和亏都是这些股东的。但是,因为股东每个交易日有进有出,所以得考虑利润跨期平滑问题。

假设有一家银行,过去每年盈利100元,非常稳定地持续了5年以上。突然有一年,发生了一笔不良资产,当年会亏损200元。如果这家银行没有以丰补歉,而是前5年把利润全分红了,然后有股票换手,有新股东进来,然后到了第6年亏损200元,那么新股东怎么都不会开心的。他们会觉得,前面的股东赚走了贷款的利息,而这笔贷款发生违约时,亏损让自己承担,这太不公平了。

这跟信用债交易有点类似。有些信用债在违约发生前发生交易,新买入的投资者成了接盘侠……

其实这事很难说清楚公平不公平,我们也不展开讨论了。

但万一银行在不好的年景,遇到新发生不良贷款实在太多了,如果按照要求计提拨备,也很做到平滑利润(不良太多,把超额拨备消耗完毕之后还不够)。那么,还有一个方法,就是在不良贷款的确认上动手脚。

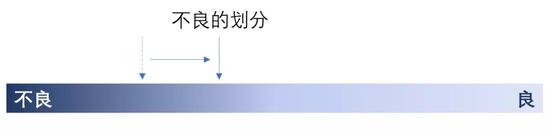

我们在研究银行的不良资产问题时,最头疼的一点是,银行的不良资产认定也是偏主观的。我们以前曾经使用这个图,来表示不良资产是如何确定的:

也就是说,不良资产和非不良资产之间,并没有清晰、客观的边界,边界划分在哪,是有一定的主观性的(总存在那么一些贷款,确认为不良类也可以,算成关注类也说得过去)。一家银行可以将不良的认定标准调得更严,那么在图中就体现为边界向右移动:

当然,它也可以将不良认定标准设得很松,在图中就体现为边界偏左,于是报表上确认的不良资产就少一些。当然,说更严重点,这种行为也可能是隐藏不良,以便粉饰盈利。

这个事情最直接的后果,就是投资者看着银行报表上的不良资产数据,会表示一定的怀疑。不管银行的高管如何解释说我们不良认定是严格的,投资者也很难置信,于是银行股估值就一直处于很低的状态。

等到经济向好,银行的收入能够承受进一步计提拨备了,则再把不良边界右移,把以前没确认的不良确认出来。这也就是为什么2018年我国处置、核销的不良规模超过了2017年底的披露数,这些不良贷款仿佛一夜之间从地底下冒出来的。其实是因为2018年银行收入增速回升,有能力消化以前未确认的不良了。

所以,以丰补歉,除了靠拨备,还得结合对不良确认宽严的把握。

既然银行的报表这么“艺术性”,那么评判真实的资产质量情况,成为了银行分析师最头疼的问题。而拨备覆盖率有可能提供一些线索。

既然是以丰补歉,那么很明显的一个一般推论(这里加了“一般”二字,表示在一般情况下成立,但也不排除特殊情况)是:拨备一直增厚时,自然是丰,拨备被消耗时,自然是欠。用拨备覆盖率的变化,来间接反映这家银行现在的经营情况到底是变好(丰)是变坏(欠),可能是一个可行的信号。

基于拨备覆盖率指标,我们可以有这样一个假设(当然,这可能只是假设,因为确实存在例外的情况):银行不太可能一边宽松认定不良(甚至隐藏不良),一边又计提大量超额拨备,保持很高的拨备覆盖率。

这个假设可以表述为另一个句话:在营业收入允许的情况下,银行高管总是希望尽可能确认、消化、处置不良,而不会在有能力消化的情况下,依然藏着不良。

换言之,我们假设,银行高管总归是希望尽可能用营业收入去消化不良,以便处置完毕后重新走上正常经营之路。

于是,基于上述结论,我们会有另几个推论:

(1)如果一家银行拨备覆盖率远超监管标准(比如150%),并且还在持续提升,那么很明显是处于丰的阶段。很显然,市场上,这样的银行股,估值一般不低,而且主升浪是从它们拨备覆盖率开始显著上升开始的。

(2)如果一家银行拨备覆盖率在较长时期内仅维持在监管标准附近,那么有可能是:每年的营业收入用于消化存量不良之后,无能力留存额外的拨备。甚至,它是每年收入能消化多少不良就确认多少不良,并且还有存量不良还未消化完毕(存量不良有可能还未确认到报表中),还在补欠。

(3)如果一家银行拨备覆盖率高位回落,可能也是处于补欠的阶段,即每年收入已经不足以消化新发生不良,而是需要拿过去的超额拨备去消化新发生的不良。

再从推论(2)出发,一家银行的拨备覆盖率从监管标准开始起飞,则有可能是存量不良处置完毕了,开始进入丰的阶段,积累超额拨备。

最后,我们列出银行的拨备覆盖率与PB的散点图,结论就非常清楚了:

当然,单单用拨备一个指标评价银行经营好坏、解释银行估值高低,还有点武断,其他还有很多事情会影响银行。但不能否认的是,这确实是一个值得关注的指标。

(本文作者介绍:中国人民大学金融学硕士,CFA持牌人,曾供职于浙商证券、光大证券研究所,担任金融行业分析师,2018年加盟国信证券,任金融业首席分析师。)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。