文/新浪财经意见领袖专栏作家 李迅雷

看到这个标题,很多人会以为我要给港股热泼冷水,其实并非如此,港股作为全球估值水平相对较低的市场,应该具有上涨潜力。年初至今,估计有近3000亿港币的南向资金流入港股,按目前的规模推算,估计今年净流入港股的南向资金或许可达3万亿港币,港股不热才怪呢。但是,在资本市场的盛宴背后,我们更应该反思金融业的“非理性繁荣”,关注实体经济的冷暖和居民收入的变化。

为何北向资金的投资回报率远超南向资金

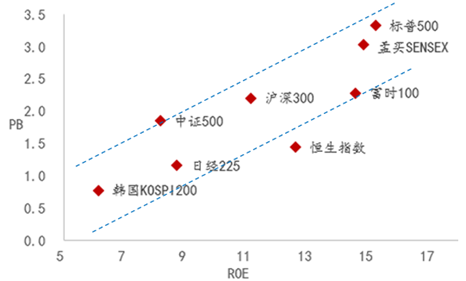

去年4月中旬,我们出了一份报告,叫《恒指史上第三次破净——港股配置价值凸显》,建议配置港股,因为港股的总市值已经跌破净资产总值。从历史上看,当港股下跌至PB小于1后,都会出现强劲反弹,涨幅在27%到84%之间。而到目前为止,破净之后这轮恒生指数涨幅已经达到30%,估值上看,也不算太便宜了。

恒生指数与国际市场主要指数的估值水平

数据来源:wind,中泰证券研究所

尽管恒生指数已经反弹了不少,但南向资金的投资回报率远不如北向资金。例如根据估算,从2017年末至2020年末,南向资金赴港近9千亿元,却只赚了3千亿元;而同期北向资金不足7000亿元,却赚了1.1万亿元。

这说明两点,一是陆港通以来,境内资金更流向港股的比北向资金多;二是南向资金在港股的配置上,主要配置在基于H股相对A股折价率高的金融股上,但这类企业的成长性远不如北向资金配置在国内大消费或高科技等行业头部企业股票上。从恒生指数和沪深300的指数走势看,前者目前仍低于2018年初形成的高点,而后者已经超过2018年初的高点30%以上。

这说明两点,一是北向资金在选股方面确实比南向资金“聪明”,它们更看重“成长价值”,而南向资金在2019年末之前,配置的前三大股票分别是工行、建行和汇丰,似乎更看重“低估值”和两地价差;二是A股市场的流动性远好于港股市场,作为一个开放度较低的市场,疫情之下,国内增量入市资金规模惊人,北向资金入市正逢其时。

不过,从2019年至今,具有成长属性的股票已经涨了不少,当A股市场好赛道上奔跑的除了少数属于千里马之外,大部分估计都不属于后劲十足的好马,因此,往后的风险一定会加大,这也是年初以来港股公募基金发行大量增加的原因。

就我国资本市场而言,随着南向资金的继续增加,港股市场前景如何?只要有资金持续流入,港股的结构性牛市应该会出现,目前估值还处在历史的相对低位。以A+H的溢价率为例,我曾在去年9月份就撰文提出,在陆港通时代,146%的高溢价率是反常现象,一定会回落。如今已经回落至135%了,A股与H之间价差应该还有较大的收窄空间。我对中国股市的前景还是比较乐观,不会因为今天市场出现较大幅度调整而改变对结构性牛市延续的观点。

首先,在人民币升值背景下,外资的在A股市场的占比还会不断提高,未来应该能到达10%左右;其次,国内居民家庭的资产配置将从房地产为重心,慢慢移向金融资产;第三,在资管新规必将落实的预期下,净值型产品会越来越多,银行和信托产品的原有优势不再,权益市场将吸纳更多的资金流入。

从豪宅热销看其背后的货币现象

2020年以后,南向资金开始重配腾讯、美团、小米等大市值、高PE和高PB股票,说明投资偏好发生了变化。而在A股市场,大消费和高科技行业的巨头的市值水平也大幅提升,挑战两桶油和四大行。这主要得益于估值水平的大幅提升,提升的依据的高成长预期。

过去,只有中小市值股票才能享受高溢价,如今则反过来了,好赛道上的大市值股票受到追捧,而过去所谓的“壳资源”从高溢价变为高折价。这种估值体系的修正,与机构投资者占比上升有关。尤其在2020年公募基金规模大幅攀升之后更加明显,如目前A股市值最大的股票,静态市盈率已经达到60倍左右,这在过去是难以想象的。

与股市好赛道上大市值公司受追捧类似的是房地产市场。如2020年,去年美国100万美元以上的豪宅与10万美元以下的独栋住宅销量同比差,达到80%,而国内也出现了豪宅热销的景象,如上海、深圳、厦门等城市,大户型住宅每平米价格要高于小户型的,而过去则相反。

这些现象的出现,从表象看,是机构投资者配置上的需求大幅增加,如过去单只管理规模超过100亿的大基金屈指可数了,如今则比比皆是。这就决定了这些基金需要配置大市值的股票,对大市值股票的需求大幅上升。从产业集中度提升的角度看,配置大市值公司股票的逻辑也是成立的,因为行业集中度在不断提升,很多中小企业会被淘汰出局。例如,美股中500亿美元市值以上的公司要占总市值的70%以上,因此,给大公司高估值是合理的。

但从深层原因看,这轮全球性的股市和楼市大涨,与货币当局滥发货币有很显著的相关性。疫情之下货币大规模超发,如2020年美联储、欧洲央行和日本央行的资产负债表扩张幅度均在30%以上,规模合计扩张了8万亿美元,相当于“再造两个美联储”。导致全球超发资金大量流入股市和楼市。我国央行扩表规模虽然不大,但M2增速达到10%,远超名义GDP的增速。

中美M2增速对比

数据来源:wind,中泰证券研究所

可见,货币越来越成为发达经济体政府的救命稻草,它可以帮助政府度过难关,解决流动性危机,但却不解决根本问题,反过来,由于过多的货币往往被过少的机构或个人占有,由此带来的资产泡沫和居民收入差距过大问题,却成为无解:泡沫破灭会引发金融海啸,为缩小收入差距的改革会触动既得利益。

或许有人会问,既然股市和楼市上涨与货币泛滥密不可分,那为什么总是少数资产在大涨,大部分资产却不涨反跌呢?我认为有两大原因,一是全球主要经济体的金融资产和房地产都过剩了,只有核心资产才值钱;二是经济增速下行必然带来分化,分化的时代不再支持普涨。

例如,美国从1980年至今,累计退市的上市公司超过1万家,即便没有退市的公司,其中有一半的公司市值加总后只占总市值的3%左右。美国股市已经延续了11年牛市,但这11年来,大部分股票并没有上涨甚至下跌,只有10%的股票大幅上涨。A股市场也是如此,过去一年涨幅在全球名列前茅,但有近一半的A股是下跌的。

无论是楼市还是股市,今后都会面临资产过剩的困扰。

为何金融业在不同经济周期下都是受益者

中国私人小汽车的保有量大约为2.3亿辆,居民住宅总套数大约为4.4亿套,后者是前者的两倍。2020年我国乘用车销量增速为-6%,但住宅销售面积增速还是正的。而美国私家车保有量大约是住宅总套数的两倍。这是否说明我国居民对住宅的需求相对于私家车而言要比美国大很多?

在商品过剩的时代,乘用车基本属于“车开不炒”,它更能反映消费需求,而住宅却具有投资属性。正是因为有投资属性,则对住宅的总需求就不能以使用价值的需求来比对,如按每户套数,国内也已经超过1了,与发达经济体的户均套数基本拉平。而金融与房地产紧密相关,我国的贷款余额中,30%左右是房地产相关贷款。所以,房地产20多年的牛市助推了金融繁荣。

助推金融长期繁荣的还有基建投资,因为基建投资通常是逆周期助推,而房地产政策实际上也往往是逆周期的,这就是为何我国投资对GDP的贡献率是全球平均水平两倍左右的原因。因此,当经济繁荣的时候,金融自然受益,当经济下行的时候,有了相对宽松的货币政策和总是积极的财政政策,金融同样受益。

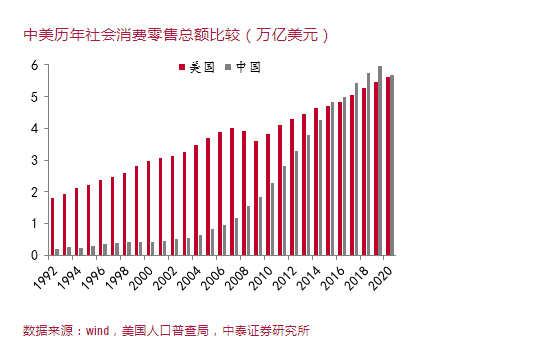

2020年,我国初步统计的GDP增速为2.3%,但金融增加值的增速为7%。从三驾马车看,去年出口和投资都是正增长,其中出口和房地产投资成为经济维持正增长的主要贡献因素,而消费却是负增长。而美国虽然成为新冠疫情全球确诊人数最多的国家,但2020年的美国零售与食品服务销售额却有3%的名义增长。

可见,我国在2020年是经济增速唯一实现正增长的主要经济体,但实现正增长还是靠传统的拉动经济模式,即投资和出口。当然,美国零售额的增长主要靠政府对居民的补贴,与特朗普竞选有关。但我们是否也需要对2020年出现了高端消费火爆而普通消费清淡的现象做反思呢?

例如,2020年在乘用车负增长的背景下,豪华车销量却增长了14%;社消零售总额下降,但奢侈品销量两位数增长、出现LV和爱马仕等专卖店长年排队现象;白酒产量下降,但高端白酒销量实现两位数增长。

消费分化的背后,实际上是收入的分化,根据国家统计局2020年的居民收入数据,平均数增速超过中位数,意味着差距在扩大。而差距扩大的背后,是否与金融、地产的繁荣相关呢?2020年金融增加值占GDP的比重达到8.3%,大概比美国高出一个多百分点,远超日本。局部城市楼市的大涨与股市的繁荣,带来了财产性收入的增长,但这只是少数居民的收入增长。

中国作为新兴经济体,金融业增加值如此之高,显然是不合理的;同样,投资在三驾马车中的占比如此之高,也不合理。解决方案是什么呢?中央经济工作会议提出“扩内需”,而扩内需的前提是要增加居民收入,尤其是中低收入阶层的收入占比。

这就使得今年的金融政策要适度转向,让金融更多为实体经济服务;同时货币要适度收紧,遏制个别城市房价疯涨的势头。实际上,央行和有关部门都已经有动作了,如今天央行的公开市场操作中,回笼了700多亿资金,而且隔夜回购利率也在小幅上行。继上海出台房地产调控政策之后,住建部也分别去上海和深圳调研督导落实城市主体责任。

这些政策非常及时,但也应该认识到,应急性政策难以解决长期存在的根本性问题,长期问题需要通过实质性的改革,如税制、土地、社保、转移支付、第三次分配等来解决。

(本文作者介绍:中泰证券首席经济学家。)

责任编辑:陈鑫

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。