文/新浪财经意见领袖专栏作家 汪涛

9月经济活动继续稳健回暖…

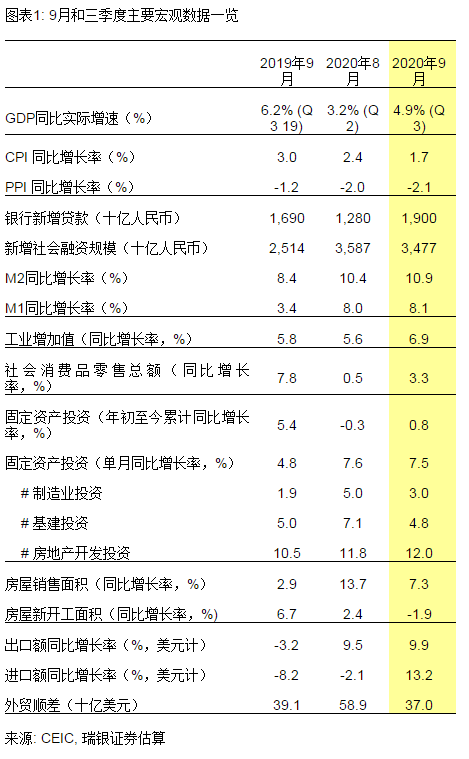

9月主要经济活动进一步回暖、增长超出市场预期。房地产投资保持强劲、同比增长12%,社会消费品零售同比增速进一步反弹至3.3%,出口同比增长10%、再次超出市场预期。受益于此,工业生产同比增速加快至6.9%。不过,基建投资再次不及市场预期、同比增速放缓至4.8%,而餐饮销售也依然同比下跌3%。

…但三季度GDP反弹幅度不及预期

三季度GDP同比实际增速反弹至4.9%,略低于市场预期。我们估算的季调后GDP环比折年增长率由二季度的59%大幅放缓至13%。GDP反弹幅度不及预期可能是因为部分服务业恢复较慢(例如餐饮、旅游、线下娱乐)。此外,尽管地方政府专项债发行规模可观,但三季度基建投资同比增速仍放缓至6.4%。我们认为这可能是因为今年房地产活动较为强劲,降低了地方政府加码公共投资的意愿和动力;同时部分地方政府的财政收支可能较为紧张,限制了其对基建投资的支持。此外,从国民账户核算的角度来看,三季度进口反弹可能也意味着净出口对GDP增长的贡献有所减弱。

四季度经济有望继续回暖;下调今年GDP增速预测至2.1%

我们认为随着出行限制进一步放松、居民收入好转,一些恢复相对滞后的消费领域应会在四季度继续回暖。另一方面,受益于显性财政资金支持,基建投资应能保持相对稳健。近期房地产政策边际收紧可能令房地产活动承压。此外,外需的持续改善应会继续支撑出口。整体而言,我们预计四季度GDP同比实际增速会进一步回升至5.5%左右。鉴于三季度GDP增速不及市场预期,我们将今年全年GDP实际增速预测小幅下调至2.1%(此前为2.5%),明年的增速预测微调至7.5%(此前为7.6%)。

政策宽松或已见顶;关注五中全会和十四五规划

鉴于二三季度经济的反弹较为强劲,我们认为国内的政策宽松势头可能已经见顶;但考虑到未来的不确定性犹存,政策也应不会很快开始收紧。四季度货币信贷政策应会继续延续支持基调,但预计年内央行不会再额外降准或者下调MLF利率。整体信贷增速可能会在今年10-11月见顶、年底为13.8%左右,到2021年底可能回落至11%或更低(参见《中国货币政策:宽松还是收紧?》)。即将在10月26-29日召开的十九届五中全会将研究制定“第十四个五年规划”(2021-25年)纲要,后者可能会涵盖多个未来数年的重要宏观主题(参见《十四五规划有何可期?》)。

9月经济活动进一步复苏,三季度GDP反弹幅度不及预期

9月经济活动进一步回暖,但三季度GDP增长略低于市场预期。今日公布的主要经济指标显示9月整体经济活动继续回暖、表现超出市场预期。不过三季度实际GDP同比增长4.9%,略低于市场预期,其中部分服务业依然较为疲弱。我们估算的季调后三季度GDP环比折年增长率从此前的59%大幅放缓至13%。受益于国内对疫情的有效防控和政策放松,三季度房地产活动、投资和工业生产均进一步反弹。同时,受益于防疫物资和电子产品出口强劲,加之外需逐步改善、中国供应链凸显韧性和灵活性,出口也大幅反弹。此外,商品零售已恢复至去年同期水平之上,不过部分服务领域消费复苏仍相对滞后,例如餐饮、旅游、线下娱乐等。三季度服务业增加值同比增速从二季度的1.9%反弹至4.3%,增速仍明显低于第二产业的同比增长6%。

9月房地产销售和新开工走弱,但房地产投资保持强劲。9月房地产销售同比增速由此前的13.7%降至7.3%,可能部分反映了近期一些热点城市房地产政策有所收紧带来的影响,而高基数也拖累30个大中城市房地产销售同比增速回落。不过,三季度整体房地产销售同比增速仍由二季度的3.2%加快至9.9%。9月新开工同比下跌1.9%(8月同比增长2.4%),部分由于去年同期基数略高,也可能受制于近期房地产开放商融资条件有所收紧。三季度房地产新开工同比增速大致持稳于3.9%(二季度为3.8%)。另一方面,9月房地产投资保持了12%的强劲增长(此前为11.8%),推动三季度平均同比增速由此前的8%反弹至11.8%。整体而言,瑞银建设活动指数从二季度2%放缓至0.4%(3个月移动平均)。朝前看,鉴于近期开放商融资条件有所收紧,我们认为四季度房地产活动可能小幅放缓,明年进一步走弱。

9月和三季度整体固定资产投资同比增速保持稳健,分别达到7.5%和7.1%。虽然今年以来地方政府专项债的支持力度较强(1-9月共发行新增专项债3.4万亿,其中三季度发行1.1万亿),但9月基建投资同比增速仍从此前的7.1%放缓至4.8%(官方窄口径基建投资(剔除公共事业投资)同比增速也从4%降至3.2%)。受此影响,三季度平均基建投资同比增速由二季度的8.1%放缓至6.4%。近期基建投资增速不及市场预期,这可能是因为房地产活动反弹较为强劲,降低了地方政府加快公共投资的意愿和动力。此外,部分地方政府财政收入可能较为紧张,但又面临着较大的支出压力,限制了其对基建投资的支持力度。具体来看,三季度交通运输投资和公共事业投资同比增速有所走弱,而水利、环境和公共设施管理业投资同比增速则有所走强。另一方面,9月制造业投资同比增速从此前的5%放缓至3%,不过受益于企业利润的修复和基数效应,三季度制造业投资增速从二季度的同比下跌4.9%转为增长1.6%。此外,三季度部分服务业投资依然较为强劲,如医疗(同比增长27%)、教育(15.8%,虽然较二季度有所回落)、文体娱乐(7.5%)等。

9月社会消费品零售同比增速进一步反弹至3.3%(8月为0.5%),其中餐饮销售同比跌幅从7%收窄至2.9%。三季度社会消费品零售持续好转,其季度平均增速从二季度的下跌3.9%转为同比增长0.9%。在主要产品中(限额以上单位零售),9月汽车销售保持稳健、同比增长11.2%,而部分受到高基数拖累、通讯器材销售由同比增长25.1%转为同比下跌4.6%。房地产相关产品销售表现不一,其中建筑材料(由同比下跌2.9%转为同比增长0.5%)和家具销售(同比跌幅由4.2%收窄至0.6%)有所改善,但家电销售由此前的同比增长4.3%转为同比下跌0.5%。此外,服装销售同比增速从4.2%反弹至8.3%,而化妆品和日用品销售有所放缓。9月线上商品销售同比增速从17%进一步放缓至11%。

9月出口同比增速进一步走强,再次超出市场预期。9月出口同比增速由8月的9.5%小幅加快至9.9%,其中一般贸易出口较为强劲(同比增长16.2%),表明外需改善是最近出口走强的重要支撑。三季度出口同比增速从二季度的0.1%加快至8.8%,我们认为主要受益于:1)防疫相关产品出口,2)居家办公和远程学习带来的相关电子产品出口,3)全球消费需求的逐步改善(参见《为何中国出口如此强劲?》)。另一方面,9月进口由此前的同比下跌2.1%转为同比增长13.2%,大幅强于市场预期,拉动三季度进口从此前的同比下跌9.7%转为同比增长3.2%。9月中国自美进口同比增速跃升至24.7%。根据最新的US Census美国贸易数据测算,前8个月美国对华出口的第一阶段协议涉及商品金额为480亿美元,相当于全年目标的三分之一(参见《9月出口依然强劲,进口大幅强于预期》)。

尽管去年同期基数较高,但9月工业生产同比增速仍加快至6.9%(8月为5.6%)。工业生产同比增速的反弹主要来自于电气机械(工业增加值同比增速由15.1%加快至15.9%)、纺织(由3.3%加快至5.6%)、非金属采矿业(由5%加快至9%),以及交通运输行业(由7.3%升至10.2%)。与后者相对应,汽车产量同比增速也从7.6%加快至13.8%。另一方面,通讯器材工业增加值同比增速则有所走弱,与之相对应,手机和电子产品产量同比增速在高基数拖累下大幅放缓,前者可能还受到苹果手机相关产品较往年推迟发布和生产的影响。三季度平均而言,受益于房地产活动较为强劲、出口表现超预期以及消费持续回暖,工业生产同比增速由二季度的4.4%加快至5.8%,其中多数行业工业增加值同比增速有所改善,尤其是电气机械、汽车和通用设备行业。

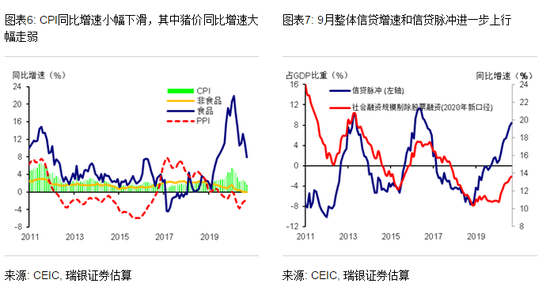

信贷增速进一步上行。9月新增人民币贷款1.9万亿,其中新增居民中长期贷款(6360亿,同比多增1420亿;主要是房贷)和企业中长期贷款(1.07万亿,同比多增5040亿)均大幅强于去年同期。加之政府债券净发行(1.01万亿,同比多增6330亿)和未贴现票据(1500亿,同比多增1930亿)走强,9月社会融资规模3.48万亿,同比多增近1万亿。我们估算9月整体信贷(社融剔除股票融资)同比增速再次上行0.2个百分点至13.6%,信贷脉冲也进一步反弹至GDP的8.4%左右(参见《新增信贷再超预期,信贷增速或将见顶》)。我们预计整体信贷增速会在10-11月见顶、年底回落,明年进一步放缓。

洪水影响消退、去年基数较高,9月CPI同比增速回落。9月CPI同比增速由此前的2.4%降至1.7%,其中猪价和蔬菜价格走弱拖累食品价格同比增速下滑。这既是因为南方洪灾的影响已经消退,同时去年同期的基数也非常高。整体而言,三季度CPI同比增速从二季度的2.7%下降到了2.3%,四季度可能进一步降至1%以下。另一方面,9月PPI通缩小幅收窄了0.1个百分点至2.1%。受益于经济活动的持续回暖,三季度PPI平均同比跌幅从3.3%收窄至2.2%。

经济增长和政策展望

四季度经济有望继续回暖,但环比反弹势头可能进一步减弱。假如国内疫情不会再次大规模爆发,我们认为随着活动限制进一步放松、居民收入好转,部分恢复相对滞后的消费领域应会继续回暖。刚结束的国庆中秋长假期间的旅游收入恢复至去年同期的七成左右,表明国内消费仍有较大的改善空间,尤其是某些服务领域。另一方面,尽管三季度基建投资不及预期,但受益于此前地方政府债券的大规模发行,四季度应仍能保持稳健。不过,今年房地产活动较为强劲可能降低了政府加快公共投资的意愿,而部分地方政府的财政收支可能也较为紧张。同时,近期部分热点城市房地产政策有所收紧、开发商融资条件也受限,可能令未来房地产市场活动承压。此外,外需持续改善应会继续支撑出口,不过其他经济体逐步复产可能抑制中国出口的反弹力度。

四季度政策应不会进一步宽松。鉴于二三季度经济的强劲反弹,我们认为国内政策的宽松势头可能已经见顶,但考虑到未来的不确定性犹存,政府也应不会很快开始收紧政策。四季度货币信贷政策应会继续延续支持基调,但不会进一步放松。实际上,4月以来,货币条件和流动性已有所收紧,市场利率明显上行。潜在的资产价格泡沫和金融风险可能也会限制央行进一步货币信贷宽松的空间。我们预计年内央行不会再额外降准或者下调MLF利率。我们预计整体信贷增速会在10-11月见顶、年底为13.8%左右,到2021年底可能回落至11%或更低(参见《中国货币政策:宽松还是收紧?》)。明年国内政策会进一步常态化。

小幅下调2020年全年GDP增速预测。整体而言,我们预计四季度GDP同比实际增速会进一步回升至5.5%、环比反弹势头继续放缓。鉴于三季度GDP增速不及预期,我们将今年全年GDP实际增速预测从此前的2.5%小幅下调至2.1%,将明年的增速预测从7.6%小幅下调至7.5%。

关注十九届五中全会和十四五规划。即将在10月26-29日召开的十九届五中全会将研究制定“第十四个五年规划”(2021-25年)纲要。在脱钩压力上升、中美关系相关不确定性较大的背景下,我们预计新的五年规划将:明显淡化或下调GDP增长目标,更关注经济再平衡和发展质量;围绕构建“国内国际双循环”的新发展格局,着力拉动内需;加快户籍、土地和国有企业改革来释放增长潜力;强调支持创新和加大研发投入,并巩固在数字化发展上的领先地位;进一步开放国内市场;继续提高城镇化水平和强调环境保护等(参见《十四五规划有何可期?》)。

(本文作者介绍:瑞银证券中国首席经济学家。)

责任编辑:陈鑫

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。