文/新浪财经意见领袖专栏作家 任泽平、石玲玲、王孟嫫

7月社会融资规模增量为1.69万亿元,同比多增4068亿元。中国7月新增人民币贷款9927亿元,预期11815.9亿元,前值18100亿元。7月M2同比增10.7%,预期11.2%,前值11.1%。

解读

1、核心观点:

7月M2增速从上月的11.1%回落至10.7%,社融数据环比也出现放缓,引发市场关于货币政策宽松是否结束的担忧,金融市场也出现一定调整。

我们认为,随着国内疫情有效控制,经济逐步恢复,实施兼顾稳增长和防风险的跨周期调节,货币政策正从上半年的总量超宽松转向下半年的结构性适度宽松,提高对实体经济的精准直达。

由于海外疫情形势仍严峻,全球经济深度衰退,特朗普选情告急,中美贸易摩擦升级,适度宽松的货币政策和积极的财政政策短期内都不具备退出条件。

近年随着供给侧结构性改革、货币政策和金融稳定的双支柱调控框架、国内国际双循环、兼顾稳增长和防风险的跨周期调节等提出和落地,我国公共政策理念日趋成熟完善。

我们建议,应对疫情和经济下行最简单有效的办法是“新基建”,短期有助于扩大有效需求、稳增长、稳就业,长期有助于释放中国经济增长潜力,培育新经济,推动改革创新,改善民生福利。“新基建”从学术讨论走向国家战略,写入2020年政府工作报告,各地正加大力度投资5G、数据中心、人工智能、新能源汽车、充电桩等新型基础设施建设。

近期货币政策和金融数据的主要变化有:

1)整体趋势来看,货币政策从逆周期调节到跨周期调节,强调精准导向,保持结构性宽松。

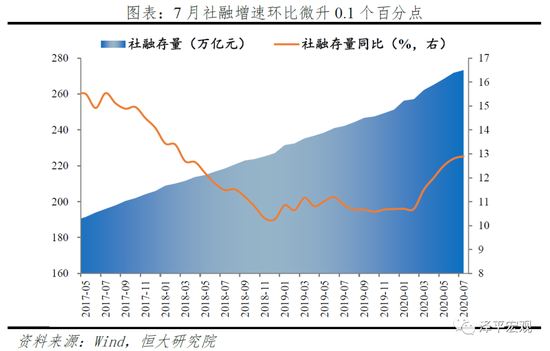

2)总量层面,7月存量社融增速12.9%,环比微升0.1个百分点,宽信用力度边际收敛。

3)结构层面,人民币贷款、表外票据构成社融主要支撑。居民和企业中长期贷款延续多增,企业投资意愿和居民购房需求继续回暖。

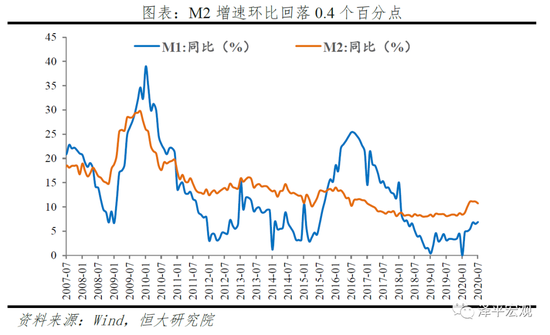

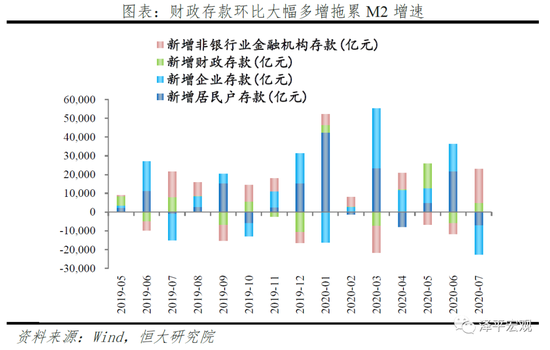

4)M2增速环比回落0.4个百分点,宽信用边际收敛、财政存款环比大幅多增构成拖累。M1增速环比提升0.4个百分点,实体经济活跃度进一步上升。股市火爆,引发存款搬家。

5)流动性层面,7月资金投放量缩价平,市场利率围绕公开市场操作利率和中期借贷便利利率平稳运行。

6)实体融资成本层面,7月末存量社融平均成本较2019年末已降低约60BP。目前短融、公司债发行利率仍低于去年年末,但中票发行利率已高于去年年末水平。

7)下半年CPI回落+PPI回升的组合处于政策合意区间,股市走牛楼市回暖背景下,货币政策将更加关注包括房价、股价在内的广义通胀和金融稳定。

8)展望下半年,货币政策兼顾稳增长与防风险,从总量超宽松到结构性适度宽松。坚持总量政策适度、结构性政策精准投放,以继续完善利率传导机制等综合手段推动实体融资成本下行。

2、总量层面,7月存量社融增速12.9%再创新高,但同比多增量明显减少,宽信用力度逐步收敛。

7月社融增速12.9%,环比微升0.1个百分点,为2018年3月以来最高点。7月新增社会融资规模1.69万亿元,同比多增4068亿元,同比增速12.9%,环比微升0.1个百分点。供给端,金融让利实体,银行继续增加信贷投放、债券购买;需求端,PMI连续5个月位于荣枯线以上,7月出口数据继续超预期,工业企业利润处于上行通道、部分城市地产销售回暖,实体企业投资、居民购房及消费需求稳步恢复。

但是,社融同比多增量明显减少。7月社融同比延续多增,但多增量从上半年的月均1万亿元回落至4068亿元,存量社融增速上升幅度明显放缓。随着经济增长向潜在增速回归,货币政策强调总量适度,保持货币供应量和社会融资规模合理增长,专项债逐步发行完毕,预计4季度社融、信贷增速将迎来拐点。

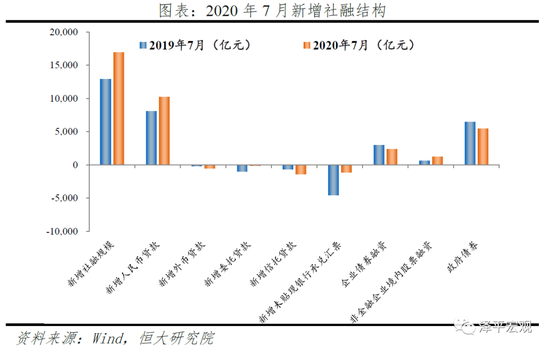

3、结构层面,人民币贷款、未贴现银行承兑汇票为社融主要支撑,股市回暖,企业债、政府债拖累社融。

表内融资方面,信贷同比延续多增。7月新增人民币贷款1.02万亿元,同比多增2135亿元,企业及居民中长期贷款仍是主要支撑。

表外融资方面,非标环比再次萎缩,但在未贴现银行承兑汇票带动下,同比大幅少减。7月表外融资减少2649亿元,环比再度萎缩,但同比大幅少减3576亿元,主要是未贴现承兑汇票少减3432亿元。信托贷款多减691亿元,委托贷款少减835亿元。资管新规过渡期延长一年,但监管整治金融乱象态度明确,预计下半年非标压降规模将明显高于上半年,构成社融最主要的拖累项。

直接融资方面,7月股市火爆,股票融资超千亿,为2017年11月以来首次;债市调整,企业债券融资同比少增561亿元。7月新增股票融资1215亿元,为2017年11月以来首次突破千亿元,同比多增622亿元,主要受7月股市行情向上带动。7月新增企业债券融资2383亿元,同比少增561亿元。5月以来债市明显调整,信用债收益率上行至年初水平,叠加严监管打击套利和资金空转,企业债发行量较上半年明显回落。

其他融资方面,7月政府债券同比少增968亿元,让位于特别国债。7月新增政府债券融资5459亿元,专项债节奏放缓,为抗疫特别国债集中发行腾出空间。但专项债剩余额度约1.5万亿元要求在10月底前发行完毕,一般国债及地方政府一般债券剩余额度超过2万亿元将在下半年发行,后续政府债券仍将是社融最主要的支撑项。

4、对实体部门信贷总量延续多增但增量回落,预计下半年信贷增量趋于收敛。

剔除非银贷款科目后,7月金融机构对实体部门发放的信贷同比多增2135亿元。7月金融机构口径新增人民币贷款9927亿元,同比少增631亿元。主要受非银贷款同比大幅少增2598亿元扰动。因此,剔除非银贷款科目后,金融机构对居民及企业部门信贷新增1.0万亿元,同比多增2135亿元。

7月实体部门信贷延续多增,但同比增量较上半年回落。易纲行长提出预计全年新增贷款20万亿元,下半年月均新增信贷应在1.3万亿元左右,远低于上半年的月均2万亿元,信贷平稳增长但同比增量趋于收敛。

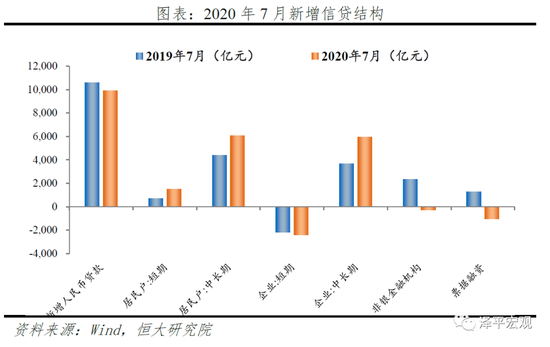

5、信贷结构延续改善,居民和企业中长期贷款延续多增,居民购房需求和企业中长期投资意愿继续回升。

企业贷款层面,货币政策强调精准导向、直达实体,监管打击套利,短贷及票据继续缩减,企业中长期贷款仍是主要支撑,结构延续改善。7月新增企业贷款2645亿元,同比少增329亿元。短期贷款、中长期贷款、票据融资分别少增226亿元、多增2290亿元、少增2305亿元。监管层整治资金空转,打击结构性存款、规范票据发行,短贷及票据延续6月以来的缩减态势。新增企业中长期贷款占比的同比环比数据均在继续提升,结构延续改善。供给端,直达实体的创新工具、1万亿再贷款再贴现额度持续发放,7月1日再贷款再贴现利率调降、允许专项债支持中小银行补充资本金,共同支持银行信贷投放;需求端,前期政府债放量发行,基建项目带动中长期配套贷款,企业中长期投资需求逐步回升。

居民贷款层面,中长期贷款多增1650亿元,居民购房需求仍然较强。7月新增居民贷款7578亿元,同比多增2466亿元。其中,短期贷款新增1510亿元,同比多增815亿元,7月乘用车零售同比增速上升、餐饮等消费回暖。中长期贷款新增6067亿元,同比多增1650亿元,7月30个大中城市商品房销售面积同比增速进一步回升至11%,居民购房需求延续回暖。

6、M2增速环比回落0.4个百分点,宽信用力度边际收敛叠加缴税大月财政存款增加构成拖累,股市火爆引发存款搬家。M1增速环比提升0.4个百分点,实体经济活跃度进一步上升。

7月M2同比增速10.7%,环比回落0.4个百分点。7月银行信贷投放、债券购买力度边际收敛,叠加缴税大月、特别国债发行造成财政存款环比增加1.1万亿元,对M2增速构成拖累。从结构来看,股市火爆,引发存款搬家。1)企业存款和居民存款向财政存款和非银存款转化。企业存款减少1.55万亿元,同比多减1600亿元,居民存款减少7195亿元,同比多减6163亿元。一方面,7月为缴税大月,企业及居民存款向财政存款转化。另一方面,7月上股市大涨,居民及企业存款向非银存款转化,引发存款搬家。2)财政存款增加4872亿元,同比少增3219亿元,财政支出加快。3)非银金融机构存款增加1.8万亿元,环比大幅多增2.4万亿元,季初商业银行将存款重新转化为理财产品,非银存款季节性回升,叠加 7月初股市大涨背景下大量投资者入市,推升非银存款。

M1同比增速6.9%,环比提升0.4个百分点,居民购房需求持续回暖、基建发力,交易性需求持续恢复,实体经济活跃度进一步上升。

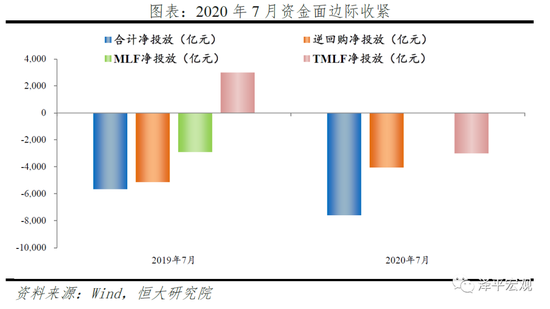

7、流动性层面,7月资金投放量缩、价平,市场利率围绕公开市场操作利率和中期借贷便利利率平稳运行。

公开市场操作来看,7月央行净回笼流动性7574亿元,略高于2019年同期水平(净回笼5631亿元)。1)7月央行以公开市场操作为主,熨平缴税缴款带来的资金面波动,累计通过OMO、MLF等渠道净回笼流动性7574亿元,回笼金额高于去年同期,主要受MLF、TMLF缩量续作影响。2)2020年1-7月,央行通过降准、OMO、MLF等渠道,累计净投放流动性5905亿元,与2019年同期水平(5612亿元)基本持平,货币政策回归常态。

再贷款再贴现来看,2020年再贷款再贴现额度已累计增加2.24万亿元,远高于2019年全年新增额度。截至6月末,3000亿元专项再贷款和5000亿元再贷款再贴现已基本执行完毕,截至7月27日,1万亿再贷款再贴现累计发放超过4573亿元。7月1日起,1年期支农支小再贷款、金融稳定再贷款、再贴现利率分别下调至2.25%、1.75%、2%。

市场利率围绕公开市场操作利率和中期借贷便利利率平稳运行。目前7天OMO利率2.2%,1年期MLF利率2.95%,DR007利率和1年期国债利率基本围绕7天OMO利率波动,1年期银行同业存单利率和10年期国债利率基本围绕1年期MLF利率波动。货币市场、债券市场利率基本调整至政策合意水平。

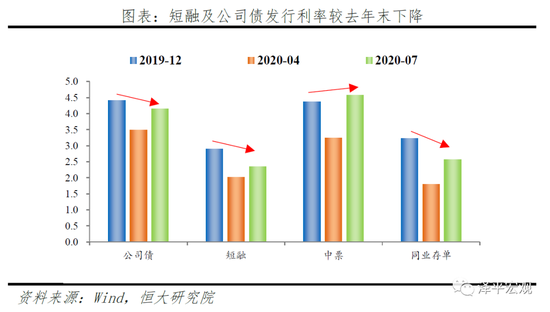

8、从企业融资层面来看,短融、公司债发行利率较去年年末下降,仍具备性价比,但中票发行利率已高于去年年末水平。

我们测算,2019年12月存量社融成本5.26%,而2020年7月为4.66%,整体来看,存量社融成本已经下降60BP。

1)公司债:公司债发行利率7月均值为4.15%,环比基本持平,较4月低点大幅上升66BP,但较去年12月仍已降低26BP。

2)中票:中票发行利率7月均值为4.58%,环比上升54BP,较4月低点大幅上升134BP,较去年12月上升20BP。

3)短融:短融发行利率7月均值为2.35%,环比上升18BP,较4月低点上升33BP,但较去年12月仍已大幅下降55BP。

4)同业存单:存单发行利率7月均值为2.57%,环比上升30BP,较4月低点大幅上升78BP,但较去年12月仍已下降66BP。8月至今,1年期存单发行利率上行至2.93%,向1年期MLF利率靠拢。

9、从影响来看,货币政策强调跨周期调节和精准导向,利好股市、利空债市。

就业方面,货币政策强调精准滴灌、直达实体,定向支持中小微企业,有助于稳企业、稳就业、保民生。

通胀方面,下半年CPI同比逐步回落、PPI在需求支撑下震荡回升,CPI回落+PPI回升的组合处于政策合意区间,货币政策将更加关注包括房价、股价在内的广义通胀和金融稳定。

股市方面,全球流动性宽松,美国QE、零利率,中国上半年连续降息降准,充裕的流动性缺乏资产投向,大量流入股市。7月第一周,上证综指突破3400点,单周涨幅高达14%,日均成交额破万亿。监管层发声,打击资金违规流入股市。

债市方面,货币政策回归常态,5月至今债市大幅调整,1年期、10年期国债收益率已接近疫情前水平。7月上旬,股债跷跷板效应下债市下挫,中下旬中美摩擦再起、摊余成本法债基大量发行,债市收益率有所下行但幅度不大。

10、展望下半年,货币政策从“逆周期调节”到“跨周期设计和调节”,从宽松到结构性宽松,兼顾稳增长和防风险。

其一,货币政策从“逆周期调节”到“跨周期设计和调节”,从宽松到结构性宽松,兼顾稳增长和防风险。此前货币政策强调“逆周期调节”,旨在熨平短期经济波动,但随着经济增长向潜在增速回归,货币政策回归常态,“跨周期调节”要兼顾短期和中长期,兼顾稳增长和防风险,不能因稳增长而过度放松导致风险积聚,也不能因防风险而过早收紧导致经济回落。

其二,结构性货币政策精准投放,下半年即:加强MPA对制造业中长期融资、民企和小微企业信贷的考核,“三档两优”定向降准,再贷款,再贴现,创新直达实体经济的货币政策工具,切实保障对涉农、小微、民企和受疫情影响严重行业的资金支持力度。

其三,降低综合融资成本,完善“MLF-LPR-贷款利率”传导。

其四,中国央行不愿看到零利率或负利率,要引导市场利率围绕OMO和MLF利率平稳运行,不会过高也不会过低。

(本文作者介绍:恒大集团首席经济学家,恒大经济研究院院长。曾担任国务院发展研究中心宏观部研究室副主任、国泰君安证券研究所董事总经理、首席宏观分析师。)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。