文/新浪财经意见领袖专栏作家 孙彬彬 孟万林

摘要:

疫情爆发之初,美元流动性受到了极大的冲击;而为了对冲疫情给经济和金融带来的影响,美联储上半年推出了无限QE等一系列货币政策,有效维护了市场的流动性,美国本土公司债券融资快速恢复,并实现了超高增长。而中资美元债在美元流动性紧张时,一级融资受到了极大的冲击,二级市场价格也大幅跳水。随着市场流动性恢复,中资美元债的一级市场融资和二级市场收益率逐渐恢复。

回顾历史,中资美元债的定价既受美元流动性影响,同时也受国内基本面影响。展望下半年,随着美联储大概率继续维持宽松的货币政策、流动性相对宽松,国内经济逐渐恢复,中资美元债利差收窄,整体走势将逐渐回归。

目前,相同主体和期限相当的债券,中资美元地产债的估值和境内相同剩余期限的债券估值有高有低,但由于美元的利率较低,中资美元地产债的利差普遍高于境内债券,中资美元地产债有较高的吸引力。而随着房地产市场快速复苏,韧性得到检验,地产债投资价值凸显,但应合理规避信用资质明显恶化的高风险主体。城投债方面,上半年再融资改善,海外城投债整体资质较好,可以优选区域和主体进行下沉。

2020年上半年,在疫情影响下,美元出现流动性危机,中资美元债则遭遇了收益率和利差暴涨、一级发行困难等局面。剧烈的市场波动之后,展望2020年下半年,该如何看待中资美元债市场的投资机会?

上半年中资美元市场回顾

1、美债:流动性冲击缓解,利差回落

2020年上半年,受新冠疫情影响,美元流动性受到了极大的冲击。以Libor-Ois观察,3月底最高达到1.34%,为2008年金融危机以来的最高点。随后,随着美国推出一系列财政和货币救助政策,市场信心逐渐恢复,美元流动性好转,5月份以来基本恢复到正常状态。

美国国债利率快速下行。为了应对疫情给经济带来的负面影响,美联储大幅扩表降息,带动美国国债利率快速下行并稳定在1%以下。

在一系列救助政策之下,美国公司债的发行规模快速攀升。根据SIFMA统计的美国公司债(1年以上,不含CD和可转债)发行情况来看,公司债一级市场发行已经超越2019年同期水平。4月单月发行量同比增长215.9%达到3319.9亿美元,而2020年1~6月累计发行量达到14250.3亿美元,同比增长93.4%。从结构上来看,1~6月投资级债券的发行量12253.6亿美元,同比增长105%;高收益级债券累计发行量1996.7美元,同比增长45%。

除能源高收益债收益率仍处于高位,美国本土的其他高收益级债券和投资级债券收益率已经基本回落至疫情之前的水平。截止2020年7月17日,美国能源高收益级债券指数的到期收益率仍然处于高位,为10.02%。高收益级债券指数整体的到期收益率为6.455%,已经基本恢复到疫情前的水平。投资级债券指数的到期收益率为2.094%,略低于疫情发生之前的水平。

投资级和高收益级利差仍相对较高,投资级利差基本恢复。截止2020年7月17日,美国能源高收益级、高收益级和投资级债券指数利差分别为955bp、574bp和146bp,投资级基本已经恢复至疫情前的水平,而由于油价仍然处于相对低位,导致能源高收益级利差仍然处于较高水平。

2、中资美元债:融资恢复,利差收窄

我们以Bloomberg中风险涉及国家为中国(即主要业务在中国)、排除 CD 和可转债、发行货币为美元作为中资美元债的统计范围。

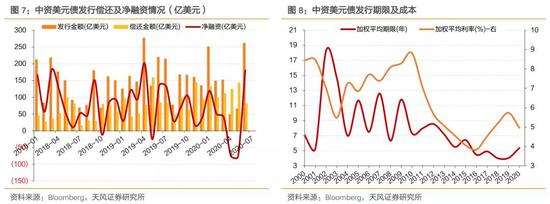

中资美元债受美元流动性影响,波动较大。2020年1月,中资美元债发行量较大,单月达到251亿美元,但4~5月份受美元流动性危机影响,发行量大幅减少,单月分别只有48.6亿美元和66.1亿美元;6月份随着美元流动性恢复,中资美元债发行再度反弹,单月发行量达到261.6亿元。

上半年中资美元债发行及净融资均减少。综合来看,上半年中资美元债发行量共928.1亿美元,净融资238.2亿美元,相比去年同期的1065.5亿美元和555.2亿美元,均大幅下降。但随着美元利率下行,2020年发行的中资美元债期限拉长,成本下降。

2019年6月~7月,国家发改委先后下发了666号文和778号文,分别要求“承担地方政府融资职能的地方国有企业发行外债仅限用于偿还未来一年内到期的中长期外债”和“房地产企业发行外债只能用于置换未来一年内到期的中长期境外债务”,城投和房企的海外债发行受到政策限制,基本只能“借新还旧”,但从上半年阶段性融资来看,仍实现了少量净融资。

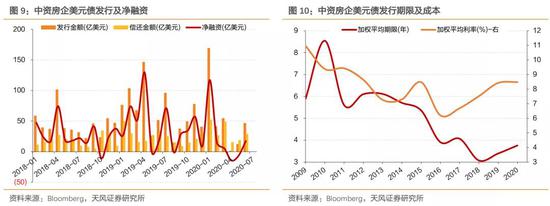

房企美元债净融资明显收缩,久期拉长,成本持平。2020年1月份,中资房企美元债发行量169.1亿美元,创近几年单月房企美元债发行量记录,实现净融资117.1亿美元。但上半年整体房企仅发行美元债323.59亿美元,净融资134.1亿美元,分别同比减少31%和55%。

城投发行规模及净融资规模同样减少。2020年上半年,相比于2019年上半年,城投美元债发行及净融资规模分别为70.75亿美元和40.15亿美元,同比分别减少45%和54%。

与地产美元债相比,在美元流动性最为紧张的3~4月份,城投仍然保持了一定规模的发行规模,而地产由于以高收益等级为主,发行受影响更加明显。而随着美元流动性恢复,中资美元债融资整体均呈现出较快的恢复速度。

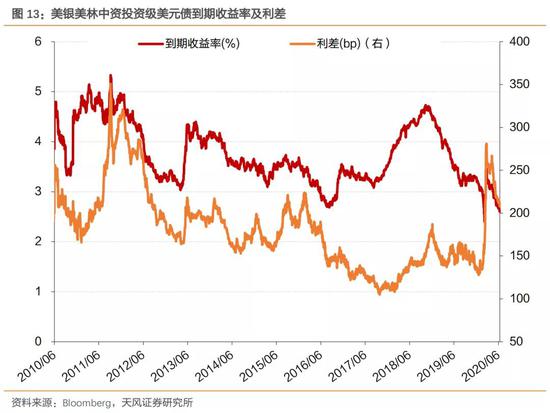

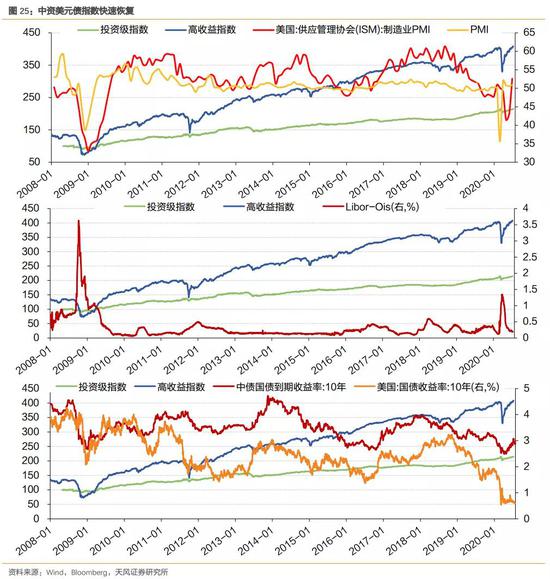

投资级中资美元债到期收益率持续降低,利差收窄,但仍处于相对较高水平。美银美林投资级中资美元债指数(ACCG)到期收益率目前已经降低至2.60%,目前仍处于下降趋势中;但其利差目前仍处于较高水平,为208bp。

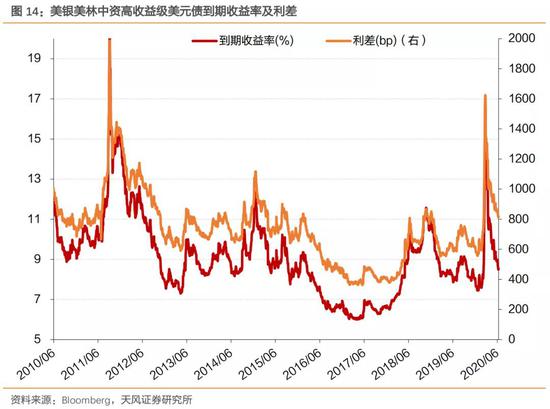

高收益级中资美元债到期收益率及利差均快速收窄,但利差同样处于相对较高水平。高收益级中资美元债(ACYC)以地产债为主,因而高收益级中资美元债到期收益率及利差的变动,基本反映出地产美元债的收益率及利差。目前,高收益级中资美元债到期收益率和利差3月份经历了一次暴涨,收益率和利差一度达到16.5%和1617bp,随后快速回落,目前分别为8.545%和818bp,仍处于相对较高的水平。

疫情期间,地产中资美元债受疫情冲击较大,4~5月份发行萎缩,净融资为负;城投美元债表现相对稳定,即使在美元流动性最为困难的4~5月份,仍然保持正的净融资。尽管政策对城投和地产美元债做出了比较严格的限制,但上半年仍然实现了部分净融资。

中资美元债在3月份出现了收益率和利差暴涨,尤其是以地产为代表的高收益级中资美元债。从基本面的角度来看,发行人主体在国内,疫情控制效果较好,地产销售恢复较快,疫情冲击有限。但目前利差仍处于较高位置,或提供了较好的投资机会。

3、评级:地产和城投下调较多

地产评级下调主体数量较多。2020年初至7月17日,发行中资美元债的主体中房地产和城投评级及评级展望被下调均较多。

评级被下调的房企有:禹洲集团、易居、亿达中国、富力、阳光100、新湖中宝、红星美凯龙、泰禾集团、金轮天地控股、泛海控股等10家,评级被下调或撤销的城投有:镇江交通产业集团有限公司、青岛城市建设投资(集团)有限责任公司、深高速、青海省投资集团有限公司、牡丹江市城市投资集团有限公司、徐州经济技术开发区国有资产经营有限责任公司、瀚瑞海外投资有限公司、云南省城市建设投资集团有限公司、北京市国有资产经营有限责任公司等9家公司。

海外评级公司对疫情冲击下国内地产态度较为悲观,是房企评级被下调的重要原因。疫情爆发之后,2020年4月份,穆迪将国内房地产行业的评级展望下调为负面,并给出三点理由:一、 2020 年中国房地产销售额将下滑 5%~10%;二、国内房地产市场库存水平居高不下;三、海外金融市场波动。而目前看来,2020年上半年,房地产销售额下滑5.4%,下半年大概率将恢复正增长,而销售恢复后,库存也将下降。2020年,国内房地产市场大概率将比海外评级公司所估计的更乐观。当然,部分房企评级被下调是由于主体信用资质明显恶化,如泰禾、亿达等。

下半年怎么看?

1、融资恢复,收益回归

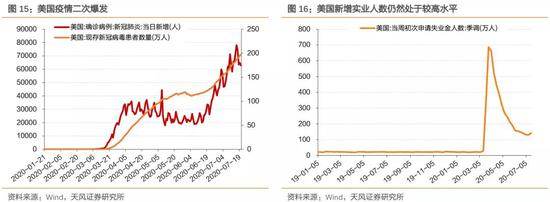

美国疫情二次爆发,经济承压。在疫情并未得到有效控制的情况下,美国开始大规模复工复产,导致美国疫情二次爆发。疫情的二次爆发对经济的影响尚未明显体现,但大概率仍将影响经济复苏的斜率。目前美国新增失业人口仍保持较高的水平,也显示出疫情未见有效控制下经济复苏的难度。

美国大概率仍将保持宽松的货币政策,维持流动性的宽松。近期美联储由于资产到期,导致出现被动小幅缩表,但从美联储近期表态来看,美国在未来一段时间里,大概率仍将维持比较宽松的货币政策,美元流动性仍将比较充裕。对于中资美元债而言,其定价中美元流动性的影响将相对可控。

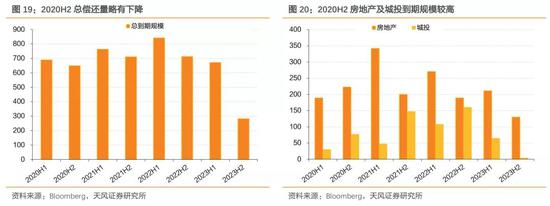

整体偿还压力下降,但房地产和城投将面临较大的偿还压力。从偿还压力来看,下半年,中资美元债的总到期规模小幅下降到约649.3亿美元,相比于上半年略有降低。但是从具体行业来看,海外债占比较高的房地产和城投2020年下半年到期规模相比上半年有明显提高。

从历史来看,美联储扩表、流动性紧张缓解后中资美元债走势如何?

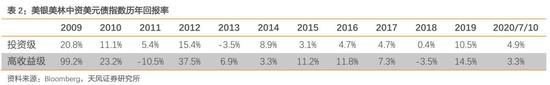

2008年和2020年,市场均出现了流动性紧张-美联储扩表-流动性压力缓解的过程,同步伴随着金融市场恐慌(以VIX大幅上行为代表)和经济基本面从恶化到改善的过程。而这两次美联储扩表过程中,中资美元债投资级和高收益级利差均出现了快速上行,随着流动性改善、美联储扩表,而后快速下行。

2010年由于欧债危机升级,经济复苏不及预期,呈现出PMI下行,市场波动加剧(VIX指数小幅上行)和流动性小幅恶化,而随着美联储扩表,市场恐慌情绪缓解,流动性逐渐恢复正常。但由于经济复苏较弱,美国经济再次面临下行风险,美联储随即又于2012年9月开启第三轮QE。

在2010年和2013年两轮QE中,中资美元债既受到了美元流动性的影响,利差呈现出明显的波动。同时,由于国内基本面的环境差异,利差的幅度有较大差异:

2010年,国内经济仍然处在“四万亿”经济刺激政策的余温中,经济增速较高;而从2011年开始,国内GDP增速由10%以上快速滑落至2012年三季度的7.5%,PMI在2012年8月一度滑落至49.2。两次基本面的差异,造成了2013年中资美元债的利差走阔幅度明显大于2010年。

将2013年与2020年相比,2020年至今,国内疫情快速控制,经济较快恢复,相比于2012年的国内经济增速的快速下滑,国内经济基本面相对更稳定。因而中资美元债利差走阔幅度和持续时间都明显好于2013年。

从指数来看,年初至今,中资投资级和高收益级美元债指数均已实现了正回报,美元流动性宽松,中资美元债将回归正常。从历史来看,中资美元债的定价既受美元流动性影响,同时也受国内基本面影响。展望下半年,随着美联储大概率继续维持宽松的货币政策、流动性相对宽松,国内经济逐渐恢复,中资美元债利差收窄,整体走势将逐渐回归。

2、房地产:境外债利差更大

房地产是中资美元债的重要构成组成部分,也是高收益中资美元债规模最大的发债行业。目前大型房企中,绝大部分房企均发行了中资美元债,如碧桂园、恒大、万科等。房企境内债券主要受国内利率和企业信用资质影响,海外美元债则主要受美元流动性、美元利率和企业信用资质的影响。

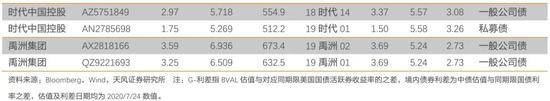

相比境内债券,海外债在估值上并非均有优势,但利差优势明显。我们选取同一企业境内外债券、剩余期限相当的债券,分别用BVLA买价估值及对应的G-利差与境内中债估值和对应的利差进行对比分析。比较来看,中资美元债和境内债估值并未有明显差异,部分主体境内债估值更高,如雅居乐、旭辉、碧桂园等。而部分主体境外估值更高,如华夏幸福、中骏、万达等。少部分主体境内外估值差异不大。而从利差角度来看,由于美元利率较低,中资美元债的利差普遍更有优势。

3、城投:评级中等,级别较高

近几年城投发行量也逐渐提高,目前在境外直接发债的城投主体超70家,房企境外发债一般会另外设置主体,而城投多直接在境外发债。

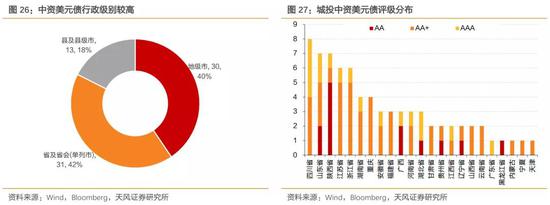

目前,境外发债的主体中行政级别能级较高,行政级别为地级市的主体占比40%,省及省会(单列市)级别的主体占比42%,而县及县级市级别的主体仅占比18%。评级方面,中资美元债发债城投主体境内多为AA+,AAA和AA级别的主体均较少。从地域分布来看,四川、山东、山西、江苏等中资美元债发债主体较多。

展望下半年,中资美元债融资将逐步恢复正常,而随着美元流动性的改善,美联储继续维持比较宽松的货币政策,流动性对中资美元债的冲击减弱,收益将逐步回归正常状态。而从不同方向来看,地产债在经历过3月份的大幅下跌后,目前估值已经实现一定程度修复。和境内相同主体对比来看,中资美元地产债的估值和境内相同剩余期限的债券估值有高有低,但由于美元的利率较低,中资美元地产债的利差普遍高于境内债券,中资地产美元债有较高的吸引力,但应合理规避信用明显恶化的高风险主体。城投债方面,再融资改善,海外债整体资质较好,可以优选区域和主体进行下沉。

小结

(1)疫情爆发之初,美元流动性受到了极大的冲击;而为了对冲疫情给经济和金融带来的影响,美联储上半年推出了无限QE等一系列货币政策,有效维护了市场的流动性,美国本土公司债券融资快速恢复,并实现了超高增长。而中资美元债在美元流动性紧张时,一级融资受到了极大的冲击,二级市场价格也大幅跳水。随着市场流动性恢复,中资美元债的一级市场融资和二级市场收益率逐渐恢复。

(2)回顾历史,中资美元债的定价既受美元流动性影响,同时也受国内基本面影响。展望下半年,随着美联储大概率继续维持宽松的货币政策、流动性相对宽松,国内经济逐渐恢复,中资美元债利差收窄,整体走势将逐渐回归。

(3)目前,相同主体和期限相当的债券,中资美元地产债的估值和境内相同剩余期限的债券估值有高有低,但由于美元的利率较低,中资美元地产债的利差普遍高于境内债券,中资美元地产债有较高的吸引力。而随着房地产市场快速复苏,韧性得到检验,地产债投资价值凸显,但应合理规避信用明显恶化的高风险主体。城投债方面,上半年再融资改善,海外城投债整体资质较好,可以优选区域和主体进行下沉。

风险提示

疫情二次爆发大幅拖累经济,中美政治风险,美国大选黑天鹅

(本文作者介绍:天风证券固定收益首席分析师孙彬彬)

责任编辑:张译文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。