意见领袖丨赵建(西泽研究院院长)

本文逻辑:

一、中国的牛市为何总是不能善终?

二、资本市场牛市能否取代房地产牛市,成为后疫情时期中国货币政策的传导渠道

三、脆弱的实体经济能否承受新一轮“疯牛”

以中国经济当前的元气和结构,还能不能“承受”一次“疯牛”式的蹦极体验,这是需要认真思考的一个严重问题。

一切只因为四个字:游资凶猛。

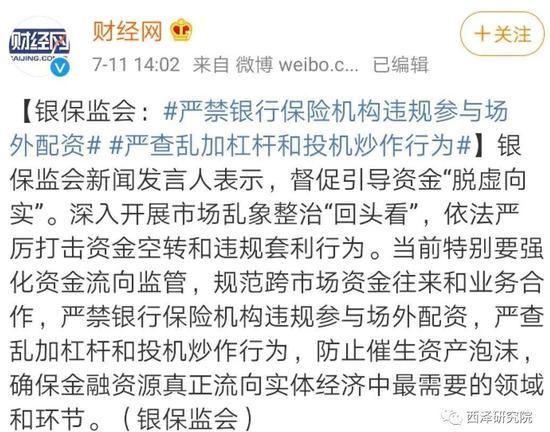

联想一下春节过后的一系列事件:从疫情爆发,到货币大宽松,到2月的疫情牛,到3月、4月深圳房价大涨,监管部门查小微信贷资金违规炒房,再到5月资金收紧、债市大跌,6月底7月初开始的牛市,最后到最近银保监会又开始查信贷资金进入股市......

从这个监管和游资猫追老鼠的游戏里,嗅到了什么?而让人深思的则是,这次游资盘的发源地,是中国经济最有希望,最有活力的深圳。而又让人担心的是,深圳会是下一个温州吗?后者通过商业资本完成原始积累后,异化为炒作资本、套利资本,从炒房团到炒股团,全国乃至全球遍布温州游资的身影。深圳的创新资本、科技资本,在当前的经济和政策环境里,也不可避免的向套利资本、炒作游资演化?

如果继续以疯牛开始,崩溃结束,那么无论是企业还是家庭,都无疑都是雪上加霜。本就在疫情冲击下元气大伤的中国经济,已经承受不了新的一轮疯牛。

一、中国的牛市为何总是不能善终?

牛市当然是好事。人民需要一场牛市。但牛市的关键之处不是如何开始,而是如何结束,如何收场。如果继续重复以前的“疯涨开始”继而“崩溃结束”的故事,那么已经元气大伤的中国经济和脆弱的家庭资产负债表,恐怕无法受得了这么一场蹦极式的大波动。

我们需要的是一场健康牛,而不是对赌指数、零和博弈、配资all in、庄家坐庄(美其名曰市值管理)的赌博牛。

如朱格拉所说,萧条的唯一原因就是繁荣。或许可以说,熊市的唯一原因是牛市。因为牛市的大涨然后崩溃,伤害了无数投资者的心。牛市和熊市,本身是信心的涨落,是人心的得失。以至于很多人伤心的说:像远离毒品一样远离中国股市。

在一个游戏规则不利于中小投资者,信息披露和法制体系迟迟无法完善的资本市场上制造泡沫,无疑是一场不道德的游戏。一次几百亿的造假,只罚款几十万了事,这看上去是在为违规行为合理洗脱合法定价。而这样的泡沫,又是在为谁的利益资本化变现?看看每一次所谓的牛市,是谁最先开始套利变现?

更主要的是,中国上市公司没有分红派息的习惯(与美国十一年大牛市相比),导致散户只能靠存量博弈的资本利得获益。在残酷的存量博杀中,这样的市场,更多的是一个财富再分配市场,而不是鼓励生产性活动和企业家创新的市场。有多少散户家庭的财富在此陨落。

当然,这并不妨碍某一部分机构和牛散赚钱暴富。那些看透了游戏本质,专心钻研个股股性到极致的投资者,应该可以赚的盆满钵满。中国股市的这种特征,对某些聪明人来说充满了梦想、激情和机会。它跟美国股市不一样。在风平浪静的理性市场里,不会有畸高的风险和投机溢价。

只有在中国股市里,才会有巨大的波段收益。也为敢于下筹码,有一定的运气,能从制度漏洞中寻找套利机会的人创造了一夜暴富的机会。但是同样,一将功成万骨枯。大部分散户的命运是注定的。

曾记否,2015年的那场疯牛,影响了多少中产,摧毁了多少梦想。二级市场崩溃后,一级市场原本如火如荼的大众创新、万众创业,也随之戛然而止。全民炒股,游资凶猛的资本市场,起心动念不正,结局也注定如此。

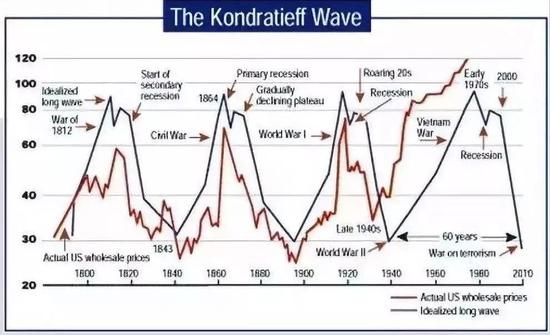

游资盘是怎么形成的呢?从技术层面说是宏观资产负债结构的不对称:资产萎缩,但信贷凶猛,货币大超发。经济持续下行,所谓康波的末端,资产收益率不断走低,一线城市房产的年化收益率都不足同期理财收益的一半,社会普遍缺乏真正的优质资产。于是投资收益和资产配置结构大变迁,从原本应该依靠股息和房租的经济价值创造,转到依靠价格涨落的资本利得套利。从产业资本,到金融投资,最后异化为交易资本、投机资本。

康波衰退、经济危机与战争

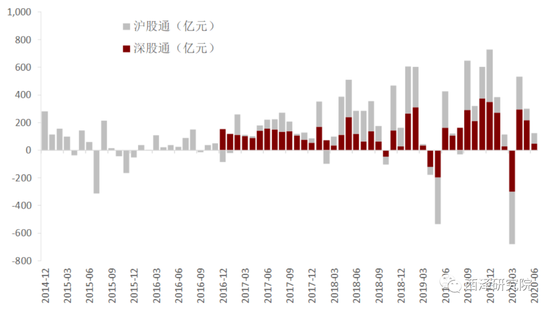

再加上最近几年,大量流入的外资盘,虽然绝对数量不多,但是在交易边际上足以产生重大影响。这些外资盘不是结合管理和技术投资于实体经济的fdi,而是为了获取资本利得的投机头寸。来时凶猛,撤退外流时则会制造危机(比如东南亚金融危机)。

2017-2019年陆股通流入规模逐年上升

来源:招商证券

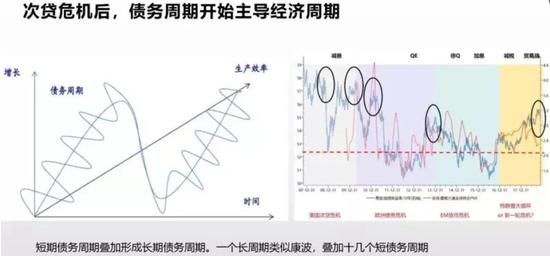

在游资凶猛的金融狂热环境里,中国的牛市当然是急促而又剧烈的。因为它的宏观资金来源,并不是实际的财富积累,而是快速做大的短期债务。也就是所谓的债务型资本,或者古典经济学所称的“借贷资本”(但并不完全一样)。债务型资金是短期内需要还本付息的,它必须急促而且凶猛。这是这种资金的性格。

来源:西泽研究院

从国家层面,在信用体系下,债务可以快速做大资产负债表(会计账面数字),但依托于实体经济却没有办法创造与负债久期和成本相匹配的资产。于是就只能,用新债偿还旧债及其利息,以防止陷入“债务通缩”的困境。债务大爆发,但资产又没有新的创造,债务形成的货币资金就像游资一样,在各个大类资产间炒来炒去。

想一下这样的国家资产负债表结构:负债端,三部门不断加杠杆,债务不断扩张;资产端,却没有持续创造经济价值的优质资产,收益率不断降低,资产荒之下只好靠价格涨落的博弈,即资本利得来获取收益。无论是股票,还是债券,基本都是在博资本利得。要不负利率下金融资产靠什么获取收益率?

资产泡沫当然并不是一无是处全是问题。在这种债务过度膨胀+流动性过剩的市场里,也会对真正的创新资本提供溢价奖励,也会产生财富效应、涓滴效应,带动总量的增长。

然而根本的问题在于,这种牛市总是以疯狂上涨继而崩溃为终局。这种剧烈波动伤害的不仅是游资本身,还对资本市场上的产业资本、创新资本,优质的上市企业造成致命打击(比如2018年股市大跌,上市公司股东股权质押爆仓)。最为严重的是,还会伤害一批又一批无辜的散户投资者。

二、资本市场牛市能否取代房地产牛市,成为后疫情时期中国货币政策的传导渠道

现实的情况是,全球都处于上一轮周期的清算时间,现在就看谁的韧性大、结构好,将既有的债务和赤字维持和存续在一个高水位的均衡水平。堰塞湖越来越大,要看哪个国家的控制能力强,能把大坝稳住,实现MMT理论鼓吹的稳态均衡。

这本质上拼的也是一种国家能力。

我在以前文章提到的“国家金融能力”,一是国家维护金融稳定的能力,另一个是货币政策的传导能力,即央行释放的流动性,能多大程度的渗透到实体经济,流入真正需要的经济个体手中。

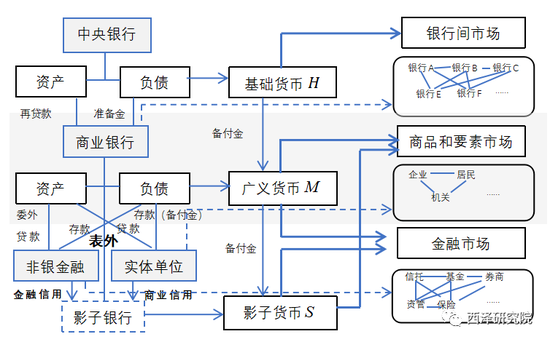

现代信用货币制度下:货币供给机理图

来源:西泽研究院

在后疫情和后危机时代,货币政策的传导能力,成为国家金融能力的核心竞争力。政策层一直想做到定向传导、精准滴灌,但现实却是资金依然按照逐利的本性,主要流向了房地产和平台。

对比一下美国和中国的货币政策传导机制,就可以看出国家金融能力的大小。

中国依靠的是国有银行体系,近乎计划命令式的定价格、下指标,体现了强大的集中式国家财政动员能力,比如2009年的四万亿,今年的监管考核,让利1.5万亿。然而最后,货币之水还是流到了房地产领域。同时房地产也在创造新的货币——通过信用加杠杆,信贷创造货币。可以说,中国发现的广义货币,主要是“土地券”或“房产券”。

美国依靠的则是强大的资本市场,美联储像一个交易员或做市商,与中国的计划命令不一样,美联储主要是靠市场交易。于是,源源不断的货币之水流入资本市场。其货币传导的管道不是信用体系,而是上市公司加杠杆回购和一系列资本市场创新产品,如ETF和平价基金等。

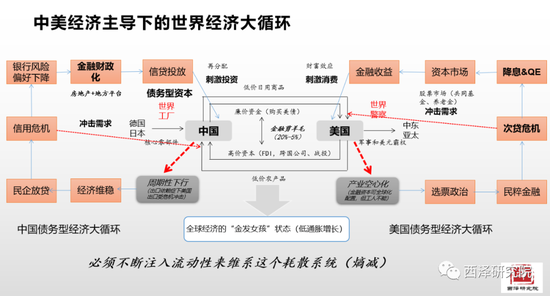

最终,导致了史诗级的两个伟大的资产泡沫。从这个意义上,中国的房VS美国的股,对应的是有形之手VS无形之手之间的竞争,大财政VS大金融之间的竞争。实际上这是两个模式,两种路线,两种价值体系的竞争。

双失衡导致的次贷危机最终让中美两国陷入债务型经济

来源:西泽研究院

事实证明,投资银行+资本市场,对支持创新型经济和助推新周期具有显著的作用。商业银行+信用市场,更有利于重资产型工业和房地产市场,其共同的特征是都有抵押。

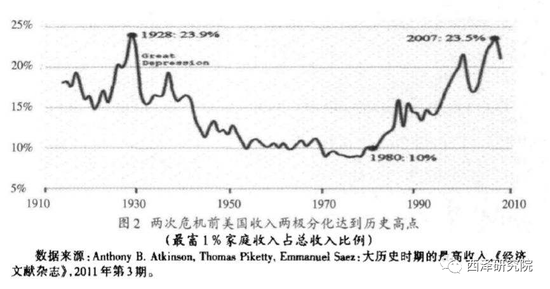

在十几年的货币大宽松实验中,美国通过资本市场作为主要的货币政策传导机制,一方面解决了新兴科技企业的融资问题,另一方面股市十一年长牛激发了财富效应,刺激了消费,推动了经济的强劲复苏和失业率的历史新低。虽然同时也把贫富分化结构拉到了历史新高。

美国的贫富分化已经创百年记录

而中国,十年多的货币政策,主要依靠房地产+地方融资平台,制造了大量的债务和历史性的房价泡沫。当然,也完成了史无前例的大基建。高楼大厦,城市街道路网,商业广场,占世界70%的高铁,都市圈等,这些都是实实在在的资产。从表面看上去,盛世如斯。

摆在当前的一个现实问题是,面对巨大的宏观经济下行压力和财政支出,能不能像美国那样,将资本市场作为货币政策传导的渠道——即使不是主要渠道。这样或许一箭多雕,既可以解决企业融资问题,又能通过财富效应刺激消费,同时又可以在股市上涨中更快的推进资本市场注册制改革。

只有二级市场牛起来,一级股权市场,为新兴科技企业提供资金的风投、创投才能重新活跃,这些代表新动能的中小企业才能获得货币政策宽松的好处,才能实现央行所追求的精准滴灌。更重要的是,这些融资资金是权益资金,能改善资产负债表。

这也是动员金融资源能力的体现。是依靠中心权威的央行、财政部,来一场充满争议的财政赤字货币化,还是通过资本市场动员全社会的资金?这的确是个问题,各有利弊。前者是中央政府集中操作,实施力度和后果相对可控;后者面对的是无形的市场,市场一旦失去理性也很难控制。2015年的股灾就是一个明显的例证,股票暴跌趋势下,多少国家队的资金当时也如杯水车薪。在浩如大海的市场面前,有形之手有时力量很渺小。

这两个机制的传导渠道也不一样。一个是货币市场,负责创造流动性,注入国家现金流量表;另一个是资本市场,负责创造权益类资产,改善国家资产负债表。一般的国家金融能力(注意不是政府的金融能力),主要体现在这两个方面。

如前所述,中国还有一个市场——土地市场,本质上也是从属于资本品或者要素市场。最近几十年的中国经济发展,土地从生产要素向金融要素转变,成为财政融资的主要来源,同时也是广义货币发行的锚。土地市场衍生出整个政府债务和资产的扩张。

实际上,几乎每个国家工业化周期的末端,都伴随着房地产的热潮和泡沫。房地产除了居住属性,还代表着身份政治,市民权利,如今已经进化为金融属性。政府、企业和个人依靠房地产获得信用价值,优质的国家抵押品,扩张自己的资产负债表和实现财富仓储,以对抗看上去没有节制的货币投放。

但也都付出了惨重的代价,从1990s的日本,到2009年的美国。由于房地产疯牛造成的伤害,资产负债表的衰退,到现在都没有完全恢复如初(投资者心理创伤)。这是需要我们引以为戒的。

资本市场的繁荣则不一样,可以为产业资本提供资金支持,可以为一级股权提供退出机制,可以通过财富效应刺激消费。同时,作为一种直接融资,市场波动造成的系统性风险,与房地产相比相对可控。

可以说,资本市场的金融资源动员能力,才是核心的国家金融能力。但这里的前提是,不是疯牛,而是一个制度理性、交易理性和投资理性的健康牛!

三、脆弱的实体经济能否承受新一轮“疯牛”

疫情冲击之后,中国经济就像是一个大病初愈正在康复但依然身体羸弱的病人。在这种情况下,修身养性、强基固本、培养元气,是主要的政策思路。

然而由于前期政策下猛药积累的抗生素依然残留在体内:信贷宽松形成的货币购买力,需要配置资产来获取利润。这或许可以看作是一种政策成本,市场和资本本身就是逐利的。

这些货币抗生素已经演化成了游资或炒作资本,它们的目的并不是服务实体经济与中小企业,它们的目的只有一个:赚钱,而且是赚大钱、赚快钱。游资盘的发源地这次是深圳,一个科技资本、创新资本令人引以为豪的地方,国家科技竞争力的集中地,一个街道就可以在科技战中与美国抗衡的地方,如今也充满着游资盘、投机盘。

这也没什么好稀奇,金融经济发展的内在规律。工业化、服务化、虚拟化、金融化,一个通常的演变过程。如今的深圳,已经不是工程师、创业者人数最多,而是金融从业人员人数最多的地方。

事情的变化也不是最近才发生的,这一两年都有悄悄的变化。以前去深圳,无论是论坛还是聚会,朋友们聊的都是科技创业。最近两年,聊得主题改成了房产项目、旧改、市值管理(美其名曰)等。同时,越来越多从事科技创新的企业家朋友,转到了炒作资本领域。

如果深圳都是这样的资本环境,全国的资本资金在做什么。实体经济越来越薄的利润率,在滞涨环境中挣扎,以及对民营企业看似友好,实际上不断收紧的环境,都降低了社会资金进入实体经济的信心和预期。

还记得三年前,民营经济退场论发出的时候,一个民企老板说三年以上的投资项目全部停掉和撤出,只做一年以内的。去年又跟我说,一年以内的都感觉有风险,如今是按月计算。按月计算的项目除了二级股市的炒作,还能有什么?

在这样的大环境下,叠加今年疫情爆发后经济下行和货币大宽松,信贷投放后通过各种渠道形成的游资更加凶猛。联想一下春节过后的一系列事件:从疫情爆发,到货币大宽松,到2月的疫情牛,结构性存款套利,到3月、4月深圳房价大涨,监管部门查小微信贷资金违规炒房,再到5月资金收紧、债市大跌,6月底7月初开始的牛市,最后到最近银保监会又开始查信贷资金进入股市......

从监管和游资的猫和老鼠游戏里,就可以看到政府对炒作资本的警惕。如果大量的游资不约而同的拥挤进入股市,形成一段疯狂上涨的牛市然后崩溃,那么在当前的环境里,很多问题是根本承受不了的。

第一,可能引发企业信用危机。企业的炒股资金主要是借贷资金,如果股市剧烈波动,市场风险很可能传染形成信用风险,引发以企业违约潮为特征的债务危机。本来今年的企业违约已经创历史新高。

第二,可能引发个人信用危机,财富蒸发后进一步造成需求收缩。中国股市以散户为主,股市波动对个人伤害很大。加上最近一轮债务周期,主要是家庭在加杠杆,个人资产负债表已经很脆弱。疫情冲击下,很多人的工资收入锐减,在股市大涨的诱惑下将不多的个人储蓄投入股市,甚至是配资加杠杆,希望提高一下财产性收入。加上当前很多理财产品与股市也有着千丝万缕的联系,如果股市剧烈波动,对个人和家庭伤害可能会非常大。这会进一步加剧经济的紧缩效应。

第三,如果注意到最近几年,地方政府资金介入股市越来越多,就需要警惕股市大波动引发的向政府债务问题的传染。因为无论是城投还是政府产业基金,资金来源都是借贷,而不是自身的财政盈余留存。当前地方政府债务本身就是大问题,它的资产负债表本身就是脆弱的,更加承受不了剧烈的市值变动。

第四,对国家金融能力的损害。资本市场的动员能力是最核心的国家金融竞争力,一次大型的股市波动,好几年才会恢复过来。在当前的经济疗伤时期,承受能力可能更差。

第五,伤害一级股权市场,尤其是伤害靠股权融资的创新型科技企业......

总而言之,中国当前可能比任何时候都需要一场牛市。但是,这个牛市不是大起大落、以游资为主的疯牛,而是能够持续改善企业资产负债表、带来持续财富效应的健康牛。另外,对牛市的定义,也有必要梳理清楚。真正的牛市并不是股价的持续上涨(虽然通常表现如此),而是有效的服务实体经济,推动经济高质量发展,最终形成产业资本和金融资本的良性循环。而像2015年那样的疯牛、水牛、口号牛,以疯涨开始以崩溃结局,浪费了大量的财政资源,不仅不会带来好处,还会对中国经济造成巨大伤害。而对当前原本元气大伤的中国经济,很可能也承受不了再一次这样的资本市场大波动。

(本文作者介绍:西泽资本(香港)首席经济学家,济南大学商学院教授,西泽金融研究院院长,曾担任青岛银行首席经济学家,平安银行研究中心主任。)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。