文/意见领袖专栏作家 程实、王宇哲

展望下半年,在疫情全方位冲击的快慢交叠之间,全球经济复苏动力换档,金融市场波动和调整的来源更替,政策潮水退去后风险渐次显现。

“年年岁岁花相似,岁岁年年人不同”。 2020年6月中旬,新冠肺炎累计确诊逾830万,超过了全球人口总数的千分之一。毫无疑问,这场前所未见的疫情已经成为重塑全球政治、经济、社会的重要历史性变量,自大萧条以来发达和新兴经济体或将首次同时陷入衰退。从经济冲击看,全球并不存在疫情孤岛,尽管系统重要性经济体受到冲击的峰值接近尾声,但复工延长疫情的风险和潜在的二次冲击仍难以忽视;从金融冲击看,疫情带来的情绪和盈利“双杀”有时差之分,发达市场驱动着全球性情绪起落的β,而新兴市场分化加剧的疫情干预效果影响着相对波动的α;从政策应对看,史上罕见的超常规“货币+财政”双宽松浪潮已经袭来,但在债务和币值双重约束下,部分新兴市场经济体宽松幅度受限,由疫情冲击带来的次生风险不可小觑,而中国的政策空间优势和汇率稳定增加了人民币资产相对吸引力。展望下半年,在疫情全方位冲击的快慢交叠之间,全球经济复苏动力换档,金融市场波动和调整的来源更替,政策潮水退去后风险渐次显现。

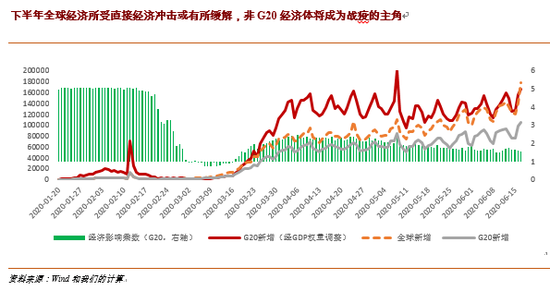

全球疫情影响范围仍在扩大,经济影响乘数越过尖峰。截至2020年6月中旬,新冠肺炎累计确诊逾830万,超过了全球人口总数的千分之一。自Covid 19被世卫组织定义为全球大流行(pandemic)以来,其已成为当前影响全球经济走势最重要的变量,疫情扩散范围和持续性也一再刷新各界的预期。量化来看,新增确诊人数被认为是跟踪疫情走势的主要指标之一,但由于疫情对不同区域的影响程度不同以及相应区域的经济重要性有别,简单参照人数指标衡量新冠疫情的经济影响存在偏差。在当前新冠疫情全球蔓延的环境中,尽管不同的经济体采用了不同的防控模式,但总体而言,以隔离为最主要方式的政策干预成为抑制经济活动的关键原因。考虑到疫情演化过程中的经济影响存在显著的区域依赖性,我们以约占全球GDP比重75%的G20经济体作为分析对象,通过经GDP权重调整的新增确诊人数,以直观描述疫情经济冲击的数量级(详见附图):

从1月中旬至2月中旬,新冠疫情主要集中在中国内地,新增确诊人数经历了初期急剧攀升,到有效隔离和其他相关政策大力介入后稳步下滑。由于以PPP计算的中国GDP接近全球20%,其他出现疫情的也为日、韩、美等重要经济体,故用GDP权重调整的经济影响乘数大约为平均意义上的5倍。

从2月中旬到3月中旬,中国的疫情明显缓解,而海外的疫情开始恶化,部分亚、欧经济体新增确诊人数开始明显上升。但从经济影响来看,由于疫情新扩散区域的平均经济体量远小于中国,所以经济影响乘数呈现下降的趋势,甚至低于1。

3月中旬以后,随着疫情在欧、美主要经济体的大面积爆发,不仅新增确诊人数迅速攀升,经济影响乘数也重新回到2以上,尤其是随着G2中另一个经济体美国成为全球累计确诊最多的国家,疫情的经济冲击呈现非线性加剧。

4月底以来,尽管欧、美疫情仍在持续,但其新增确诊人数渐次下行,经济影响乘数越过尖峰重又回落至2以下。从当前疫情的演化看,非G20经济体将成为下半年战疫的主角,在此情形下全球经济所受直接经济冲击或有所缓解,但跨境限制和对于疫情二次爆发的担忧仍将阻碍全球各类供需活动的正常复苏。

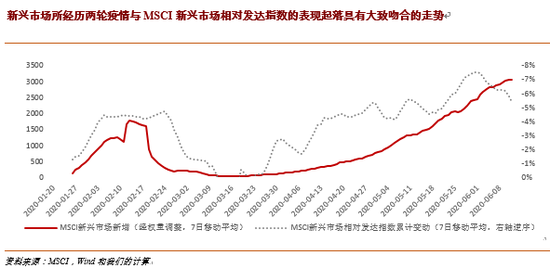

金融市场情绪修复或过于乐观,新兴市场股指相对表现仍有压力。自2020年1月中下旬以来,受到新冠疫情持续发酵影响,企业盈利预期差带来市场调整压力,而风险溢价急剧变化更成为短期波动的根源。在此期间,疫情对全球金融市场的冲击呈现出“局部爆发-外溢扩散-共振回溢”的三阶段演化,疫情所涉区域的边际变化成为市场大范围动荡的关键。以股票市场为例,MSCI指数在经历了超过30%的下跌后又出现了超过20%的上涨。从影响指数表现的内在因素看,发达市场驱动着全球性情绪起落的β,而新兴市场分化加剧的疫情干预效果影响着相对波动的α。具体而言,23个发达经济体整体占MSCI指数比重约九成,也成为全球金融市场的决定性力量。从疫情时差看,发达经济体疫情开始大规模爆发大致在3月中旬,此时以中国为代表的部分新兴市场经济体已经历了疫情从扩散到抑制的第一轮完整冲击,市场对于疫情演化路径有了相对明确的判断,也因此出现了提前的大幅度调整(详见附图)。在欧、美疫情开始得到控制后,市场情绪明显缓解,也出现了持续的反弹。尽管有科技股远超均值的价格飙升加持,但MSCI发达指数的恢复路径仍显得过于乐观。随着复工风险和疫情二次爆发可能性增加,近期市场动荡加剧。对于新兴市场而言,其所经历的两轮疫情与MSCI新兴市场相对发达指数的表现起落具有大致吻合的走势,意味着疫情冲击在新兴市场直接体现为超额收益的变化(详见附图)。在此背景下,考虑到疫情在新兴市场仍在蔓延,下半年新兴市场股指或有相对更大的调整压力。

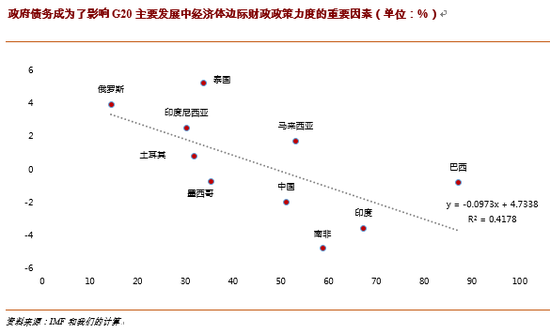

债务和币值限制新兴市场政策宽松,资产负债表在疫情冲击下更显脆弱。2008年金融危机后,新兴市场经济体政府债务急剧攀升,尽管其占GDP比重仍远逊于发达经济体水平,但结构性风险更为突出:其一,对于主要新兴市场经济体,在危机之后私人部门债务上升与财政刺激呈现出明显的同向关系,特别是非金融企业杠杆率和信贷比缺口在2011年至2015年间出现跃升;二是新兴市场经济体对于国际流动性的依赖程度显著增强,其以外币计价的债务发行量相对比重为半个世纪以来的高点;三是主要新兴市场经济体的整体财政赤字率正处在十年来的高点,在此情形下叠加疫情冲击,财政压力尤为凸显。IMF已经警示,当前新兴市场和发展中经济体的经济活动以至少50年来未见的速度放缓,部分经济体的贸易活动和资本流动也急剧萎缩,加之石油和其他大宗商品前所未有的价格暴跌,主权评级连遭下调。受限于透支的政策空间,本就在公共卫生领域存在明显短板的新兴市场经济体在减税增支、为中小企业提供贷款和担保、增加失业福利和补贴等方面更是捉襟见肘。IMF的研究还表明,在疫情应对财政政策方面,发达经济体在医疗和其他领域支出占GDP比重分别高达0.9%和7.7%,但新兴市场经济体相应支出仅为0.3%和2.5%,低收入国家更是低至0.2%和1.2%。即使对于G20中的主要发展中经济体,截至目前的政策刺激力度也远不及发达经济体,且政府债务事实上成为了影响边际政策力度的重要因素(详见附图)。对于缺乏硬通货币发行权的新兴市场经济体,合意的刺激力度和币值的稳定成为下半年疫情冲击下难以兼顾的政策考验,次生风险值得警惕,而中国的政策空间优势和汇率稳定增加了人民币资产相对吸引力。

参考文献

[1] IMF, Courage under Fire: Policy Responses in Emerging Market and Developing Economies to the COVID-19 Pandemic, JUNE 3, 2020

(本文作者介绍:工银国际研究部主管,首席经济学家。研究领域为全球宏观、中国宏观和金融市场。)

责任编辑:潘翘楚

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。