文/新浪财经意见领袖专栏作家 林采宜 刘星辰

从经济增长和居民收入来看,自2018年以来,全球经济体表现出不同程度的经济增速放缓,房地产市场也呈现降温迹象。

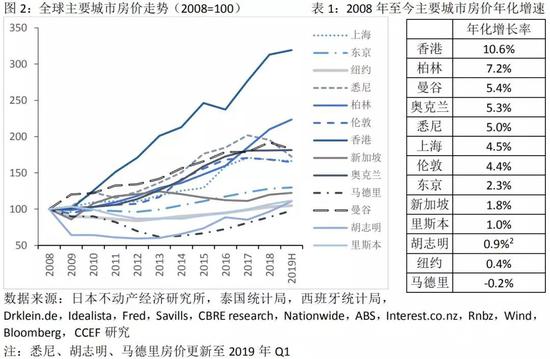

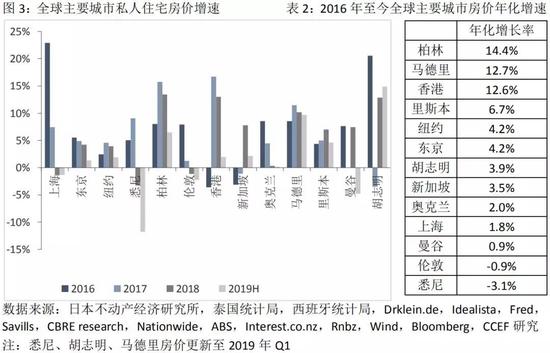

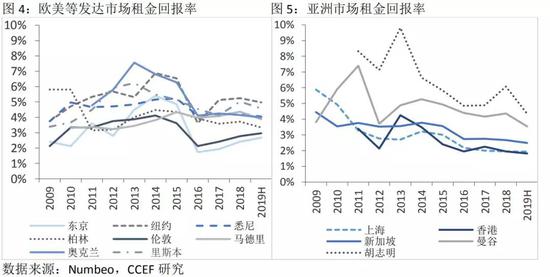

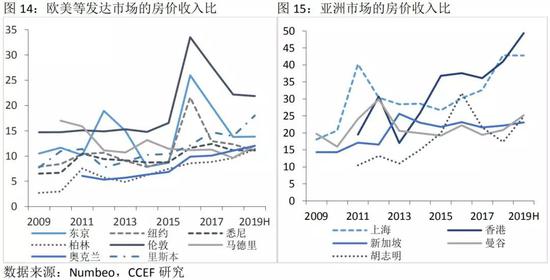

1. 从房价走势来看,自2008年至2019年上半年,房价增长最快的前五大城市分别为香港、柏林、曼谷、奥克兰、悉尼,其年化增长率均在5%以上。从租金回报率来看,欧美等发达市场的租金回报率介于3%-5%之间,新加坡、香港、上海近年稳定在2%-3%之间。

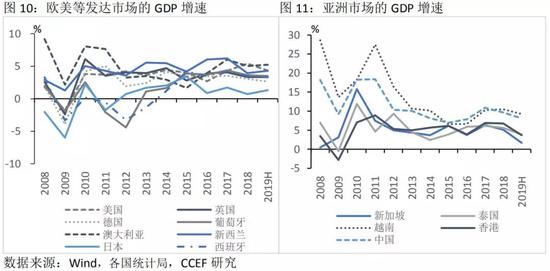

2. 从经济增长和居民收入来看,自2018年以来,全球经济体表现出不同程度的经济增速放缓,房地产市场也呈现降温迹象。其中,新加坡、香港和中国的经济下行幅度最大。与之相对应,自2018年起,全球主要城市房价增速同步呈现放缓趋势,其中,上海、悉尼、伦敦、曼谷出现不同程度负增长。

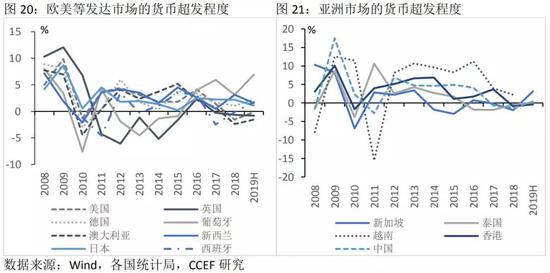

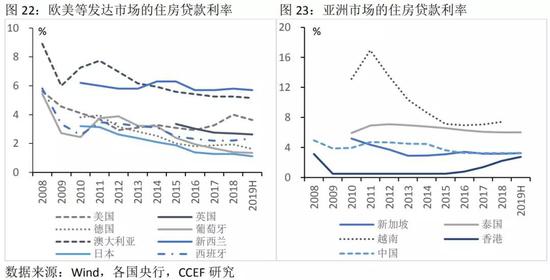

3. 从房地产投资的金融环境来看,2019年以来,受全球经济增速放缓以及贸易摩擦升级导致的悲观预期,新西兰、澳大利亚、美国、香港、泰国、俄罗斯、欧元区接连宣布降息,全球央行步入降息通道,绝大部分国家的货币环境都转向宽松,其中葡萄牙的上半年的M2增速超出GDP增速6.92个百分点,货币超发较为严重,大部分国家的住房抵押贷款利率也呈现回落趋势。

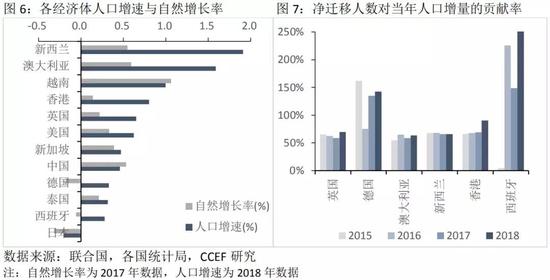

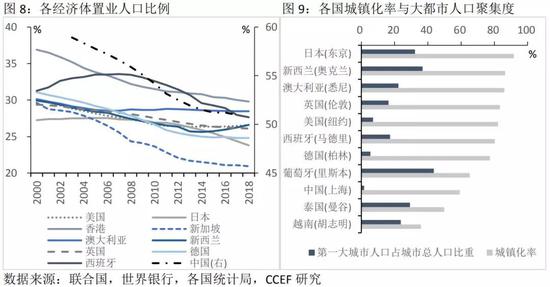

4. 从影响居住需求的长期因素——人口变化来看,发达经济体的城市人口增长主要靠大都市的虹吸效应。例如里斯本、奥克兰和东京分别聚集了全国43.7%、36.8%和32.3%的人口。而新兴经济体还在城镇化过程中,人口从农村向城镇转移是房地产需求增长的重要因素。

【引言】

总体来看,中国在境外房地产投资的重点区域是欧美等发达国家和东南亚新兴国家的核心城市。2018年中国居民境外房地产投资的前三大区域分别为中国香港、美国及澳大利亚,其中香港高达95.32亿美元。本文将主流的欧美发达市场和亚洲市场的13个国家及地区(中国、美国、英国、德国、西班牙、葡萄牙、澳大利亚、新西兰、新加坡、日本、香港、泰国、越南)作为考察对象,对其主要城市的房地产价格走势以及投资环境进行分析。

【正文】

一、全球主要城市房地产市场投资收益比较

1.1 全球主要城市的房价走势

自2008年以来,房价增长最快的前五大城市分别为香港、柏林、曼谷、奥克兰、悉尼,其年化增长率均在5%以上。其中香港房价增幅最高,2019年上半年房价较2008年增长了3.2倍,年化增长率达10.6%。而同期东京、新加坡、里斯本、纽约的房价年化增长率只有1%-2%左右;截至2019一季度,马德里房价尚未恢复至2008年水平。

从近三年房价走势来看,最为亮眼的是柏林、马德里及香港,2016年至今的年化增速分别为14.4%、12.7%和12.6%。但自2018年起,全球主要城市房价增速同步呈现放缓趋势,甚至出现不同程度负增长,如上海、悉尼、伦敦、曼谷。其中悉尼2019年一季度房价同比下跌11.8%。相比之下,里斯本、东京、纽约的房价表现相对平稳,近三年的年化增速分别为6.7%、4.2%、4.2%。,与此同时,随着外资持续流入房地产市场以及国内住房供应的不足,胡志明市2018年及2019年一季度房价同比分别上涨了12.9%、14.9%。马德里则因2016年后移民人数的快速增长,带动房地产市场的回暖,近三年内年均涨幅在10%左右。

1.2 全球主要城市的租金回报率

从租金回报率角度来,欧美等发达市场的租金收入总体较为稳定,租金回报率介于3%-5%左右。其中,纽约、悉尼、里斯本、奥克兰、马德里、柏林的租金收益率自2014年以来略有下滑,大约在4%-5%。而伦敦及东京的租金收益率自2016年后开始稳步上升至3%。亚洲市场近年来租金回报率一直处于下行通道,2019年上半年,曼谷和胡志明市的租金收益率分别跌至4.4%和3.5%。新加坡、香港、上海近年来租金收益率相对稳定,始终介于2%-3%之间。

二、全球主要经济体的住房需求分析

2.1 人口增长是支撑住房需求的基础

人口的自然增长和迁移决定了居民的住房需求,也是影响房地产市场变化的长期因素。发达经济体的城市出生率低,其人口增长主要靠净移民,例如英国、德国、澳大利亚、新西兰、香港,其净移民人数占当年新增人口的比重均高达60%以上。尤其是德国及西班牙,2018年净移民人口分别占当年新增人口的143%、256%。新西兰及澳大利亚1.5%-2%的人口增长同样来自于移民人口的流入。与此同时,葡萄牙与日本已经步入人口负增长时期,2018年人口增速分别为-0.18%、-0.20%。新兴经济体的人口增长主要来自于自然增长,例如越南、中国及泰国,2017年的自然增长率分别为1.06%、0.53%和0.21%。

和人口增长数量一样重要的是人口的年龄结构。通常置业需求发生在25-44岁的人口。受人口老龄化的影响,不同经济体的置业人口比例均出现一定程度的下滑。新西兰和澳大利亚受移民红利影响,置业人口比例较为稳定,2018年分别为26.60%、28.47%。相比之下,新加坡受人口老龄化的影响较为严重,2018年置业人口比重仅为20.93%。

从人口的区域分布结构来看,由于城镇化率的提升以及都市圈的进化,人口不断向核心城市集中,都市人口的聚集程度越高,对人口核心资源的掌控力越强,因此核心城市和非核心城市的房价级差逐步拉大。发达经济体的城镇化发展已经完成,城市人口的增长主要依靠大都市的虹吸效应。其中,里斯本、新西兰、东京分别聚集了全国43.7%、36.8%、32.3%的人口,而纽约、柏林仅占据其全部人口的7%、5.5%。新兴市场的人口聚集和城镇化进程密切相关,中国、泰国及越南仍然在享受城镇化的红利,目前曼谷、胡志明分别拥有全国29.3%、23.7%的人口,人口聚集程度提高,对核心城市增量住房的需求也就越稳定。

2.2 经济增长及居民收入增速影响购房需求

从长期趋势来看,房价增速与GDP现价增速具有一定的协同性。一方面,房地产行业是经济增长的重要组成部分;另一方面,经济增长也将提升居民预期消费偏好,从而带动购房需求的增加。自2018年以来,全球经济体表现出不同程度的增速放缓,其房地产市场也相应开始降温。其中新加坡、香港和中国的经济下行最为明显,至2019年上半年,其GDP现价增速较2017年分别下降4.65、3.27、2.82个百分点。而日本、新西兰、澳大利亚在2019年上半年经济出现一定的回暖迹象,GDP现价增速较2018年分别上升0.59、0.38、0.21个百分点。

同时,居民收入增长水平也能直接影响到未来预期消费支出,尤其是对改善性住房的需求。若将居民收入增速与GDP现价增速的差额作为反映居民相对收入增速的指标来看,居民相对收入水平的提升将带动未来房地产消费的增加。2019年上半年,除美国、德国、葡萄牙、新加坡以外,其余国家及地区的居民相对收入增速均有所提升,其中,日本的居民收入增速高出GDP现价增速约6个百分点。

2.3 居民负债水平影响未来信贷扩张空间

从房价的相对水平来看,欧美等其他发达市场的房价收入比大部分在15左右,伦敦的房价收入比位居欧美等发达市场之首,高达22倍。相比之下,亚洲市场由于房价的过快增长,其房价收入比普遍偏高,至2019年上半年,香港及上海的房价收入比已经分别攀升至49、43,曼谷、胡志明、新加坡的房价收入比则在25左右。

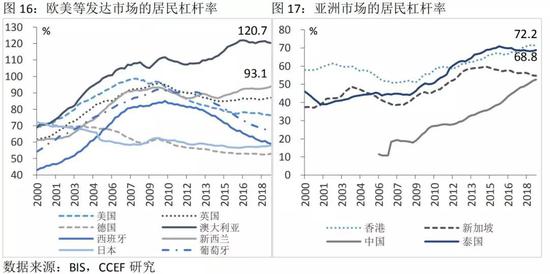

从居民负债水平来看,日本和德国的居民杠杆率最低,位于60%以下,与此同时,美国、英国、西班牙、葡萄牙等国的居民杠杆率也呈现下降趋势。新西兰的居民杠杆率已接近100%,澳大利亚的居民杠杆率则超过120%,远超于危机前水平,移民人口的持续流入支撑其房价不断上涨,并相应拉动了居民杠杆率的提高。亚洲市场中,香港、泰国和新加坡的居民杠杆率分别为72%、68.8%和54.7%,中国居民的杠杆率近十年持续上升,目前已达52.6%。居民负债率越低,房地产信贷的上升空间就越大。

三、不同经济体房地产投资的宏观环境

3.1 不同经济体的金融周期表现分化

从宏观视角来看,金融周期和房价趋势密切相关。一般来说,在金融上升周期,房价上涨、信贷扩张,在金融下行周期,通常房价下跌及信贷收缩。目前欧美等发达经济体与亚洲经济体的金融周期处于不同阶段:美国、英国、德国、澳大利亚、新西兰、日本处于金融周期的上半场,西班牙及葡萄牙由于信贷的持续走弱,目前位于上一轮金融周期的底部调整期。而中国、香港、泰国、新加坡则处于金融周期下半场,房地产市场面临的风险在加大。

3.2 影响投资需求的货币和利率因素

除了金融周期的大环境外,直接驱动房价短期上涨或下跌的因素还有货币及利率,尤其是住房抵押贷款利率等金融因素,利率走低通常会催生房价上涨。2019年以来,受全球经济增速放缓以及贸易摩擦升级导致的悲观预期,新西兰、澳大利亚、美国、香港、泰国、俄罗斯、欧元区接连宣布降息,全球央行步入降息通道,绝大部分国家的货币环境都转向宽松,其中葡萄牙的上半年的M2增速超出GDP增速6.92个百分点,货币超发较为严重。

日本央行虽然按兵不动,但从住房抵押贷款利率来看,2019年上半年其贷款利率较2018年也均有所下行。只有中国出于楼市调控的目的,房贷利率依然在收紧。

(本文作者介绍:华安基金首席经济学家。)

责任编辑:陈鑫

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。