意见领袖 | 戴志锋、邓美君、杨超伦

投资要点

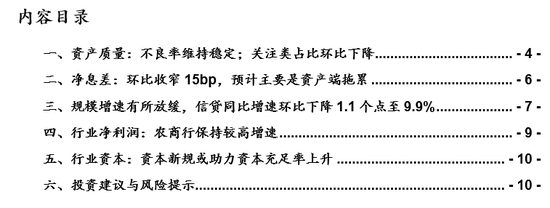

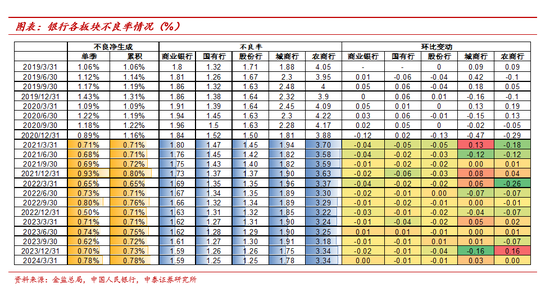

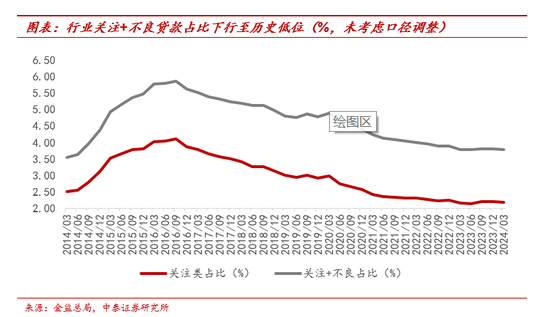

资产质量:1、不良率维持稳定。具体来看:(1)1Q24全银行业贷款总额环比4Q23增长9.05万亿,不良贷款规模为3.37万亿,环比4Q23末增长1414亿元,主要源于贷款规模增长产生的不良自然增长。不良率1.59%,环比保持不变。(2)城商行不良率环比上升,农商行维持稳定,大行、股份行小幅下降。国有行、股份行、城商行、农商行1Q24末不良率分别为1.25%、1.25%、1.78%、3.34%,环比变动-1bp、-1bp、+3bp、0bp。(3)不良生成平稳。测算1Q24银行业加回核销后单季不良净生成率为0.78%,较4Q23环比+8bp;较1Q23同比+7bp。2、关注类贷款占比扭转上升趋势,实现小幅下降。1Q24末关注类贷款占比为2.18%,较4Q23末下降2bp,扭转自2023年下半年以来的上升趋势,风险新规实施的冲击逐渐消退。3、行业拨备覆盖率有所下行,除国有行拨备覆盖率环比提升之外、股份行、城商行和农商行拨备覆盖率均环比略有下降。

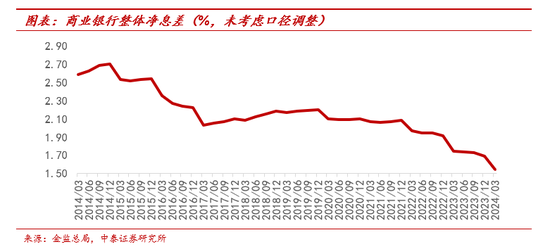

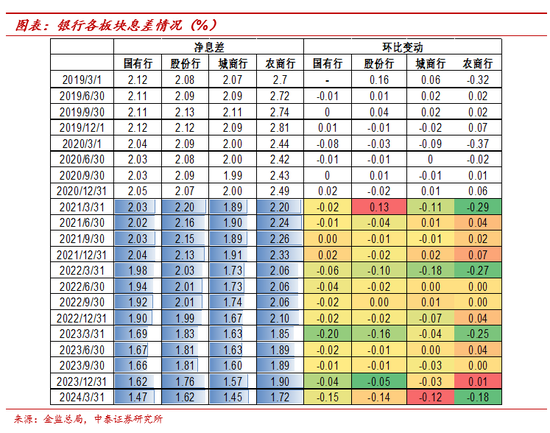

净息差:1Q24年行业净息差1.54%,环比下降15bp,预计主要是资产端拖累。1、资产端来看,年初受贷款重定价、开门红行情下价格竞争拖累(对公、零售投放竞争均较大),以及零售投放进一步承压,综合影响下资产端定价进一步下行。2、负债端来看,根据我们在《深度综述与拆分 | 42家上市银行年报及一季报:规模、其他非息正贡献,息差和手续费承压》的分析,存款利率下调效能释放+主动负债成本下行,推动负债端对上市银行息差反而有所支撑。且4月禁止“手工补息”以后,有望进一步规范揽储市场竞争,降低行业存款成本。

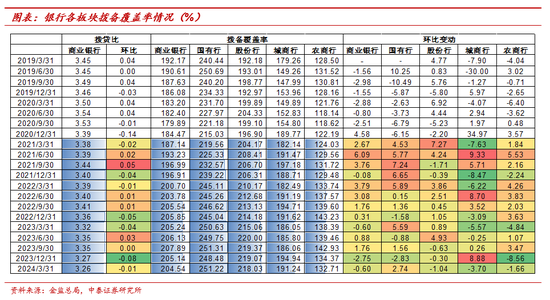

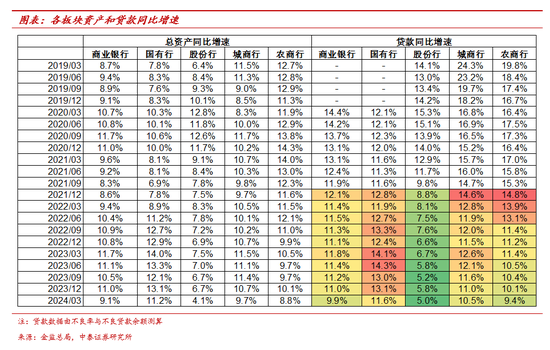

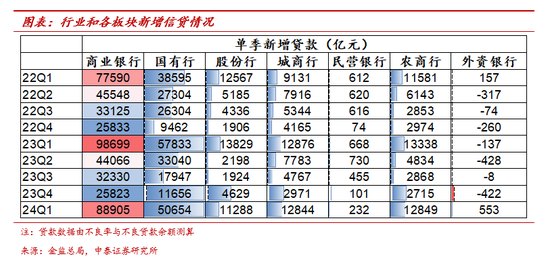

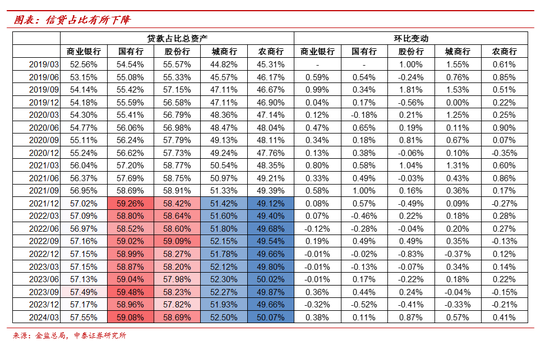

规模增长: 增速有所放缓。1Q24行业资产同比增速环比下降1.8个百分点至9.1%,信贷同比增速环比下降1.1个百分点至9.9%;行业单季新增信贷规模在8.9万亿,同比1Q23少增约0.98万亿。

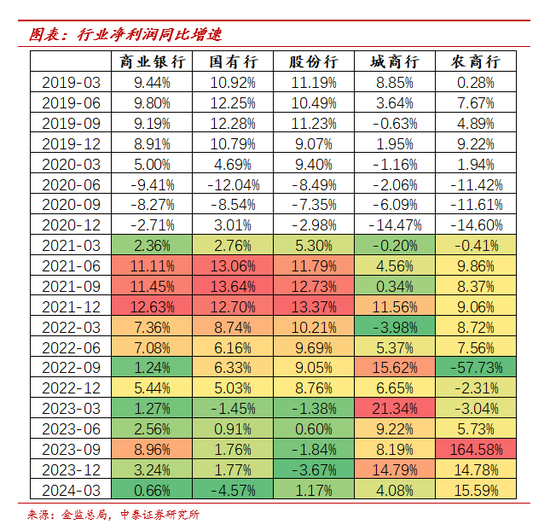

净利润:1Q24商业银行净利润同比增0.66%(2023同比增3.24%)。分板块看,国有行、股份行、城商行、农商行净利润同比增速分别为-4.57%、+1.17%、+4.08%、+15.59%。国有行主要是拨备释放贡献减弱。根据我们在《深度综述与拆分 | 42家上市银行年报及一季报:规模、其他非息正贡献,息差和手续费承压》的分析,上市银行1Q24营收同比-1.9%,净利润同比-0.6%,业绩高增标的仍是中小银行居多;规模与其他非息是主驱动,拨备对利润释放贡献边际减弱、行业留存余粮。

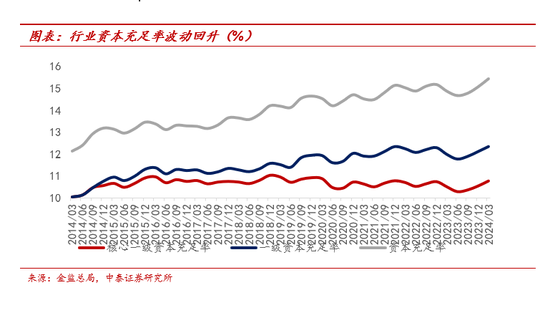

资本:1Q24或受资本新规影响,资本充足率明显上升。1Q24末商业银行(不含外国银行分行)核心一级资本充足率、一级资本充足率、资本充足率分别为10.77%、12.35%、15.43%,较2023末分别环比+23bp、+23bp、+37bp。

投资建议:经济决定银行选股逻辑,经济弱与强的复苏对应不同的标的品种,银行股具有稳健和防御属性,详见我们年度策略《稳健中有生机——宏观到客群,客群到收入》。1、优质城农商行的基本面确定性大,选择估值便宜的城农商行。我们持续推荐江苏银行,受益于区域beta,各项资产摆布能力较强,另外消费金融三驾马车驱动,弥补息差。常熟银行,依托小微特色基本盘,做小做散,受化债、存量房贷影响小,资产质量维持优异。瑞丰银行,深耕普惠小微、零售转型发力,以民营经济发达的绍兴为大本营,区域经济确定性强。同时推荐渝农商行、沪农商行、南京银行和齐鲁银行。2、经济弱复苏、化债受益,高股息率品种,选择大型银行:农行、中行、邮储、工行、建行、交行等)。3、经济复苏预期强,选择银行中的核心资产:宁波银行、招商银行和平安银行。

风险提示:经济下滑超预期;金融监管超预期。

一、资产质量:不良率维持稳定;关注类占比环比下降

不良率维持稳定。具体来看:1、行业整体不良贷款余额较4Q23末有所上升,不良率环比维持稳定。1Q24末全银行业贷款总额规模为211.58万亿,环比4Q23增长9.05万亿。1Q24末全银行业不良贷款规模为3.37万亿,环比4Q23末增长1414亿元,主要源于贷款规模增长产生的不良自然增长。不良率1.59%,环比保持不变。2、城商行不良率环比上升,农商行维持稳定,大行、股份行小幅下降。国有行、股份行、城商行、农商行1Q24末不良率分别为1.25%、1.25%、1.78%、3.34%,环比变动-1bp、-1bp、+3bp、0bp。

不良净生成率环比略上升。根据央行披露社融数据,1Q24贷款核销2549亿,环比下降967亿;据此测算1Q24银行业加回核销后单季不良净生成率和全年累计不良净生成率分别为0.78%/0.78%,较4Q23环比+8bp/+5bp;较1Q23同比+7bp/+7bp。

关注类贷款占比扭转上升趋势,实现小幅下降。1Q24末关注类贷款占比为2.18%,较4Q23末下降2bp,扭转自2023年下半年以来的上升趋势,风险新规实施的冲击逐渐消退。当前关注类贷款占比整体仍处于历史低位,未来向下迁移为不良贷款的规模可控。

行业拨备覆盖率有所下行,除国有行拨备覆盖率环比提升之外、股份行、城商行和农商行拨备覆盖率均环比下降。1Q24银行业整体拨备覆盖率204.54%,环比下降0.60个百分点;拨贷比3.26%,环比下降1bp。分板块来看:1、股份行、城商行和农商行拨备覆盖率均有所下降。股份行拨备覆盖率218.03%,环比-1.04个百分点;根据拨备覆盖率和不良率测算拨贷比为2.73%,环比下降3bp。城商行和农商行的拨备覆盖率分别为191.24%和132.71%,环比分别-3.70、-1.66个百分点;拨贷比分别环比-1bp、-6bp至3.40%、4.43%。2、国有行拨备覆盖率环比提升2.74个百分点至251.22%,国有行拨备覆盖率提升的原因主要来自拨备计提审慎,拨贷比环比+1bp至3.14%。

二、净息差:环比收窄15bp,预计主要是资产端拖累

1Q24年行业净息差1.54%,环比下降15bp,预计主要是资产端拖累。1、资产端来看,年初受贷款重定价、开门红行情下价格竞争拖累(对公、零售投放竞争均较大),以及零售投放进一步承压,综合影响下资产端定价进一步下行。2、负债端来看,根据我们在《深度综述与拆分 | 42家上市银行年报及一季报:规模、其他非息正贡献,息差和手续费承压》的分析,存款利率下调效能释放+主动负债成本下行,推动负债端对上市银行息差反而有所支撑。且4月禁止“手工补息”以后,有望进一步规范揽储市场竞争,降低行业存款成本。

分版块来看,净息差最高的农商行板块降幅最大。国有行、股份行、城商行、农商行1Q24息差分别边际变动-15bp、-14bp、-12bp、-18bp至1.47%、1.62%、1.45%和1.72%。

三、规模增速有所放缓,信贷同比增速环比下降1.1个点至9.9%

1Q24,行业资产和信贷的增速均有所放缓。1Q24行业资产同比增速环比下降1.8个百分点至9.1%,信贷同比增速环比下降1.1个百分点至9.9%;行业单季新增信贷规模在8.9万亿,同比1Q23少增约0.98万亿。

分板块看:1、国有行资产同比增速环比下降2个百分点至11.2%,信贷同比增速环比下降1.5个百分点至11.6%;单季新增信贷5.07万亿,同比少增7179亿。2、股份行资产同比增速下降2.5个百分点至4.1%,信贷同比增速环比下降0.8个百分点至5.0%;单季新增信贷1.13万亿,同比少增2541亿。3、城商行资产同比增速环比下降1个百分点至9.7%,信贷同比增速环比下降0.5个百分点至10.5%;单季新增信贷1.28万亿,同比基本持平。4、农商行资产同比增速环比下降1.3个百分点至8.8%,信贷同比增速环比下降0.7个百分点至9.4%;单季新增信贷1.28万亿,略低于2023年同期。(本文信贷数据由不良余额和不良率测算,增速与央行金融数据有误差。)

四、行业净利润:农商行保持较高增速

1Q24商业银行净利润同比增0.66%(2023同比增3.24%)。分板块看,国有行、股份行、城商行、农商行净利润同比增速分别为-4.57%、+1.17%、+4.08%、+15.59%。国有行主要是拨备释放贡献减弱。根据我们在《深度综述与拆分 | 42家上市银行年报及一季报:规模、其他非息正贡献,息差和手续费承压》的分析,上市银行1Q24营收同比-1.9%,净利润同比-0.6%,业绩高增标的仍是中小银行居多;规模与其他非息是主驱动,拨备对利润释放贡献边际减弱、行业留存余粮。

五、行业资本:资本新规或助力资本充足率明显上升

1Q24或受资本新规影响,资本充足率明显上升。1Q24末商业银行(不含外国银行分行)核心一级资本充足率、一级资本充足率、资本充足率分别为10.77%、12.35%、15.43%,较2023末分别环比+23bp、+23bp、+37bp。

六、投资建议与风险提示

投资建议:经济决定银行选股逻辑,经济弱与强的复苏对应不同的标的品种,银行股具有稳健和防御属性,详见我们年度策略《稳健中有生机——宏观到客群,客群到收入》。1、优质城农商行的基本面确定性大,选择估值便宜的城农商行。我们持续推荐江苏银行,受益于区域beta,各项资产摆布能力较强,另外消费金融三驾马车驱动,弥补息差。常熟银行,依托小微特色基本盘,做小做散,受化债、存量房贷影响小,资产质量维持优异。瑞丰银行,深耕普惠小微、零售转型发力,以民营经济发达的绍兴为大本营,区域经济确定性强。同时推荐渝农商行、沪农商行、南京银行和齐鲁银行。2、经济弱复苏、化债受益,高股息率品种,选择大型银行:农行、中行、邮储、工行、建行、交行等)。3、经济复苏预期强,选择银行中的核心资产:宁波银行、招商银行和平安银行。

风险提示:经济下滑超预期;金融监管超预期。

前插行后插行删除复制剪切设为主图设为广告图片

(本文作者介绍:中泰证券银行业首席,金融组组长,国家金融与发展实验室特约研究员。)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。