意见领袖丨任泽平团队

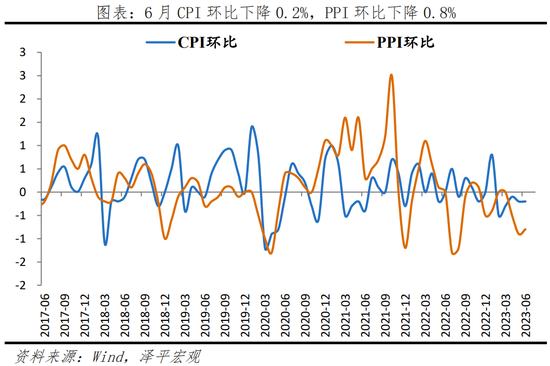

6月CPI同比持平,预期涨0.1%,前值涨0.2%;PPI同比降5.4%,预期降5%,前值降4.6%。

1 政策空间打开,全力拼经济

5、6月物价数据低迷,且持续下行,反映经济低于潜在增长率,核心问题是总需求不足。

近期,扩大内需、托底经济政策值得期待,有望和经济周期形成共振,带动经济企稳。6月16日国常会研究推动经济持续回升向好的一批政策措施,“围绕加大宏观政策调控力度、着力扩大有效需求、做强做优实体经济、防范化解重点领域风险等四个方面”,“具备条件的政策措施要及时出台、抓紧实施,同时加强政策措施的储备,最大限度发挥政策综合效应”。

出台稳经济组合拳政策:货币政策降息降准,财政政策加码新老基建,降低实体企业融资成本、税费等。稳楼市;提振消费发放消费券;对吸纳青年就业的企业给予税收减免;加强生育补贴,既能够提高生育率,短期还能够刺激消费;徙木立信提振民营经济信心;稳外贸等。

当下需求不足主要是“资产负债表受损”和“流动性陷阱”造成的。信心不足,青年失业率偏高,储蓄偏高,信贷需求不足。货币乘数效应降低,货币政策虽有空间,但传导到实体经济效果并不明显。

财政政策优于货币政策,提高投资乘数效应,加码新老基建。兼顾稳增长和现代化产业体系建设,支持新能源、新基建、数字经济、人工智能等建设,新能源下乡及配套基础设施建设等。

下半年政策性金融工具有较大概率使用,接力专项债。去年政策性金融工具是在经济短期承压,接续专项债、支持基建的背景下推出,主要投向交通类基础设施、能源、水利、市政和产业园区设施、新基建等重大项目建设。

稳楼市,允许各地自救取消部分限制性措施,支持刚需和改善型需求。给房企提供适宜稳定的信贷环境,增强“三支箭”实际落地效果,促进三好生融资;降低楼市交易税费,推广“带押过户”,部分城市取消限购限价限售等;加快推进房地产新模式,加大建设保障性租赁房、长租房等,促进房地产投资。

中国经济潜力大,相信经过一系列务实有力的措施,各界一起全力拼经济,把发展放在首要任务,一定能重拾复苏通道。

2 6月物价数据呈现以下特点:

第一,CPI和核心CPI延续下行,反映内需不足问题仍严重。6月CPI同比0%,较上月下降0.2个百分点;其中,翘尾影响约为0.5个百分点,新涨价影响约为-0.5个百分点。CPI环比降0.2%,与上月降幅持平,弱于季节性。核心CPI同比涨0.4%,较上月下降0.2个百分点;环比-0.1%,较上月下降0.1个百分点。

第二,CPI多数分项环比下降,食品、非食品、消费品价格环比分别为-0.5%、-0.1%和-0.3%;服务价格环比上涨0.1%。其中,食品环比环比下跌,主因供给充足,以及猪价持续下跌影响;非食品价格环比下跌,主因国际原油价格下跌、618活动促销等因素影响。非食品七大类分项,仅居住和医疗保健环比上涨,均上涨0.1%。

第三,猪周期下行,拖累CPI同比下降约0.09个百分点;年内第二批中央猪肉收储工作或将启动,有望稳定猪肉价格。6月猪肉价格同比下降7.2%,连续两个月同比负增长;环比下降1.3%,连续8个月环比负增长,近期降幅有所收窄。猪价主要是受产能高位压制,截至5月,能繁母猪存栏同比增长1.6%,连续8个月正增长。猪粮比进入过度下跌一级预警区间;7月3日,国家发改委发布消息称,官方将启动年内第二批中央猪肉储备收储工作,以改善市场预期。

第四,工业品价格降幅扩大,受高库存、投资需求弱等影响。6月PPI同比降5.4%,较上月降幅扩大0.8个百分点,其中,翘尾影响约为-2.8个百分点,新涨价影响约为-2.6个百分点。考虑到翘尾因素影响,PPI同比已进入筑底阶段。PPI环比降0.8%,较上月降幅收窄0.1个百分点,但连续三个月环比大幅下降。

第五,生产资料解释PPI环比降幅的八成左右,上游弱于下游,耐用消费品表现最弱。6月生产资料价格和生活资料价格环比分别下降1.1%和0.2%,影响PPI环比下降约0.78和0.04个百分点;采掘业、原材料和加工工业价格环比分别下降3.5%、1.6%和0.6%。政策预期提振有色金属价格;全球经济放缓、流动性收紧压制油价;内需不足拖累黑色金属;煤炭供给充分,价格下降。

第六,部分新能源、新基建等技术密集型行业价格上涨,与加快建设现代化产业体系相呼应。电力生产中的风力发电和太阳能发电价格分别上涨2.6%、1.4%;制造业中,飞机制造价格、智能消费设备制造、医疗仪器设备及器械制造价格分别上涨1.0%、0.4%和0.2%。

3 CPI和核心CPI延续下行

CPI同比持平,环比连续五个月为负,弱于季节性均值,主因食品项供给充足、非食品项国际原油价格下跌;核心CPI同比涨幅收窄。6月CPI环比下降0.2%,与上月持平;同比持平,较上月下降0.2个百分点。在6月份CPI同比的涨幅中,去年价格变动的翘尾影响约为0.5个百分点,新涨价影响约为-0.5个百分点。扣除食品和能源价格的核心CPI同比上涨0.4%,较上月下降0.2个百分点;核心CPI环比-0.1%,较上月下跌0.1个百分点。

食品项环比降幅收窄,高于季节性均值,同比涨幅提升。

食品价格环比下降0.5%,降幅较上月收窄0.2个百分点;同比上涨2.3%,较上月增加1.3个百分点。本月食品项价格分项中,菜价上升,水果、猪肉、水产品、蛋奶等价格下降。

一是高温、降雨等天气使得蔬菜价格上升,其余水果、蛋奶等供应充足、价格下跌。环比看,6月鲜菜环比上升2.3%,较上月提升5.7个百分点,影响CPI上涨约0.05个百分点;6月食用油、畜肉、水产品、蛋类、奶类、鲜果环比下降1.0%、1.2%、1.2%、2.2%、0.1%和1.7%,分别较上月变动-0.5、0.1、-1.2、-0.9、0.0和-1.4个百分点。同比看,畜肉为下降项,其余商品价格上涨,6月畜肉同比下降3.3%,较上月下降2.3个百分点;菜果同比分别上升10.8%和6.4%,分别较上月提升12.5和3.0个百分点。

二是猪价受存栏偏好、二次育肥、消费市场需求疲弱,以及猪周期下行期处底部等因素影响,环比降幅收窄。6月猪价环比下降1.3%,降幅较上月收窄0.7个百分点,影响CPI下降约0.02个百分点。猪价同比下降7.2%,较上月下跌4.0个百分点。

国际原油价格下跌、618活动促销等因素下,非食品环比下降0.1%,与上月持平;但服务需求有所恢复。七大类中,6月居住和医疗保健环比上涨0.1%,居住项价格上升主因临近毕业季,租房需求大、房租上升,6月房租环比上升0.1%,较上月提升0.2个百分点,高于季节性;衣着、交通通信、教育文化和娱乐、生活用品及服务以及其他用品和服务环比分别下降0.2%、0.5%、0.2%、0.5%、0.6%,分别较上月变动-0.6、0.1、-0.1、-0.5、-0.8个百分点。从分项看,1)国际原油价格下跌,国内成品油下降,6月水电燃料、交通工具用燃料环比分别下降0.1%和1.3%,较上月变动0.1、-1.1个百分点;6月汽油(92#)、汽油(95#)和柴油(0#)环比分别下降0.8%、0.7%和3.3%,较上月提高1.3、1.2和0.0个百分点。2)618活动促销下,耐用消费品价格下降,信心不足是主要原因,6月家用器具和交通工具环比下降0.9%、0.4%,分别较上月变动-0.3和0.0个百分点;3)服务消费有所恢复,6月家庭服务、交通工具使用和维修环比均上涨0.1%,分别较上月提升0.1和0.2个百分点;旅游环比下降0.3%,较上月提升0.3个百分点。

4 PPI同环比均下降

6月PPI同环比均下降,高基数、大宗商品价格下降传导,国内去库存、工企利润承压,工业品需求走弱。6月PPI环比下降0.8%,降幅较上月收窄0.1个百分点;PPI同比下降5.4%,降幅较上月扩大0.8百分点。在6月份PPI的同比降幅中,翘尾影响约为-2.8个百分点,新涨价影响约为-2.6个百分点。

从工业生产者出厂价格看:

生产资料和生活资料环比双双下降,反映生产放缓、需求不足;生产资料弱于生活资料,上游弱于下游,耐用消费品表现最弱。6月生产资料价格和生活资料价格环比分别下降1.1%和0.2%,分别较上月提升0.1和0.0个百分点,影响PPI下降约0.78和0.04个百分点。从分项看,生产资料中,采掘业下降幅度高于原材料和加工工业,环比分别下降3.5%、1.6%和0.6%,分别较上月变动-0.1、-0.1和0.3个百分点;生活资料中,耐用消费品下降幅度最大,反映总需求不足,6月食品、衣着、一般日用品和耐用消费品价格环比分别为-0.2%、0.3%、0.1%和-0.4%,分别较上月提升0.1、0.4、0.0和0.0个百分点。

产业链上中游有色金属价格走强,石化、煤炭和黑色金属产业链价格下降;产业链上游产能过剩,下游终端有效需求不足。

1)政策预期提振有色金属价格。6月有色金属矿采选、有色金属冶炼及压延加工业环比分别为2.8%和-7.2%,分别较上月变动2.7和-8.6个百分点。

2)全球经济放缓、流动性收紧压制油价,美国石油生产商效率提高,原油产量大幅增加,部分抵消OPEC+的减产,原油价格整体下跌,石化产业链走弱。6月石油和天然气开采业、石油煤炭及其他燃料加工业、橡胶和塑料制品、非金属矿物制品、化学原料及化学制品制造、化学纤维制造环比分别下降25.6%、20.1%、4.4%、6.4%、14.9%和6.7%,分别较上月下降6.5、5.0、0.3、0.4、2.7和2.4个百分点。

3)近期高温、用电需求高,推升煤炭需求,但国内煤炭产量持续增长,处库存高位,且今年国际国际煤炭价格持续回落,进口煤炭规模上升,煤炭供给充足,供需推动下煤价下跌。6月煤炭开采和洗选业,石油、煤炭及其他燃料加工业环比分别下降19.3%和20.1%,分别较上月下降9.3和11.4个百分点。

4)黑色金属方面,黑色金属方面,钢铁利润有所恢复驱动生产增加;需求端受环保限产、钢厂检修影响;二季度新增专项债发行节奏放缓,完成进度为24.8%,低于去年的50.8%,实物工作量偏弱,对黑色金属的提振作用偏弱,黑色金属产业链走弱。6月,全国247家钢厂盈利同比由-49.8%转为20.7%,大幅高于上月70.5个百分点。6月黑色金属矿采选业、黑色金属冶炼及压延加工业环比分别下降13.9%和16.0%,分别较上月下降10.8和8.6个百分点。

5)下游食品类加工制造业价格走低,烟草、纺织服装价格提升。6月酒、饮料和精制茶制造,纺织服饰业价格环比分别上升0.1%和0.2%,较上月变动-0.2和0.2个百分点;农副食品加工,食品制造环比分别下降0.7%和0.1%,较上月增加0.0和0.1个百分点。

部分新能源、新基建等技术密集型行业价格上涨。电力生产中的风力发电和太阳能发电价格分别上涨2.6%、1.4%;制造业中,飞机制造价格、智能消费设备制造、医疗仪器设备及器械制造价格分别上涨1.0%、0.4%和0.2%。

从购进价格看:纺织原料类价格上涨,其余工业中间品价格普遍下跌。6月,纺织原料类购进价格环比上升0.3%,较上月上升0.2个百分点;燃料动力、黑色金属、有色金属、化工原料、木材纸浆、建筑材料、农副产品环比分别下跌2.8%、1.3%、0.5%、2.0%、1.2%、1.6%和1.0%,分别较上月变动-0.8、0.9、0.5、-0.7、0.2、-0.9、0.0个百分点。

(本文作者介绍:经济学家)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。