文/意见领袖专栏作家 靳毅

从理财净买入量来看,6月前4周赎回压力较小,理财规模受影响有限。当下理财市场并不具备去年11月份时期理财“赎回潮”发生的前提,季末到期压力相对可控,主要原因有二:①理财产品净值已经得到了明显修复;②产品持仓切换防守,对利率变动敏感性下降。

目前理财赎回风险相对有限,但下半年理财市场有两大关注点:

1)机遇:3季度仍是理财关键扩张期。下半年随着“开门红”效应的褪去,叠加存款利率下调,有助于资金出表。理财规模的扩张,有助于增强信用市场需求,从而赋予信用利差进一步压缩的动力。

2)风险:理财行为趋同化。银行理财负债端的结构单一,向资产端传导后使得目前信用市场现券流动性出现一定“分层现象”。从交易对手方角度来看,2023年以来银行理财对1年以下中票净买入占比中枢显著高于2022年。这或许意味着,一旦理财对短期现券集中抛售,接盘力量或许会相对羸弱,从而加剧短券的波动。

1、如何看待理财赎回风险?

1.1

“赎回潮”还会出现吗?

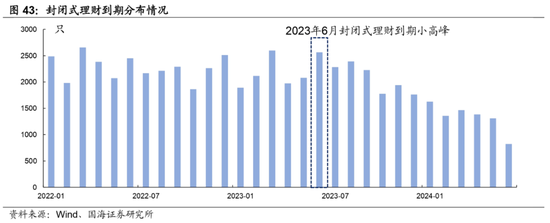

2022年11月上一轮理财“赎回潮”以来,理财产品一直处于疗伤状态。6月份封闭式理财产品再一次迎来到期小高峰,根据我们统计,6月份到期封闭式理财产品 2564只,略低于3月份时期2598只。集中到期压力下,理财赎回压力如何?

从理财净买入量来看,6月前4周赎回压力较小,理财规模受影响有限。回顾 2023年以来,“赎回潮”后银行理财先后经历了3个阶段:①1月份理财仍有小规模净卖出,但逐渐企稳;②2-3月份,理财从年内净减持转为增持,规模开始企稳回升;③4月份以来,理财加速增持,目前尚未出现减持迹象。

然而,关键压力期或许尚未到来。由于临近季末,存款冲量考核下,在产品设计上,季末最后一周的理财产品到期量往往是最大的,那么该如何看待当下的理财赎回压力?

我们认为,当下理财市场并不具备去年11月份时期理财“赎回潮”发生的前提,季末到期压力相对可控,主要原因有二:

1)理财产品净值已经得到了明显修复。距离“赎回潮”已经过去了半年,叠加年初以来的“债牛”行情,已经让理财产品积累了一定的净值“安全垫”。

从理财产品破净情况来看,目前理财子产品口径破净率已经改善至3.3%,而全口径下破净率也已改善至2.7%,显著低于 2022年9-10月份时期。从理财产品收益率分布来看,截至2023年6月25日,年内收益率在1%以下的产品占比仅占8%,显著低于2022年11月1日(“赎回潮”前一周)的30%。除此之外,收益率在1%-4%的产品数量占比已经达到了87%,显著高于“赎回潮”前夕水平。因此,从理财负债端来看,集中到期或许较难引发大规模系统性赎回。

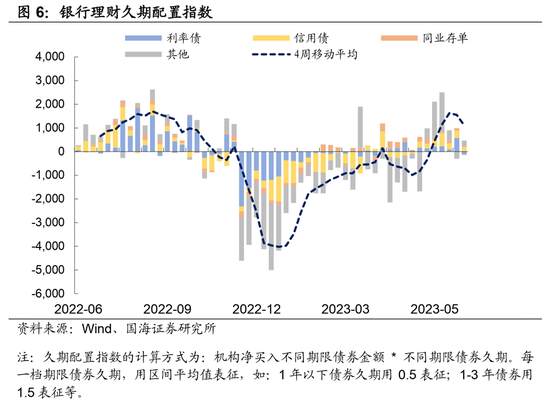

2)产品持仓切换防守,对利率变动敏感性下降。从我们编制的银行理财久期配置指数来看,自从去年“赎回潮”以来,银行理财不断降低持仓久期,仅在5月份之后小幅增加持仓久期。因此,目前来看理财产品整体持仓久期应显著低于去年“赎回潮”前夕,对利率变动敏感性也将不及去年11月时期强。

与此同时,去年11月时期,市场对于防疫政策优化后的经济复苏动能存在强预期,这也使得市场“抢跑”交易的迹象尤为显著。对比本轮,今年以来,市场不断下修“强复苏”预期,因此,在“强政策”落地前,利率上行的空间或许也相对有限。

综合上述两点来看,持仓风险偏好下降,叠加债市“弱预期”格局,理财资产端或许很难出现去年“赎回潮”期间出现的负反馈螺旋。

1.2

下半年理财关注什么?

整体来看,我们认为目前理财赎回风险相对有限,但下半年理财市场有两大关注点:

① 机遇:3季度仍是理财关键扩张期。我们在《信用利差还能压缩吗?》中曾经指出,下半年随着“开门红”效应的褪去,历史上3季度一般是理财规模扩张的高峰期,叠加存款利率下调,有助于资金出表。理财规模的扩张,有助于增强信用市场需求,从而赋予信用利差进一步压缩的动力。

② 风险:理财行为趋同化。正如我们在上文所分析的,去年“赎回潮”之后理财持仓转为防守,具体来看,横向对比2022年前24周理财净买入情况,不难发现,相较去年,今年银行理财主要增持了存单以及信用债,减持了利率债和“二永”。

具体来看,在信用债内部,今年理财主要呈现用1 年以下短券置换长券的操作。造成这个现象背后的原因在于,2022 年赎回潮之后,理财风险偏好下降,发行集中于短期限现金管理类、定开型以及最低持有期产品。

负债端的结构单一,向资产端传导后使得目前信用市场现券流动性出现一定“分层现象”。以中票为例,3 月份以来,1 年以下和1-2 年现券换手率负债端的结构单一,向资产端传导后使得目前信用市场现券流动性出现一定“分层现象”。以中票为例,3月份以来,1年以下和1-2年现券换手率走势出现背离,1年以下现券流动性显著优于1-2年期现券。

根据我们统计,截至2023年6月份,AAA级和AA+级1年以下中票日均换手率分别为 0.58%和0.77%,仍显著高于去年“赎回潮”以前水平。而1-2年期AAA及AA+中票日均换手率已经下行至0.37%及0.56%。

由此可见,目前短券的高流动性,主要因为理财的配置需求集中在短端。虽然理财产品赎回风险有限,但产品结构和机构行为的同质化,或许会加剧集中抛售时现券收益率的波动。

从交易对手方角度来看,2023年以来银行理财对1年以下中票净买入占比中枢显著高于2022年,6月初净买入占比一度达到60.5%。这或许意味着,一旦理财对短期现券集中抛售,接盘力量或许会相对羸弱,从而加剧短券的波动。

2、机构现券成交监控

2.1

谁在买,谁在卖?

1) 利率债市场,本周多头集中度有所上升,农村金融机构是主要增持方,本周累计净增持199.1亿元。

2) 信用债市场,本周空头集中度有所上升,其中公募基金是主要减持方,累计净减持133.1亿元。

3) 同业存单市场,本周多头集中度与上周基本持平,其中农村金融机构和券商自营分别是主要多头以及空头,分别增持166.6亿元和减持251.1亿元。

4) 其他债(二级资本债和永续债),空头集中度继续上升,主公募基金显著减持“二永债”,本周累计净减持161.9亿元。

2.2

广义资管买什么?

3、机构资金跟踪

3.1

资金价格

跨季行情下,本周资金面有所收紧。R007和DR007分别收于2.06%和1.97%,较上周分别上行1BP和3BP。6个月国股转贴利率收于1.70%,较上周下降18BP。

3.2

融资情况

本周银行间质押式逆回购余额104246.6亿元,较上周下降11.5%。从广义资管来看,本周基金公司、银行理财分别净融资-1823.0亿元及-3418.0亿元。

4、机构行为量化跟踪

4.1

把脉基金久期

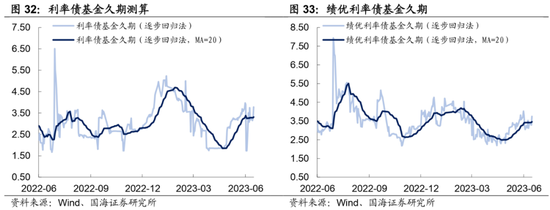

本周市场绩优和一般利率债基金久期测算值分别为3.46和3.31,较上周均有所上行。

4.2

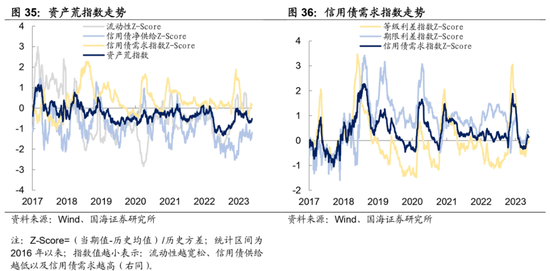

“资产荒”指数

4.3

机构行为交易信号

4.4

银行理财破净情况

本周全市场理财产品破净率较上周小幅下行,全部产品和理财子公司产品破净率分别收为2.7%及3.3%。

4.5

机构杠杆全知道

本周全市场杠杆率为108.5%,较上周下行0.5个百分点。广义资管方面,本周保险机构杠杆率录得115.2%,较上周下行0.3个百分点;基金杠杆率录得105.1%,较上周下行1.5个百分点;券商杠杆率录得199.0%,较上周上升0.1个百分点。

5、广义资管格局

风险提示:需要警惕流动性的“退潮”;历史数据不能完全作为未来市场走势参考;模型测算可能存在误差。

(本文作者介绍:国海证券研究所固定收益研究团队负责人。)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。