文/新浪财经意见领袖专栏(微信公众号kopleader)专栏作家 曾刚

从未来看,手机银行将是银行产品创新、业务拓展、战略转型的重要平台,银行所有的渠道、所有的连接点,都应该与手机银行打通,以实现线上、线下服务的无缝联接,并以此构建起新的银行形态。

随着移动通讯技术的飞速发展,银行业务逐步从传统的柜台向更为便捷的网络化方向转移,手机银行作为移动网络和商业银行业务的结合体得到了极大的发展,尤其是4G技术的推广和智能手机的普及更是大大促进了手机银行业务的普及。

与其他国家相比,中国手机银行的发展时间虽然不长,但得益于市场环境与用户习惯的变化,近年来进入了高速发展阶段,交易金额迅速扩张,产品和功能也不断完善。逐渐摆脱了传统渠道补充的定位,成为智慧银行重要的载体。

一、手机银行业务迅速发展

近几年,随着功能不断拓展、场景应用越来越广泛,商业银行手机银行业务快速增长。根据中国银行业协会的数据,截止到2017年,我国商业银行手机银行个人客户已达15.02亿户,同比增长28.28%;企业客户达0.05亿户,同比增长57.52%。

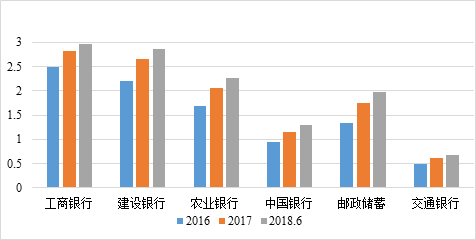

分银行类型看,大型国有银行已积累起数量庞大的手机银行用户,截至到2018年6月末,工商银行、建设银行、农业银行和邮储银行的手机银行用户数量均在两亿左右,分别为2.97、2.87、2.26和1.98亿。中国银行的手机银行用户数量也在2017年超过一亿,达到1.15亿。交通银行在2017年对手机进行了多次版本更新升级,完成了820余项功能新增或优化,2017年末,交通银行手机银行用户数量达到6106万户,同比增加21.73%。

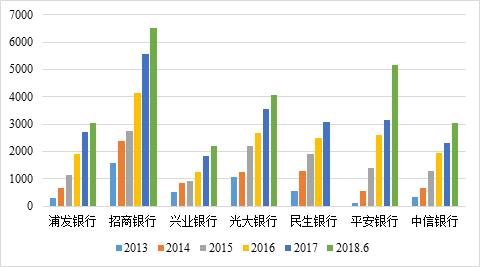

值得一提的,全国性股份制银行手机银行业务虽然在客户数量上与国有大行差距较大,但在发展速度上却表现出更为强劲的上升势头。截止到2018年6月末,招商银行、光大银行、浦发银行、兴业银行、民生银行、中信银行和平安银行的手机银行用户数量分别达到了,6528万户、4078万户、3049万户、2189万户、3079万户、3056万户和5154万户,同比增速均在30%以上。

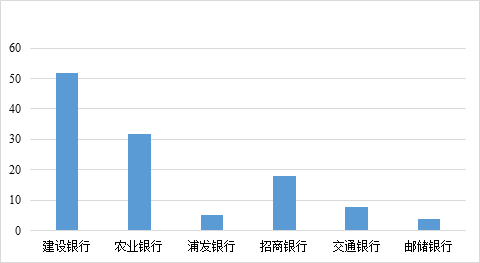

在用户数量大幅上升的同时,手机银行的交易规模也在迅速上升。根据中国银行业协会的数据,2017年全年手机银行交易达969.29亿笔,同比增长103.42%;交易金额达216.06亿元,同比增长53.70%。从公布数据的上市银行看,建设银行2017年度的手机银行交易额已经达到51.7万亿,同比增长87.59%。股份制银行中,招商银行2017年手机银行交易规模达到17.87万亿,同比增长47.69%。

二、未来的发展趋势

移动互联网时代,基于互联网的智能金融服务,已经渗透到人们生活中的方方面面。面对日益成为主流的移动终端市场,手机银行已不仅只是银行的一种渠道,而是未来用户(尤其是零售客户)与银行发生关系的核心。手机银行是用户(尤其是零售客户)打通银行所有业务的关键节点。而反过来,业务部门也应该有意识将用户吸引到手机银行,从而更深度地黏住用户,获得更多业务转化机会。

从未来看,手机银行将是银行产品创新、业务拓展、战略转型的重要平台,银行所有的渠道、所有的连接点,都应该与手机银行打通,以实现线上、线下服务的无缝联接,并以此构建起新的银行形态。就这个意义上讲,未来的手机银行有以下几个发展趋势:

一是科技应用加速,手机银行功能不断拓展。随着全球进入科技发展爆发期,新技术新手段不断向各个行业渗透,银行业也不例外。在手机银行中,人脸识别、指纹识别、语音识别等技术悉数登场,凡是在登录、注册、开户、贷款、更换设备等关键交易时,都会实时开启人脸识别或指纹验证功能辅助校验客户身份,配合银行实时反欺诈策略和安心账户主动式交易控制措施。另外,还有些银行将生物识别技术应用于手机银行APP登录、转账等环节。在其登录、转账、缴费、充值中新增面部及指纹识别。这一技术更新,降低了冒名登录、资金盗用的风险,从而保障用户使用安全。新的技术手段的应用不仅体现在提高手机银行安全方面,还体现在提高用户使用效率。部分手机银行还支持人脸识别自助注册,客户无需前往网点办理,在家中即可通过移动端开通并使用手机银行功能,等等。

此外,在产品创新方面,很多银行开始引入外部供应商提供AI算法为用户提供智能投顾服务。2016年12月,招商银行率先推出摩羯智投,成为第一家布局智能投顾的银行机构。之后,浦发银行、兴业银行、平安银行、广发银行、光大银行等股份制银行,以及江苏银行为代表的城商行也加入到布局“智能投顾”的行列。

二是回归银行本源,完善手机银行应用场景。在注册用户数量已然很庞大的背景下,手机银行下一步发展的重点是在提高App的黏性和活跃度。而黏性与活跃度的提升,不仅仅在于加大营销力度和功能的扩展,还需要不断完善手机银行的场景。过去几年中,各家手机银行都纷纷丰富各种应用场景,包括缴费、购物、电影票、机票、资讯服务等等场景。其基本思路就是出于增强粘性,希望全面覆盖生活场景,从而将用户牢牢黏在手机银行,进而提高手机银行的活跃度。

不过,与互联网企业相比,线上线下的场景建设并不是银行的长项,而且,在移动支付市场已经呈现高度垄断的背景下,对多数银行而言,一味强调对标互联网电商的场景建设,投入很大,但收效并不明显。所以,从长远来看,手机银行的场景建设,一方面应该为平台上的场景合作伙伴提供更多数据支撑,从而让其提供的服务体验更好,在粘性价值的基础上创造更多业务价值。另一方面,应在回归主业思路下展开场景创新,即围绕银行的基础服务来完善场景和应用,考虑从功能满足到场景满足。

三是进一步整合银行传统优势,实现差异化发展。现实中,不同银行各有优势,客户群体也有所不同,因此,不同类型的银行应该充分把握自己的特点,根据客户的需求,将基因融入手机银行,做出自己的特色。就这个意义上讲,国有大行、股份制银行、城商行以及农村商业银行,由于客户群体以及自身能力的差异,在手机银行的功能建设上,应有不同的侧重和差异化。

此外,与互联网企业相比,银行的传统优势就是庞大的物理网点和客服团队。在相当长的一段时期,人工服务在银行经营中仍将发挥重要的作用。基于此,可以用线下的优势来支撑其线上业务的发展,以实现与互联网企业不同的发展路径。比如:可以为用户对接专属的真实服务人员,进一步提升用户体验;可以基于空间地理位置,将营业厅、用户、社区服务进行整合,为客户提供更本地化的互动服务,等等。

四是增加大设计投入力度,改进用户体验。用户体验是决定客户对App应用接受程度的重要因素。而一款成功的App,除了有高频应用需求外,性能好(即加载速度快)、简洁以及良好的交互性,都是非常关键的要素。而要做到以上这些要求,意味着银行需要在战略上高度重视,并辅之以巨大的投入。目前来看,多数银行已经开始重视手机银行的用户体验,但在管理和资源投入上并没有与之相匹配。未来看,要改进用户体验,有以下几个方面的工作:1、银行内部应该建立互联网产品(或手机银行产品)经理团队,明确产品经理能力和职责范围,撰写专业的需求文档并推动项目;2、学习推广互联网产品生产流程,零售银行等传统业务部门从手机银行产品决策方成为支持方,让产品经理成为核心;3、重视策略和目标的制定,不能直接进入用户体验设计阶段;4、加大在用户体验设计上的投入,等等。

五是加强外部合作,加大手机银行开放性。互联网经济的发展给传统银行的业务模式和组织管理,都带来了深刻的冲击。为了适应客户的变化,应对来自互联网企业的挑战,构建更加开放的发展模式,已成为商业银行未来可能的发展方向。也正因为此,“开放银行”开始成为一个越来越受关注的概念。

所谓开放银行,是指商业银行开放API(Application Programming Interface),通过与商业生态系统共享数据、算法、交易、流程和其他业务功能,为商业生态系统的客户、员工、第三方开发者、金融科技公司、供应商和其他合作伙伴提供服务,使银行创造出新的价值,构建新的核心能力。开放银行思路下,银行未来的手机银行有两种发展策略:其一,将手机银行App升级为综合化服务平台,通过开放自身的数据端口,吸引外部合作机构加入其中,聚合各消费场景,为消费者提供“一站式”服务;其二,实力弱的银行,也可以突破自身的物理网点和手机银行App的限制,秉承“银行即服务的理念”,通过开放API端口,将产品和服嵌入到各个合作伙伴的平台上。

(本文作者介绍:国家金融与发展实验室副主任,中国社会科学院金融研究所银行研究室主任)

责任编辑:张文

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。