文/新浪财经意见领袖(微信公众号kopleader)专栏作家 鄂永健

为厘清此轮美国债利率上涨的真正原因,笔者对上述三个因素逐一进行详细分析和重新审视,结果发现加息预期上升并非主因,通胀预期上升确实是重要推动因素,但预期国债供应增加带来的期限溢价上升的影响不容忽视,其程度甚至超过通胀预期上升的影响。

期限利差扩大基本“证伪”了加息预期的作用。通胀预期变化是美债利率上涨的重要推动因素,但预期国债发行供应增加带来的期限溢价上升不容忽视,其影响程度甚至超过通胀预期。

4月以来美国债利率大幅攀升,10年期国债收益率最高达3.03%,5月15日进一步上升到3.08%,创近年新高。市场普遍认为是美国经济基本面向好推动加息预期上升、大宗商品价格上涨引发通胀预期以及国债发行预期增加等共同作用的结果。但回顾一下自去年9月以来的美国债利率上涨可以发现,几乎在对每一轮上涨的解释中,都把这些因素(全部或大部分)列举出来作为理由,最后结论一般都是“共同作用的结果”。这不免让人感到莫衷一是,进而对未来走势的判断也云里雾里。为厘清此轮美国债利率上涨的真正原因,笔者对上述三个因素逐一进行详细分析和重新审视,结果发现加息预期上升并非主因,通胀预期上升确实是重要推动因素,但预期国债供应增加带来的期限溢价上升的影响不容忽视,其程度甚至超过通胀预期上升的影响。

一、期限利差扩大基本“证伪”了“加息预期是主要推动因素”的结论

2017年初以来,美国经济确实呈现出持续向好的局面,一季度GDP增速略超预期,就业市场强劲,3月CPI同比2.4%,核心CPI同比增速2.1%。正是在此背景下,包括旧金山联储主席和芝加哥联储主席在内的多位美联储官员发声支持继续加息。但笔者认为,这还远不能断定说美联储货币政策正常化的节奏较之前进一步加快。笔者仔细查看了上述两位联储主席当时的发言,旧金山联储主席的表态略显鹰派,认为美联储需要持续加息以避免经济过热;而芝加哥联储主席则明确表示支持鸽派加息,而不是快速加息。而且,美联储一般不会因为短期经济数据变化而立即改变计划,特别是考虑到当前全球经济不确定性很大(中美贸易争端、地缘政治冲突等),预计美联储还会继续观察一段时间。而从美联储5月会议声明来看,尽管其对通胀表述略显鹰派,但仍维持年内加息三次的判断不变。

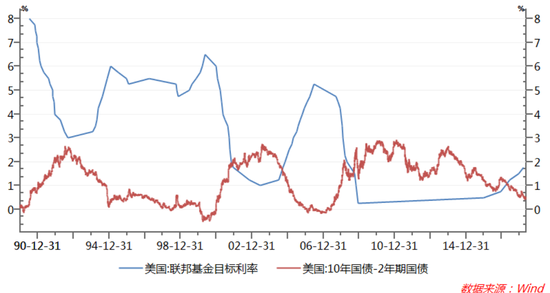

加息预期上升是否为推动4月美债利率上升的主要因素,其实可以通过不同期限美国债收益率之间的利差变化来加以判断。历史经验表明,在其它条件不变的情况下,美联储加息往往会导致长短期国债收益率之差收窄,收益率曲线变平(如下图)。这是因为短期国债利率主要受美联储短期政策动向和资金面变化影响较大,长期国债利率则主要反应经济基本面的影响。如果投资者认为通胀风险很大并足以使央行加息,那么短期利率就会比长期利率上升更快,收益率曲线变得更为平坦。观察4月美国债利率变化,10年期美国债收益率从4月2日最低点的2.73%,上升到4月25日的高点3.03%,升幅0.3个百分点。同期1个月、3个月、6个月、1年、2年期的国债收益率则分别上升了-0.03、0.08、0.11、0.18和0.24个百分点,呈现明显的期限越短、升幅越小的特点,即期限利差走阔、收益率曲线变陡。据此可以判断,加息预期变化应不是此轮美债利率上升的主要推动因素。

图1:联邦基金目标利率与长短期国债利差呈反向变化

图1:联邦基金目标利率与长短期国债利差呈反向变化 图2:4月美国债利率上升过程中期限利差有所收窄

图2:4月美国债利率上升过程中期限利差有所收窄二、通胀预期变化是重要推动力量,但期限溢价的影响不容忽视,其影响程度甚至略超过通胀预期

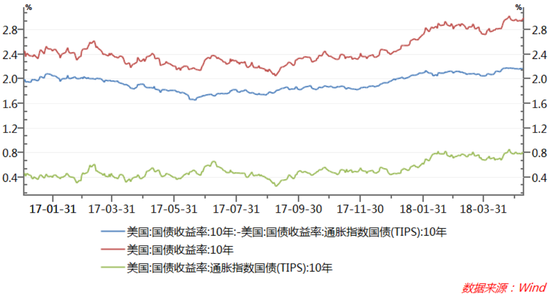

此轮美债利率上升呈现期限越长、升幅越大的特点,其实已经在很大程度上证实了通胀预期升温的影响。这是因为在短期资金面没有大的变化的情况下,对未来的通胀预期越高,就会要求更高的收益率予以补偿,债券期限越长,所要求的补偿幅度也越大。4月以来,受叙利亚地缘政治冲突的影响,大宗商品价格、特别是石油价格快速上涨,进而引发了通胀预期升温。10年期美国债收益率减去同期限通胀指数国债收益率是衡量美国通胀预期的较好指标,下图表明,该指标与原油价格同步性较强。从4月2日到25日,该通胀预期上升了0.12个百分点。可见,通胀预期上升的确是重要推动力量。

图3:通胀预期与原油价格走势较为一致

图3:通胀预期与原油价格走势较为一致但通胀预期变化并不是全部。通胀指数国债可以看作是国债的实际收益率,因而名义国债收益率可以分解为实际收益率和通胀预期之和。计算发现,在10年国债收益率上升的0.3个百分点中,通胀预期贡献了0.12个百分点,而实际收益率贡献了0.18个百分点,实际收益率的贡献度甚至超过了通胀预期的影响。考虑到经济体中的实际投资回报率主要由劳动生产率等基础性因素决定,一般在短期内不会发生显著变化,因而该实际收益率的变化应主要反映了期限溢价的影响,即投资者期望通过持有长期债券获得的额外收益。因此,分析是何因素导致期限溢价上升就尤为重要。

图4:国债收益率变化可以分解为实际收益率和通胀预期

图4:国债收益率变化可以分解为实际收益率和通胀预期三、预期美国债供应显著增加是形成期限溢价上升的主要推动力量

是什么导致期限溢价上升?答案正是对国债发行供应显著增加的预期。美国国会预算办公室于4月9日发布报告预测称,美国的财政赤字到2020财年将超过1万亿美元,将比此前所预料的提前两年时间到来。在截至9月30日的2018财政年度,美国财政支出将比收入多出8040亿美元,超过此前预计的5630亿美元;在2019财年,预算赤字料将达到9810亿美元,而之前的预测为6890亿美元。考虑到新的税改和支出立法,报告认为美国从2018年到2027年的累计赤字将达到11.7万亿美元。报告还认为,特朗普总统签署的减税和支出法案对促进长期美国经济增长几乎没有作用,而从长远来看会对利率和物价造成上行压力。

此前高盛等机构已经对特朗普减税计划带来的赤字上升和国债供应增加做出预判,但国会预算办公室的报告是官方首次公布税改如何影响财政赤字和经济增长,因而对市场的冲击很大。赤字大幅上升必然会带来国债发行供应的明显增加,加上美联储按正按计划逐步减少中长期债券的购买,供需失衡导致投资者对中长期国债要求更高的期限溢价。仔细观察上图4发现,以10年国债收益率减去实际收益率衡量的通胀预期,在4月2日到4月17日期间上升明显,累计上涨了0.09个百分点,是该期间名义国债利率上涨的主要推动力量,而在4月17日到4月25日期间则变化不大;实际收益率的变化则相反,其在前期变化不大,后期累计上涨达0.18个百分点,是后期名义国债利率上涨的主要贡献者,而这正是发生在国会预算办公室发布上述报告之后。

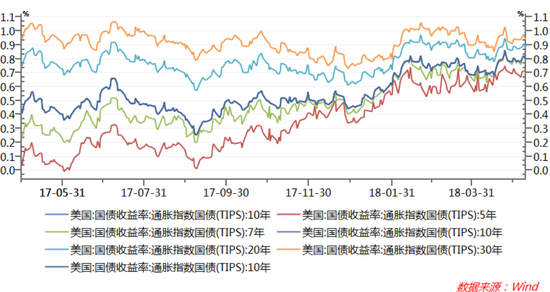

国债供应预期增加导致期限溢价上升的另一个更有说服力的证据,是不同期限国债实际收益率的变化差异。观察美国国债市场的期限结构,美国债发行主要以2-7年的中期债券为主,中期国债是财政部发债筹集资金的主要品种,1年及以下的短期国债和10年及以上的长期国债占比相对较低。截至2018年4月末,美国存量未到期国债余额中,短期、中期和长期国债余额占比分别为15%、60%和14%。照此推断,未来增加国债发行的主要品种基本也是以中期债券为主,中期国债供应量的增幅将超过短期和长期国债,因而中期国债的期限溢价应相对更高。事实也确实如此,4月2日到4月25日期间,5年、7年、10年、20年和30年美国债实际到期收益率的增幅分别为0.19、0.22、0.18、0.14和0.13个百分点点,5年和7年国债实际收益率升幅相对更大。特别是7年国债实际收益率,其在4月初之前还略低于10年国债实际收益率,但经过此轮上涨后,目前二者绝对水平已经基本相仿。

图5:中期国债的实际收益率升幅相对更大

图5:中期国债的实际收益率升幅相对更大 图6:美国存量国债余额中中期国债占比最高

图6:美国存量国债余额中中期国债占比最高四、短期内美国债利率进一步上升的动力或不足,高位震荡的可能性较大

在厘清了美国债利率上升的真正原因之后,可以据此对未来美国债利率走势进行展望。首先,从当前美国经济的基本面来看,存在今年美联储加息节奏加快的可能。但国际形势不确定性较大,快速加息和缩表的可能性也不大,预计渐进加息仍是基本策略,今年加息次数至多较之前的预期增加一次,即从三次提高到四次。但正如前述,加息主要对短期国债利率有明显提升作用,对中长期国债利率的提升效果并不显著。

其次,大宗商品价格波动带来的通胀预期变化仍将造成美国债利率的波动。叙利亚军事冲突仍有加剧的可能,特朗普宣布退出伊朗核协议、后续演变还不明朗,中东地缘政治形势变幻莫测、不确定性很大。短期来看,考虑到OPEC及其他国家的剩余产能可以弥补伊朗石油禁运造成的供给缺口,估计地缘政治风险对油价有小幅抬升作用,但并不显著,但其引发的原油价格冲击导致通胀预期变化,进而会造成美国债利率的波动震荡。

最后,国债发行供应增加对国债收益率的影响更多是一次性的,后续若没有大的相关变化,其将不再是影响国债收益率变化的主要因素。认识到这一点很重要。国债发行增加对国债利率的影响已经通过期限溢价的上升被市场认识到,并且被price in,除非美国政府宣布还会进一步扩大财政赤字和国债发行规模(也不排除减少赤字和国债发行的可能),短期内国债利率将不再受到这一因素的持续性影响。

综上分析,预计年内10年美国债收益率大概率在当前的高位水平波动震荡,或将有小幅上行,但若没有大的冲击,进一步大幅上涨的可能性不大。

(本文作者介绍:经济学者)

责任编辑:杨群

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。