摘要:碳达峰碳中和(以下简称“双碳”)目标下,国家政策大力支持推进绿色金融发展,绿色债券规模不断扩容,中央企业作为实现双碳目标的关键主体,率先践行国家战略、贯彻落实金融服务实体经济,央企金融机构绿色债券发行成效初现。预计未来,监管政策将引导金融机构增强服务实体经济高质量发展的功效,保障绿色投资资金经济效益和社会效益的平衡,金融机构绿色赛道布局力度将加大,绿色债券发行规模将继续扩容,市场资金将自发向低碳转型项目流动循环。

国家政策引导加强绿色金融发展,并支持中央企业发行绿色债券开展绿色投资,助力中央企业绿色低碳转型,从而促进经济社会全面绿色转型。

中央企业是我国实现双碳目标的关键主体,同时,金融机构肩负助力经济可持续发展和供给侧结构性改革的新历史使命。2023年10月,中央金融工作会议指出要做好科技金融、绿色金融、普惠金融、养老金融、数字金融五篇大文章。同年12月,为贯彻落实中央金融工作会议的相关战略部署,进一步提升资本市场服务绿色低碳发展能力,支持中央企业发行绿色债券融资,协同推进降碳、减污、扩绿、增长,带动支持民营经济绿色低碳发展,促进经济社会全面绿色转型,中国证监会、国务院国资委联合发布《关于支持中央企业发行绿色债券的通知》。2024年3月,政府工作报告再次强调完善支持绿色发展的金融、投资政策和相关市场化机制、大力发展绿色金融等。

我国绿色债券规模持续扩容,品种以金融债券、中期票据、公司债、资产支持证券和企业债为主,央企金融机构在促进经济社会全面绿色转型的过程中所发挥的作用尤为重要。

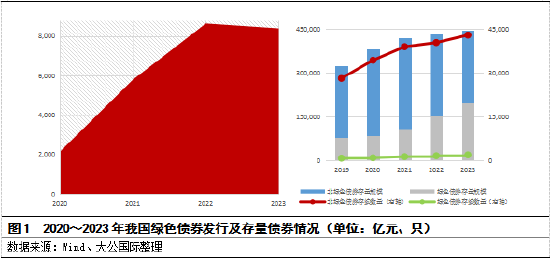

近年来,我国资本市场改革不断深化,直接融资占比稳步提升,同时绿色金融持续推进,绿色债券相关政策相继出台,发行规模不断扩容。但从现阶段绿色金融产品供给结构看,我国绿色金融产品以绿色信贷为主,绿色债券、绿色保险、绿色基金、绿色信托、绿色租赁等产品规模较小。截至2023年末,绿色债券余额占存量债券的比重仅为4.22%,绿色债券作为绿色金融体系的重要组成部分,未来存在巨大市场潜力。

截至2023年末,我国存量绿色债券规模19,540.33亿元,品种主要包括金融债券、中期票据、公司债、资产支持证券和企业债,由此可见,金融机构为绿色债券的最主要发行主体。

另一方面,随着中央企业双碳战略部署的推进,绿色债券在推动中央企业绿色低碳转型方面发挥的作用愈发凸显。2020~2023年,中央企业发行绿色债券规模分别为572.19亿元、3,296.96亿元、4,524.70亿元和3,671.73亿元,在全部绿色债券中的占比分别为26.76%、57.00%、52.43%和43.79%。其中,2021年中央企业积极响应加快建立健全绿色低碳循环发展经济体系的政策导向,绿色债券发行规模大幅提升;2022年以来,随着地方国企积极推进绿色项目投融资建设,中央企业绿色债券发行占比有所回落。

基于上述情况来看,央企金融机构在促进经济社会全面绿色转型的过程中所发挥的作用显得尤为重要。截至2023年末,央企金融机构占中央企业发行绿色债券和全部绿色债券的比例分别为63.72%和25.06%,是绿色债券的发行主力。

租赁公司和商业银行是央企金融机构绿色债券发行的重要主体,发行绿色债券有助于实现经济社会低碳转型,并能够有效降低发债成本;预计未来,监管机构将通过多种方式进一步引导金融机构布局绿色赛道,增强金融机构服务实体经济高质量发展的功效,绿色债券发行规模将继续扩容。

近年来,央企金融机构绿色债券发行主体(见附件1)主要为租赁公司和商业银行,部分保理公司及汽车金融公司等也发行绿色资产证券化产品支持绿色项目建设。租赁公司绿色债券发行起步较早且占比相对较高,2021年以来,央企租赁公司绿色债券发行规模占其自身债券发行总额的比例均超过30%。一方面,由于其集团单位所属行业为能源电力类,符合绿色债券的发行标准且契合集团单位的主责主业,并考虑到租赁天然的融资与融物结合的属性,能够较为有效地监控资金投向,匹配资金投放和项目建设的期限;另一方面,租赁公司是高杠杆型企业,对资本市场的依赖度更高。未来,在租赁业务回归本源的监管导向下,或可通过优化风险资产放大倍数及增强政策支持,引导租赁公司增加对绿色项目和战略性新兴产业的投放比例,助力绿色金融发展。

2021年以后,以国有大型银行为代表的商业银行逐步增加绿色债券发行规模,推动绿色债券总量扩容;但现阶段商业银行主要通过绿色信贷投放支持绿色发展,发行的债券仍以同业存单和资本补充债券为主,央企商业银行绿色金融债券发行规模占其当期发行债券总规模的比例仅约3%。基于商业银行以资本水平为底线标准的经营方式,监管机构未来或通过鼓励商业银行发行绿色债券融资,以及适当降低绿色专项贷款资产风险权重系数等方式,进一步扩大资本对绿色资产投放的支撑。

从期限分布来看,租赁公司发行的绿色中期票据和绿色公司债期限以2年、3年和5年为主,绿色超短期融资券和绿色资产证券化产品集中在1年以内;商业银行发行的绿色金融债券集中分布在3年;汽车金融和保理公司发行的绿色资产证券化产品集中在1年以内。

考虑到国债到期收益率曲线的期限并非连续,绿色项目的投资周期相对较长,以央企租赁公司2020~2023年发行的2年期、3年期和5年期的绿色债券和非绿色债券为样本的统计结果表明,央企租赁公司的绿色债券较非绿色债券存在利差优势,2年期、3年期和5年期的绿色债券利差优势分别为17.39BPs、17.97BPs和29.85BPs;但由于商业银行较租赁公司的信用水平相对较高,其绿色债券和非绿色债券的发行利差均低于租赁公司,且商业银行的债券流动性较高,其绿色债券较非绿色债券的利差优势并不显著,以央企商业银行于2021~2023发行的3年期绿色金融债和非绿色金融债为样本的统计结果表明,国有大型银行等商业银行发行的3年期绿色金融债券利差优势为7.21BPs。

基于上述研究发现,绿色债券能够有效降低金融机构自身的发债利差。同时,租赁公司得益于其业务模式特征更具利差优势;商业银行作为金融机构服务实体经济的重要组成,绿色债券发行规模仍有很大的空间。

在国家政策大力支持绿色金融发展的背景下,金融机构作为重要参与主体,承担践行金融服务实体经济国家战略、推动经济社会低碳转型的使命,且发行绿色债券能够有效降低自身发债成本。预计未来,金融机构绿色债券发行规模将继续扩容;同时,监管机构或将通过优化调节监管指标要求等手段,进一步引导金融机构布局绿色赛道,并加强对绿色投资资金实际用途的监管,确保绿色投资资金经济效益和社会效益的平衡,实现资金自发向低碳转型项目的流动和循环。

报告声明

本报告分析及建议所依据的信息均来源于公开资料,本公司对这些信息的准确性和完整性不作任何保证,也不保证所依据的信息和建议不会发生任何变化。我们已力求报告内容的客观、公正,但文中的观点、结论和建议仅供参考,不构成任何投资建议。投资者依据本报告提供的信息进行证券投资所造成的一切后果,本公司概不负责。

本报告版权仅为本公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制和发布。如引用、刊发,需注明出处为大公国际,且不得对本报告进行有悖原意的引用、删节和修改。

附件1

(本文作者介绍:大公国际作为中国国新控股子公司,成立于1994年,拥有独创的评级方法和评级技术,科研成果丰富。)

责任编辑:赵思远

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。