文/新浪财经意见领袖专栏作家 东方金诚 王青 冯琳 于丽峰

中债信用债总净价指数:

主要观点:

一级市场:1月信用债发行量和净融资环比大增,融资修复程度超出预期;当月主要券种平均发行利率多数下行,但因月内资金面剧烈波动、整体收紧,短融发行利率中枢抬升。从结构来看,1月信用债融资恢复情况难言乐观,债市信用分层的进一步加剧,体现在:净融资主要由私募债贡献,公募债净融资恢复偏缓;取消发行规模及占比仍处较高水平;城投债净融资大幅改善,产业债净融资仅小幅回正,民企债净融资持续为负;融资区域分化显著,改善主要体现在长三角地区,诸多省份净融资依然为负;产业债净融资集中在综合、交通运输和建筑装饰行业,房地产和采掘等行业净融资存较大缺口。

二级市场:1月资金面剧烈波动,市场流动性预期反转,主导债市行情。中上旬资金面宽松,中下旬资金面收紧,带动债券收益率先下后上。全月来看,信用债收益率多数上行。同时,由于中下旬无风险利率过快调整,信用债反应相对滞后,1月信用利差被动收敛,月末与上月末相比多数下行。比较而言,除中高等级短久期品种外,1月产业债信用利差收窄幅度普遍大于同期限、同等级城投债。此外,1月等级利差整体收敛,期限利差表现分化。

信用风险事件:1月违约和级别下调情况较上月有所减少,无新增违约主体出现,但月内信用事件不断,海航、方正、华夏幸福等多个大型企业破产重整加速或寻求债务重组,扰动投资者风险偏好,市场情绪依然谨慎。

展望:展望后续,资金面剧烈变化并加剧债市波动的情况将得到缓和,高等级信用利差波动趋缓、仍具备维持低位的基础。但与此同时,信用债到期偿还压力加大,而信用债一级市场融资仍未完全修复,部分地区和行业债券融资有待解冻,局部再融资风险值得关注。从违约率和总偿还量的正相关关系来看,未来几个月信用风险溢价面临抬升。预计后续债市信用分层将继续加剧,等级利差面临较大走阔压力。

1.1月信用债市场[ 本报告所指信用债包括企业债、公司债、中票、(超)短融和定向工具。]

1.1一级市场

1月信用债发行量和净融资环比大幅放量,融资修复程度超出预期;当月主要券种加权平均发行利率多数下行,仅短融发行利率中枢进一步抬升

1月信用债融资明显恢复。主要受永煤违约事件冲击,去年11月、12月信用债净融资持续为负,其中12月净融资缺口高达约2500亿。今年1月,在监管连续表态及时维稳,以及央行流动性呵护下,市场悲观情绪缓和,机构配置需求回暖,加之前期积压的发行需求释放,信用债融资有明显改善。全月发行量超过1.2万亿,环比增4586亿,净融资额达3611亿,环比增6076亿。从总量角度看,1月信用债融资修复速度超出市场预期。

发行利率方面,1月信用债二级市场收益率均值较上月多数下行,信用利差整体收敛,在此背景下,当月企业债、公司债和中票加权平均发行利率环比均有明显走低,分别下行113bp、40bp和35bp,这也与月内信用债融资改善的态势相一致。不过,1月短融加权平均发行利率环比上行25bp,主要原因是当月资金利率均值较上月抬升——相较中长期债券,短期债券定价对资金利率波动的敏感性更高;同时,由于月内资金面“前松后紧”,短融发行利率也呈现出“先下后上”的走势。

1月信用债发行以超短融为主,净融资则主要由私募债贡献;当月取消发行规模及占比仍处较高水平

1月信用债发行仍以超短融为主,占比约40%,但净融资额主要由私募债和中票贡献,(超)短融和一般公司债净融资仅小幅回正,企业债净融资仍存缺口。因此,与私募债相比,公募债净融资恢复偏缓。另外,在发行放量的同时,1月取消或发行失败的信用债规模约914亿,占当月发行量的7.6%,绝对规模和占比仍处较高水平,显示债市供需两端的情绪仍然较为谨慎。

1月信用债发行主体级别以AAA级为主,但占比有所下降,AA+级和AA级主体发行占比提升

1月各主要级别信用债发行量和净融资额较上月均明显增加。其中,AAA级主体发行占比57.7%,环比下降5.9个百分点,净融资额从上月的负增2163亿转为正增1176亿,显示高等级主体债券净融资意愿回升;AA+级主体发行占比较上月提高5.4个百分点至26.0%,净融资额环比增加1855亿至1554亿;AA级主体发行占比从上月的14.4%小幅提升至15.5%,净融资额环比增加802亿至1045亿。

我们关注到,去年10月地方国企违约事件冲击市场风险偏好,AA级主体信用债发行占比明显回落。11月起发行占比则连续回升,这种回升趋势固然受益于市场悲观情绪的缓和,但在很大程度上也是由低等级主体对债券融资的需求刚性造成的——在债券融资环境不佳、成本上行的时期,融资渠道切换能力强的高等级主体更易调整其债券融资计划,因此,并不能据此判断市场风险偏好进入实质性提升过程。

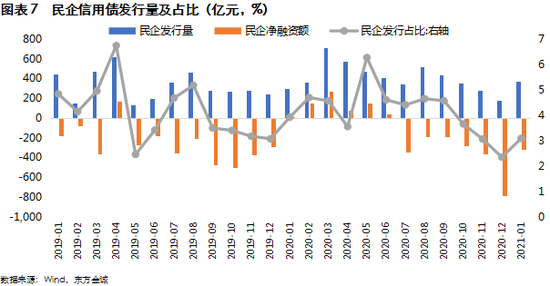

1月城投债发行占比回升,净融资大幅改善;产业债净融资小幅回正;民企债券净融资持续为负

1月城投债融资改善势头好于产业债。由于永煤违约事件对地方产业类国企的冲击未退,城投信仰出现被动巩固。加之1月所发行的地方政府再融资债券募集资金表述均为“偿还存量(政府)债务”,联想到此前媒体报道“在今年(2019年)化解隐性债务的实践中,监管部门推出建制县隐性债务化解试点方案……纳入试点后可发行地方政府债券(省代发)置换部分隐性债务”,市场猜测再融资债券已参与到地方隐性债务置换当中,也对城投债产生利好。1月城投债发行量环比增加2837亿至6082亿,占比从上月的43.4%提升至50.4%,净融资则增加3083亿至3325亿,占全部信用债净融资额的92.1%;当月产业债发行量环比增1750亿至5988亿,占比有所下降,净融资额虽较上月改善2993亿,但也仅实现286亿的小幅回正。

1月民企信用债发行量环比增加197亿至373亿,占当月信用债总发行量的比重仅为3.1%,较上月提高0.7个百分点;净融资额则延续负值,但较上月改善473亿至-316亿。

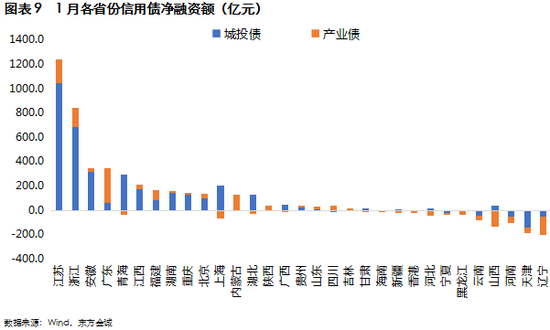

1月信用债融资区域分化显著,融资改善主要体现在长三角地区,诸多省份信用债净融资为负

分区域看,1月信用债发行量最高的省份是江苏和北京,发行量均超过2000亿,其中,江苏以城投债为主,北京则以产业债为主;浙江、广东和上海紧随其后,发行量都在1000亿左右的规模。1月上述省份信用债发行量合计占比达65%。净融资方面,1月信用债净融资改善主要体现在江浙两省,净融资额合计占比57%,主要由城投债贡献;同时,有多个省份信用债净融资未能转正,除辽宁、天津、宁夏等市场态度一直较为谨慎的地区外,与前期永煤事件密切相关的河南、河北、山西等省份信用债净融资也存在缺口。

1月产业债净融资主要集中在综合、交通运输和建筑装饰行业,房地产和采掘等行业净融资存较大缺口

从产业债各行业来看,1月多数行业信用债净融资为负,净融资主要集中在综合、交通运输和建筑装饰行业。这些行业受益于景气回升,债券融资需求得到改善。1月地产债发行规模在各行业中居前,但当月偿还量仅次于公用事业,净融资存在较大缺口。此外,因前期永煤违约事件冲击未完全消退,1月采掘业信用债净融资仍大幅为负。

1月5年期债券发行占比提升,信用债加权平均发行期限有所拉长

从期限结构看,1月信用债发行期限整体拉长,主要是5年期债券发行占比上升,短期和3年期债券发行占比有所下降——当月期限在1年以内(含1年)的短期债券发行占比为46.65%,较上月下降2.08个百分点。根据我们的计算,按照最长期限[ 例如,3+2期限计为5年。]统计,1月信用债加权平均发行期限为2.54年,较上月拉长约5个月。

1.2 二级市场

1月资金面剧烈波动,市场流动性预期反转,主导债市行情。中上旬资金面宽松,月初极度宽松,中下旬资金面收紧,最后一周极度紧张,由此带动债券收益率先下后上。全月来看,信用债收益率多数上行。同时,由于中下旬无风险利率过快调整,流动性较差的信用债反应相对滞后,1月信用利差被动收敛,月末与上月末相比多数下行。比较而言,除中高等级短久期品种外,1月产业债信用利差收窄幅度普遍大于同期限、同等级城投债。

1月信用债等级利差以下行为主。其中,3年期品种等级利差压缩幅度最大;1年期产业债等级利差压缩幅度超过城投债;5年期城投债等级利差有所走阔。1月信用债期限利差表现分化。其中,产业债3Y-1Y、5Y-1Y期限利差以收敛为主,城投债3Y-1Y、5Y-1Y期限利差则普遍走阔。

1月各行业产业债利差普遍收窄,仅汽车、计算机等个别行业利差有所扩大。月末轻工制造、计算机、纺织服装、农林牧渔、电气设备等行业利差处绝对高位,钢铁、煤炭、化工、采掘等过剩产能行业利差也处较高水平。从不同主体性质来看,1月末央企、地方国企、民企产业债利差分别为65.0bp、99.6bp和257.7bp,较上月末分别下行20.9bp、29.0bp和21.3bp。

1月各省份城投债利差普遍收窄,仅贵州、天津、黑龙江、吉林和甘肃等省份城投债利差有所走阔,其中,贵州和天津城投债利差上行幅度较大。截至1月末,贵州省城投债利差仍为各区域最高,其后为黑龙江省和同为西南地区的广西和云南。

1.3 信用风险事件

1月新增违约债券9只(详见表格9),环比减少7只;违约债项余额合计76.92亿,环比减少106.18亿。当月违约债项均为已违约主体的存量债,涉及违约企业6家,无新增违约主体。级别调整方面,1月有15家企业主体评级下调(详见表格10),比上月少1家。整体看,1月违约和级别下调情况较上月有所减少,但月内信用事件不断,包括海航、方正、华夏幸福在内的多个大型企业破产重整加速或寻求债务重组,对于投资者风险偏好造成一定扰动。

除表格9所列示的实质性违约债券外,1月有3只债券发生本金或利息展期。其中,河南能源化工集团有限公司(豫能化)发行的“17豫能化PPN001”先行支付50%本金、剩余部分展期的议案获得通过,展期期限为2年,豫能化已于2021年1月5日前(含当日)完成支付该债券本金的50%部分及全部应付未付利息;海南航空控股股份有限公司发行的“19海南航空SCP002”应于2020年4月17日到期,当时本金展期270天至2021年1月12日,2021年1月6日持有人会议审议通过了本金展期议案,约定本金再次展期270天至2021年10月9日;海航航空集团有限公司公告称,“19航空01”持有人会议已于2021年1月22日召开,审议通过了延期付息议案,对于“19航空01”2020-2021年度应付利息延期至下一付息日即2022年1月23日支付。

2.信用债市场展望

今年以来,信用债市场表现有所好转,一级市场融资总量超预期改善,二级市场上信用利差整体收敛,同时债券违约情况有所缓和,1月无新增违约主体出现。不过,与这些指向市场回暖的现象相伴的,是债市信用分层的进一步加剧。这在年初至今信用债的发行结构特征、区域和行业利差的分化中得到体现。同时,尽管1月无新增违约主体,但信用事件不断发生,持续扰动投资者风险偏好,市场情绪仍然谨慎。这也符合此前我们预期的在“信用周期转向下行+企业债务兑付压力加大”背景下,2021年债市违约率上行风险大于下行可能,对违约风险的担忧将持续压制投资者风险偏好,加剧债市信用分层,但在监管连续强调打击“逃废债”以及地方政府的积极介入下,2021年债市实际违约情况可能要比市场预期的乐观,违约率与上年相比不会有明显上升。

往后看,资金面剧烈变化并加剧债市波动的情况将得到缓和,高等级信用利差波动趋缓、仍具备维持低位的基础。但与此同时,信用债到期偿还压力加大,而信用债一级市场融资仍未完全修复,部分地区和行业债券融资仍待解冻,局部再融资风险值得关注。从违约率和总偿还量的正相关关系来看,未来几个月信用风险溢价面临抬升。预计后续债市信用分层将继续加剧,等级利差面临较大走阔压力。

(本文作者介绍:清华大学公共管理学博士,东方金诚首席宏观分析师。)

责任编辑:赵思远

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。