文/新浪财经意见领袖专栏(微信公众号kopleader)专栏作家 鄂永健

明年整体融资需求不如今年强劲,但主要在非信贷融资转向信贷的推动下,明年贷款利率上行压力较大。

2018年,预计经济增速小幅放缓,实体经济整体融资需求不如今年强劲,融资成本似应下行。但主要在非信贷融资转向信贷的推动下,预计贷款利率继续上行,且幅度有显著扩大的可能,并带动整体融资成本的提高,对此应予以密切关注并加以应对。

一、从整体融资需求形势看,2018年贷款利率似应下行或至少企稳

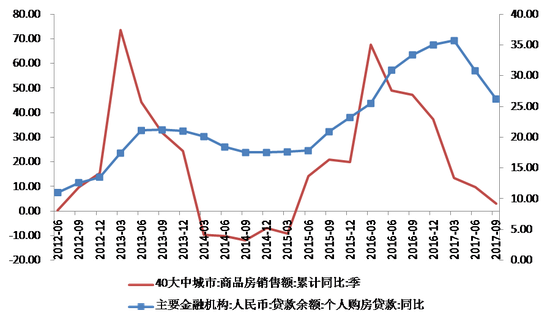

我国信贷需求的大头主要就是个人住房贷款和固定资产投资贷款两大类。先来看个人购房贷款,在楼市调控从严的大环境不变的情况下,随着三四线城市商品房销售的冲高回落,整体商品房销售同比增速大概率负增长,个人住房贷款需求明显下降。目前商品房销售和个人购房贷款余额增速都已经从高点开始回落,参照以往经验,预计这两者都将在2018年达到底部。简单假设这一轮房地产周期的底部值和上一轮差不多,则预计2018年底商品房销售额和个人住房贷款余额同比增速分别降至-10%和15%左右,照此估算2018年新增个人住房贷款约3.3万亿,较今年大约减少8000-10000亿元。

图1:商品房销售和个人购房贷款同比增速变化(%)

图1:商品房销售和个人购房贷款同比增速变化(%)再来看固定资产投资贷款。房地产开发投资持续下行,基建投资受地方政府债务约束趋严影响,其增速也将放缓,预计2018年固定资产投资同比增速较今年小幅回落1个百分点至6%左右。固定资产投资资金来源和固定资产投资增速基本保持一致的变化,因此假设明年资金来源同比增速也较今年小幅下降约1个百分点,增速则降至3.5%左右(2017年前11个月资金来源同比增长4.4%)。再假设国内贷款在固定资产投资资金来源中的占比和今年一样在12%左右,则明年固定资产投资需要的国内贷款约为7.8万亿,较今年增加约6000亿(2017年前11个月固定资产投资资金中的国内贷款累计6.55万亿),增幅和今年差不多,即固定资产投资增速小幅放缓并未带来新增信贷需求的明显减少。

将上面两项合并计算,并假设其它领域的贷款需求没有显著变化,则2018年因个人住房贷款和固定资产投资贷款变化导致整体贷款需求较今年减少约2000-4000亿。因此,总体看,2018年实体经济的融资需求有所放缓,不如今年强劲,贷款利率似应下行或至少企稳。

二、主要受非信贷融资转信贷的推动,预计2018年的贷款需求明显上升,贷款供需的紧张程度很可能要超过今年

但上述分析忽略了其它非信贷融资转向信贷的影响。2018年,预计债券市场整体仍低迷,难有明显起色,债券市场利率居高难下,企业发债融资的意愿仍然不强,从而转而向贷款融资。更为重要的是,即将正式发布的资管新规对理财投资非标债权施加了十分严格的规范和限制,未来新增非标融资明显受限,大量存量非标有回归表内的需求。

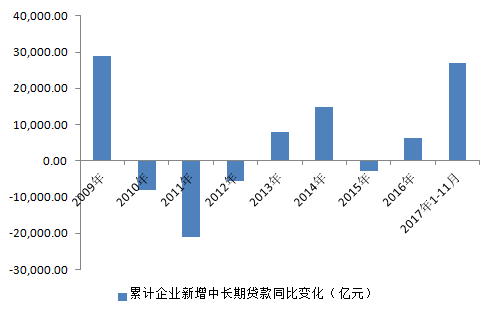

2017年以来,受监管去通道、限错配的影响,理财投资非标债权余额已经开始下降。截至6月末,银行理财投资非标债权余额为4.58万亿元,较上年末下降了5000亿元,预计今年底将进一步下降到4万亿左右,即全年减少约1万亿。这些存量非标资产以基础设施投资和房地产开发投资为主,建设周期都比较长,到期后一般都有后续再融资的需求。在债市低迷、发债成本居高不下的情况下,现有存量非标的绝大部分将主要转化为对银行表内中长期信贷的需求。2017年前11个月,银行对企业的中长期贷款累计大幅增加了6.17万亿元,同比多增达2.7万亿,增幅创近年新高,接近2019年4万亿时期的增幅。这一异常高增幅仅用经济回暖、企业融资需求回升难以完全解释,非标回表应是原因之一。

图2:2017年企业新增中长期贷款同比大幅增加

图2:2017年企业新增中长期贷款同比大幅增加2018年,金融强监管继续,受资管新规正式实施对非标债权投资的强烈冲击,预计非标债权余额将会以更快的速度下降,净减少规模预计可达2万亿,甚至更多。因此,粗略测算表明,与2017年相比,存量非标下降规模进一步扩大将会多出约1万亿的新增贷款融资需求,这一规模要大于个人新增购房贷款需求减少和固定资产投资新增贷款变化而导致的整体融资减少,2018年信贷供需紧张程度将进一步加剧,从而推动贷款市场利率进一步攀升。

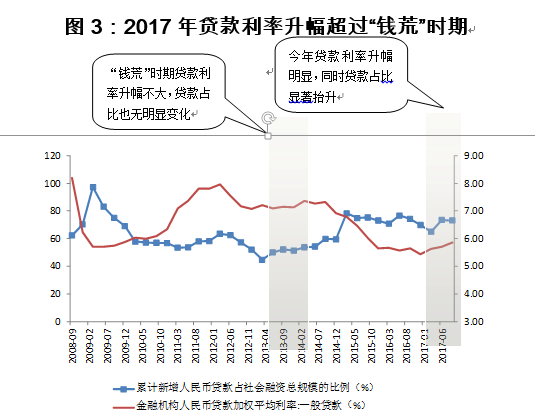

事实上,本轮贷款利率显著上升就有其它融资转表内信贷的影响。2017年的情况和2013年“钱荒”时期类似,都是在基准利率没有调整的情况下,货币市场利率上升导致银行负债成本上行,进而推动资产端贷款利率抬升。但与之不同的是,本轮货币市场利率的升幅其实远低于2013年“钱荒”时期,以R007季度均值计算,本轮最低到最高的升幅不到100个基点,而“钱慌”时期R007季度均值的升幅达150多个基点,但本轮贷款市场利率升幅却超过“钱荒”时期。 “钱荒”时期一般贷款加权平均利率从2013年6月开始上升,到2014年3月达到最高点,期间累计升幅22个基点。而截至2017年9月一般贷款加权平均利率已达5.86%,较上年末的最低点上升了42 个基点,且上升势头还在继续。这两个时期的最大不同就是本轮货币和监管基本是同时收紧,货币市场利率上升的同时发生了非信贷融资转向信贷的现象,“钱荒”时期则是先有货币政策收紧,之后才有金融强监管。今年前10月累计算新增人民币贷款在新增社会融资总规模中的占比达72.56%,较去年全年上升了2.7个百分点。“钱荒”时期该比例则并无明显变化,直到2014年5月银监会发布规范同业业务的“127号文”之后,贷款占比才逐步开始上升。可见,非信贷融资转表内信贷是本轮贷款利率上升的重要原因之一。

图3:2017年贷款利率升幅超过“钱荒”时期

图3:2017年贷款利率升幅超过“钱荒”时期三、应对贷款利率上升的相关政策建议

鉴于信贷在全部社会融资中占据主导,贷款利率上升将加大实体经济融资成本上升的压力,不利于经济平稳运行,建议采取多方面措施来加以缓解。一方面,考虑到目前贷款定价仍以央行公布的基准利率为主,其调整对贷款市场利率的影响更为直接和迅速,建议存贷款基准利率保持不变,不宜上调。货币市场利率上行对贷款市场存在传导效应,为应对未来美国加息带来的汇率贬值和资本外流压力,国内公开市场操作利率有上调的必要,但为防止贷款利率过度上行,其调整也应统筹、审慎考虑,幅度不宜过大。另一方面,建议尽快出台针对资管新规的细则,特别是增加存量非标债权转为标准化债权的渠道,以减缓其对表内信贷增长带来过大的压力。

(原文发表于《中国证券报》2017年12月20日,文章仅代表个人观点,与所在机构无关)

(本文作者介绍:经济学者)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。