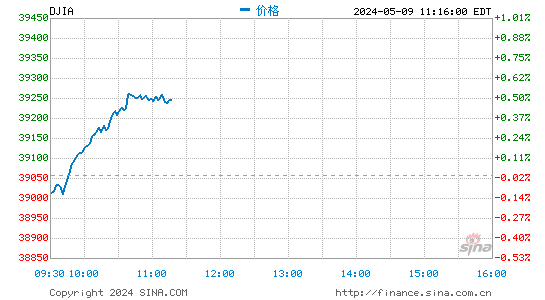

道指新高引领美股强势复苏 QDII消费主题基金走强

⊙本报记者 王慧娟

近日欧美股市走出量宽负面传言影响再度走强,5日6日道琼斯指数连续两日收盘创下历史新高,全线收复金融危机失地。对比A股来看,在美国楼市不断复苏和消费数据良好的形势下美国经济持续复苏趋势明显,而国内经济复苏强弱的不确定性增大,政策尚未明朗,后市有待观察。对国内投资者而言,QDII基金在今年显示出一定的配置价值。

根据银河证券数据统计,截至3月6日,投资于欧美市场的指数型QDII基金今年以来平均收益率为6.13%,A股股票指数型基金平均收益率为6.10%。QDII基金中,受益于经济复苏的消费类主题基金表现较为突出。截至3月6日,易方达标普全球高端消费品指数增强基金今年以来涨5.02%,富国全球顶级消费品股票基金今年以来涨2.36%。

易方达标普全球高端消费品基金经理费鹏认为,2013年发达国家股票市场投资有较多机会:首先,美国投资级债券市场规模已达历史新高,投资回报达历史新低,在经济持续复苏,市场环境不断改善投资风险偏好进一步提升下大量资金正从债券市场涌入股票市场,按照国际机构投资者的资产配置比例,大部分资金将流向欧美市场;其次,2013年的主题已从之前的美联储和欧央行的货币宽松转向其他大经济体的货币贬值进程中,目的是为了刺激本国的经济增长,从而造成全球的流动性再次抬升,通胀预期将会随之高企。海外股票市场会受益于这一轮流动性再次泛滥,QDII基金会有较好的投资机会。高端消费品行业所具有的高盈利、高增长和抗通胀等行业特性使其在这样的市场环境下表现更为突出。

国金证券近期报告指出,标普全球高端消费品指数悉数网罗欧美市场领先的奢侈品消费品牌,权重较大的行业板块包括服装服饰及奢侈品(33.33%)、酿酒与葡萄酒商(17.44%)、汽车、鞋类等,其中大部分品牌具有高毛利率和高股本回报率的特点,从成长性角度看,相较于成熟市场和新兴市场平均水平具有估值的优势。

长期来看,以“金砖四国”为代表的新兴市场的财富效应所引发的“消费升级”,将使高端消费市场获长期支撑。历史数据显示,在没有系统性风险的情况下,高端消费品行业通常有着很高的增长,历来是一个高增长行业。从资产配置角度看,高端消费品本身具有高品牌附加值,溢价空间很大,可以靠持续涨价保持品牌地位和高利润,具备较强的竞争壁垒,有“护城河”之称,是对抗通胀的良好投资品种。