零跑开盘即破发,二线造车新势力大逃杀正式开始

对于二线造车新势力来说,上市的最佳时间,就是越快越好。

对于二线造车新势力来说,上市的最佳时间,就是越快越好。欢迎关注“新浪科技”的微信订阅号:techsina

文/万博

来源:赛博汽车(ID:Cyber-car)

就在刚刚,零跑汽车在港交所正式敲钟,公开发行130819100股,每股定价48港元,募资60.57亿港元(折合人民币56亿元),IPO市值548.64亿港元(折合人民币503亿元)。

好的消息是,至此,零跑也成为继蔚小理三家之后,第四个成功上市的造车新势力。

不好的消息是,零跑开盘即破发,报41港元/股,开盘十分钟股价已跌到36.7港元/股,市值蒸发近130亿港元,跌去23.5%。不管是前期配售情况,还是市值表现,零跑汽车与头部三家首次IPO相比,都差了一个量级。

市场的冷静、残酷程度如此,不知道此刻零跑的高管和投资人们是何种心境。

而除了零跑之外,众多二线造车新势力,包括哪吒、威马、爱驰等也都在最近密集传出谋求上市的消息。

里里外外透露出来的信息是,二线新势力们对于上市融资这件事,已经把“着急”俩字儿写到脸上了。

01

开盘即破发,零跑惨淡IPO

零跑冲击IPO的消息,自去年7月份获得45亿元战略融资之后就一直在坊间流传,此后便在今年3月17日正式向港交所提交招股书。

从提交招股书算起,到今年8月19日零跑IPO在证监会过会,再到通过港交所聆讯预备敲钟,半年时间一蹴而就,对比隔壁冲击科创版不成旋即转战港股的威马,零跑冲击港股似乎是一路坦途。

但从9月20日后公开配售的结果来看,市场对零跑好像并不买账。

就在零跑股票在联交所敲钟公开买卖的前一天,零跑提交港交所文件,公布了发售价和前期配发结果。

公告显示,零跑计划分配给香港发售的1308200股H股,只有2146400股获得认购,有效认购倍数仅有0.16。

而国际发售部分则出现超额认购,但超额认购倍数仅有2.33。

(PS:认购倍数,证券市场发行股票或债券时投资者实际参与购买该公司的股票或债券金额与预先确定发行金额的比率,认购倍数越高,则说明市场对于这只新股的认可度就越高,开盘大涨的可能性也越高。)

最终,零跑将原计划香港发售但未得到认购的10935600股,最终被重新分配到国际发售,国际发售H股数目由原计划的117737100股增加至128672700股。

股票发售价也最终确定为48港元/股,相比原定的48-62港元的发售区间,直接拉到了底线。按照发售价来算,零跑此次IPO募集的资金,较原计划最高募集金额,出现了较大程度的缩水。

从认购倍数和最终的发售价来看,市场对于零跑的态度,显得比较理性和冷淡。要知道,当初理想登陆港股时,香港发售认购倍数5.5倍,国际发售认购倍数7.9倍,在远超零跑表现得情况下,依然被认为市场反应冷淡。

同样是造车新势力,零跑与头部三家登陆港交所时受到的市场待遇,高下立现。

这其中缘由,有大盘整体遇冷的原因,但更深层的原因,还是要在招股书中去找。

02

零跑招股书,数据背后疑点重重

从此前披露的招股书来看,零跑虽然与蔚小理一样,属于2015年前后成立的第一波造车新势力,但在成长速度和扩张步调上,都慢了一个身位。

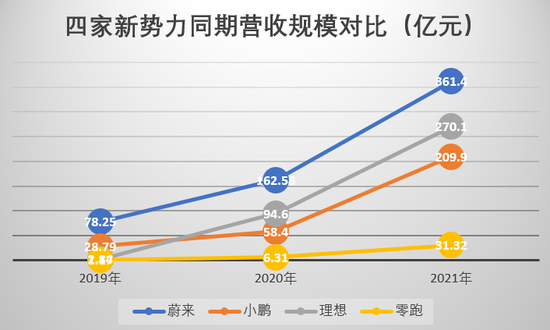

招股书显示,2019-2021年,零跑的营收规模分别是1.17亿元、6.31亿元和31.32亿元,而今年第一季度,营收规模达到19.92亿元,超过上一年全年营收的一半以上。

营收规模的快速增长,得益于交付水平的上升。由于首款车型S01打了哑炮,所以零跑真正开启大规模交付实际上是在2020年。

招股书数据显示,当年零跑累计交付8050辆,到2021年,这个数字大幅增加到43748辆,今年前8个月,已经累计交付76563辆,较去年全年交付量增加超过7成。

两个基本数据能够看出,零跑真正实现规模上的大幅跃迁实际上是在2021年,到了今年,扩张速度继续加快。

但同时也能看出,与几乎同期成立的蔚小理相比,零跑的这个拐点来的有点晚。单从交付来说,同样是2021年,新势力头部三家的交付普遍都是超过9万奔10万的水平,零跑不及一半。

除了规模上的步调慢于头部三家,深挖零跑的招股书,还有几个疑点:

招股书披露,2019-2021年间,零跑毛利率分别为-95.7%、-50.6%和-44.4%,到今年第一季度,毛利率为-25.21%,有所改善,但仍然处于负值。

而蔚小理三家,毛利率早在2020年第三季度之前,全部实现正值,理想甚至还在当年第四季度短暂盈利。

再深度剖析发现,零跑毛利率迟迟无法突破那个“0”的最大原因,并非研发、三费这类经营支出,而是在车辆制造的材料成本上。

从官方披露的销售成本结构上看,2019-2021年,零跑销售成本中,所用原材料及耗材项目分别支出1.55亿、7.42亿和41.13亿元人民币,分别占销售成本整体的67.6%、91.3%和82.9%。

到了今年第一季度,这个所用原材料及耗材项目占销售成本的比重还维持在90.1%。

原材料成本分到每辆车上,单车原材料成本从2020年的92000元上升的2021年的94000元,再到2022年第一季度,增加至105000元。

但是零跑同期的单车平均价格,分别是76499元、69910元和92235元。

长期均售价无法抹平材料成本,说明零跑汽车在生产、销售过程中可能存在的两个问题:

要么是零跑在供应链管控和工厂生产效率方面,可能存在一些问题,没有得到很好的解决;

要么则是零跑为了快速扩大交付和营收规模,存在压价走量的水分。

零跑招股书中的疑点还不止如此。

零跑给市场讲的是一个硬核科技、全栈自研的故事。零跑也在招股书中表示,自身的优势之一,就是“自研”。

而从研发支出来看,零跑3年多来累计才16.3亿元,这种水平如何能做到全栈自研?

需要注意的是,这里的自研比蔚小理所标榜的自研要更加宽泛。

零跑的自研是,从三电到智能化,从智能驾驶到座舱OS,甚至连智能驾驶所用AI芯片,统统自己搞。

按照这样的口径来看,能和零跑标榜一致的,业内恐怕也只有特斯拉。

其实,零跑的野心更大,曾表示过“要在智能化领域3年内赶超特斯拉”。

但与标榜自研相悖的是,招股书中披露的数据,从2019年到今年第一季度,零跑累计研发支出仅有16.3亿元。相比之下,同期蔚小理的累计研发支出,分别是132.71亿元、91.3亿元和68.43亿元。

对比之下,虽然大家都在讲自研的故事,蔚小理的自研边界可比零跑小太多了,尤其是以全栈自研标榜的小鹏,也主要集中在自动驾驶软件层面做事。

零跑用这一点研发支出,如何覆盖如此庞大的自研地图?

如果按照成果说话,零跑倒是也有,就在昨晚,似乎是为今天的敲钟预热打气,零跑正式发布零跑C01。

这辆起售价19.38万元的C级轿车,作为零跑至今售价最贵的旗舰车型,集成了这家新势力成立以来的几乎所有自研技术。

AI芯片凌芯01、 智能驾驶算法、CTC电池底盘一体化技术,都将在零跑最新车型C01上得到量产。

单从发布信息来看,C01的性价比无疑有一定吸引力,但真实的产品力如何,还需市场验证。而且这款车会不会继续加重零跑的财务负担,也是一个问题。

综上所述,一份招股书给市场投资者留下了诸多疑点和不确定性,这也是零跑前期配售价格和融资金额不及预期的主要原因。

再加上全球证券市场最近一段时间来的萎靡,此时上市对于零跑来说,或许并非最好的时间选择。

但问题在于,零跑也没有再等下去的资本。

03

零跑之困,二线新势力之困

从招股书看,零跑目前面临的最大困局,实际上是资金链安全问题。

零跑现金流量表显示,截止到今年第一季度末,零跑账目上剩下的现金及现金等价物,只有42.77亿元。还不及蔚小理的十分之一。

同时,2021年零跑用于经营活动产生的现金流净额为-10.19亿元,到今年第一季度,这个数字为-3.85亿元,这表明,此时,正处于零跑加速扩张放量,加大烧钱力度的关键时刻。

到了2022年,零跑投资活动现金流净额由负转正,同时融资活动现金流由正转负,一般来看,这种变化也表示着今年以来,零跑在快速扩张的关键期,资金链很可能出现了一些短缺。

要知道,就在去年,零跑两轮融资累计获得88亿元的输血,仅一年时间,账目上就只剩下42.77亿元。烧钱的烈度由此可见。

按照零跑目前的速度来看,未来烧钱只会越来越多,越来越快。

在市场遇冷的当下,造车新势力从一级市场获取融资的难度,远超当年蔚小理。

所以当下上市融资,显然就成了性价比最高,也不得不选的一条路。

而且整体来看,零跑资金之困,俨然已经成为二线新势力们共同面对的一个问题。这也是为什么,今年以来,零跑之外的其他二线新势力玩家,都纷纷将上市摆在台面上。

以威马为例,去年折戟科创板之后,旋即转战港股,到目前也没有新的进展传出。和零跑一样,威马的账面也越来越局促。其招股书显示,截至到2021年底,账上资金仅剩下41.56亿元,而当年的净亏损,超过80亿元。

同样着急的还有哪吒汽车,距离其官方公布启动科创板上市已有两年时间,目前上市进展依然悬而未决。

更慌乱的恐怕要属爱驰汽车,几天前有报道称,爱驰竟计划选择“反向借壳”的方式谋求快速上市。

竞争压力不仅仅来自同一梯队的造车新势力选手,传统汽车打造的新品牌也表现出强劲的上升势头。

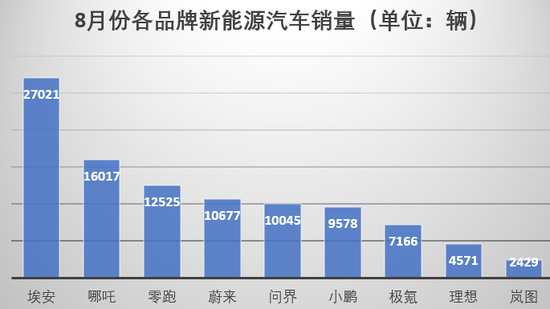

单从销量角度来看,自今年以来,出自传统车企的新品牌,已经与造车新势力形成对攻之势。以广汽埃安为例,今年8月销量达到2.7万辆,今年以来的累计销量超过15万辆。而埃安之外,问界、极氪等品牌,都在销量上显示出不俗的潜力。

另外在智能化上,传统车企与第三方供应商的合作,在产品层面已经有了和造车新势力掰手腕的能力。

可以说,内外交困下,二线新势力的上市压力,只会越来越大。对于他们来说,最好的上市时间,就是越快越好。

零跑这次IPO的遇冷已经能够说明,资本市场的耐心也没剩下多少了。

而零跑成功IPO,也在此宣告了另一个时代来临:二线造车新势力大逃杀,正式开始。

(声明:本文仅代表作者观点,不代表新浪网立场。)