美的“转型记”:C端已入冬,B端存希望?

(图片来自美的集团官方微博)

(图片来自美的集团官方微博)欢迎关注“新浪科技”的微信订阅号:techsina

文 | Hernanderz

来源:价值研究所

营收、归母净利润均实现同比增长,旗下五大业务板块也都录得不同幅度的增长,美的的半年报基本符合市场预期。其中,单就营收而言,无论纵向对比历史成绩还是横向对比格力、海尔智家等主要竞争对手,美的的表现都值得肯定。然而,大幅落后于格力的净利润率,以及增收不增利的现状还是令人感到一丝担忧。

事实上,白电三巨头的利润数据都不容乐观,均较巅峰时期明显下滑。这背后,揭示了整个家电行业的遇冷,尤其是C端消费市场的萎缩。数据显示,今年上半年全国家电市场销售规模约为3609亿元,同比下滑11.2%,只有空调这一品类实现逆市增长。

C端消费疲软,和许多因素相关:房地产等相关行业的下滑,消费者观念的改变等等。如今C端生意不好做了,往B端寻增长,无疑会成为一股新的潮流。

只不过,美的们的B端业务也不是一帆风顺。这次转型,更像是一场不得不打,但谁都没有必胜把握的硬仗。

美的半年报揭晓

营收超预期,净利率不如格力

北京时间8月30日晚间,美的集团发布2022财年上半年财报。在家电市场整体下行的情况下,作为行业霸主的美的还是交出了一份符合预期的成绩单:营收、归母净利润均实现同比增长,旗下五大业务板块也都录得不同幅度的增长。不过一些老问题依旧存在:成本高企,净利润率也落后于格力等竞争对手。

无论如何,美的在国内家电行业的地位都无法动摇。以美的这份财报为切口,我们或许一探国内整个家电行业的现状。

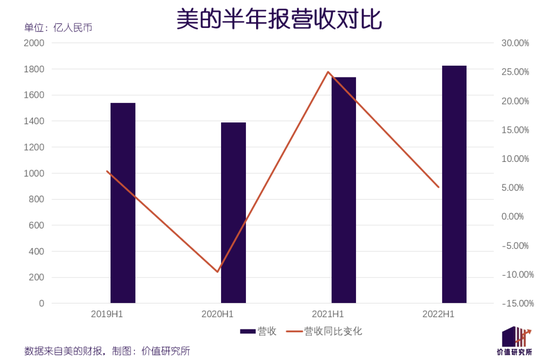

首先看营收的情况。今年上半年,美的实现总营收为1826.61亿元,同比增长5.09%,略超市场预期。单就营收而言,无论纵向对比历史成绩还是横向对比格力、海尔智家等主要竞争对手,美的的表现都值得肯定。

历史数据显示,2018年至今,除了2020年上半年营收因疫情原因出现8.29%的同比收缩之外,其余各年均实现同比增长。当然,在去年上半年,得益于同比基数过低,美的营收录得24.98%的同比增长,这股爆发式增长趋势很难延续。但今年上半年的营收增速和疫情前相比差别不大,表明一切正在重回正轨。

横向对比的话,海尔智家和格力电器今年上半年营收分别录得1218.58亿元和958.07亿元,均大幅落后于美的,后者的霸主地位还是相当稳固。比较同比增速的话,美的落后于海尔智家的9.07%,但领先于格力的4.13%,但基本处于同一水平线。

再看营收结构。上半年,美的楼宇科技事业部、工业技术事业部、机器人与自动化事业部和数字化创新业务部都实现营收同比增长,不过作为头号现金牛的智能家居事业部营收增速相对落后。

数据显示,上半年美的智能家居事业部收入为1259亿元,同比增长3.5%。增长最快的则是营收占比最低的数字化创新业务部,上半年收入52亿元,同比增长42.4%。此外,上半年收入达到122亿元的楼宇科技事业部也录得33.09%的同比增长。

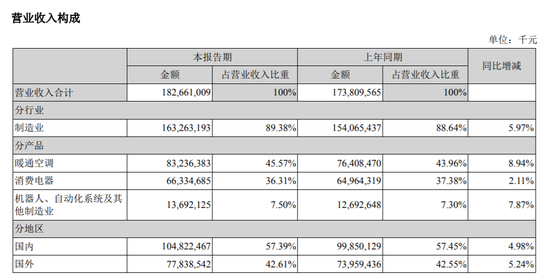

如果看具体产品,暖通空调和消费电器贡献最大。前者上半年收入达到832.36亿元,同比增长8.94%,营收占比为45.57%;后者收入则同比增长2.11%至663.35亿元,营收占比也高达36.31%。总的来说,美的的白电基本盘依旧很稳。

(图片来自美的财报)

(图片来自美的财报)不过在利润端,情况就没有那么乐观了。

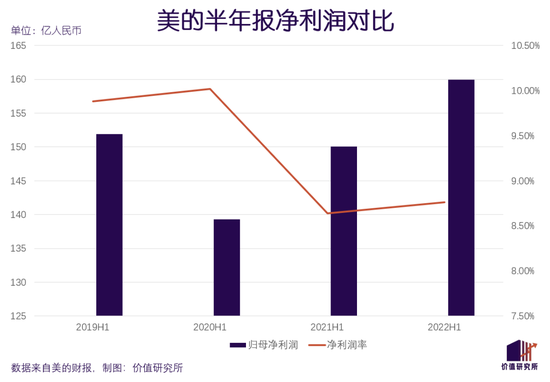

根据财报数据,美的今年上半年归母净利润为159.95亿元,同比增长6.57%,较去年同期的7.76%略有下滑,但差距不大;报告期内的毛利率则同比提升1.2个百分点至24.43%,符合市场预期。

而美的最主要的问题,在于略显挣扎的净利润率。数据显示,今年上半年美的净利润率为8.76%,略高于去年同期的8.64%,但低于疫情前的水平。在2019年上半年,美的净利润率达到9.88%,且连续多年保持同比增长。

横向对比格力,美的净利润率的劣势就更加明显了。今年上半年,格力净利润率录得12.04%,对应的归母净利润为114.66亿元,同比增长21.25%。美的用接近两倍于格力的营收,只换回比对方高45亿左右的利润,表现恐怕难以令投资者满意。

说到美的增收不增利的现状,就不得不引出另一项重要数据——成本。

上半年,美的销售、管理、研发和财务费用较去年同期全面提升,成本压力变得愈发沉重。其中,占据大头的销售费用录得146.98亿元,同比增长5.36%;管理和研发费用则分别录得49.51亿、58.65亿元,同比增幅分别为16.44%和10.36%。

当然,成本上升、利润下滑的情况不止出现在美的身上。老对手格力今年上半年的净利润率也较2018-2019年巅峰时期的15%略有退步。

巨头集体降速,很容易叫人联想到家电市场的整体萧条。

从2019年开始,C端家电市场就显露衰退苗头。到如今,情况似乎并没有改观,反而变得愈发严重。

C端市场入冬

高成本拖累白电三巨头

家电行业的日子不好过,早已是业内共识。

根据中国家用电器协会的报告,去年全年中国家电行业总利润约为1218亿元,同比微增4.5%,远低于15.5%的收入增速。来到2022年,连收入这块遮羞布都保不住了。同样来自中国家用电器协会的数据显示,今年上半年全国家电市场销售规模约为3609亿元,同比下滑11.2%,只有空调这一品类实现逆市增长。

至于其他主要家电品类,情况就更加不容乐观了。同样来自奥维云网的数据显示,今年上半年彩电、冰箱(含冰柜)和洗衣机零售额均出现同比下跌,除了洗衣机外另外两个品类的跌幅都在两位数以上。

可以说,美的今日遭遇的困境,正是整个家电行业的缩影。

在家电行业内,C端市场的主导地位仍无可撼动。行业的萧条也跟萎靡不振的C端消费紧密相关。

C端家电消费的衰退,自然和很多因素相关。当中有客观制约,比如房地产等相关行业的下滑;不过家电企业经营策略上的缺陷,以及消费者观念的改变,也和市场的萎缩息息相关。

一方面,众所周知,房地产业和家电行业一直处于深度捆绑状态,可以说是一荣俱荣、一损俱损。在2019年初露端倪,随后被疫情无限放大的房地产寒冬,就直接给家电行业带来了沉重冲击。

统计显示,2017年国内房地产业发展到巅峰,对家电行业的溢出效应来到最高水平。那一年,新房交付带来的家电销售额,占家电C端零售总额的比例超过20%。而在2019年,受政策等因素影响,房地产业由盛转衰,家电行业也失去了一个最强辅助。

另一方面,疫情爆发后,C端消费者的消费观念也发生了极大改变。国家统计局统计的报告指出,去年前三季度,消费者支出增速最快的是教育文化的68%和医疗服务的19%,生活消费品支出增幅仅为15%。在疫情的冲击下,更多消费者将钱花在医疗保健和长期教育上,对家电等耐用品的消费欲望正在下降。

屋漏偏逢连夜雨,用来形容这阶段的家电行业再合适不过。由于供应链受阻,铝、铜等原材料价格飞涨,不少家电厂商只能通过涨价,将成本压力转嫁给消费者。这样一来,消费者更加意兴阑珊,C端消费愈发萎靡不振。

在上半年销量最坚挺的空调品类,就面临销售均价下降、高端产品占比缩水的挑战。根据奥维云网统计的数据,今年上半年国内线上空调销售均价下跌2.6%,9000元及以上的高端产品销量占比也出现下滑。

过去几年,海尔、美的等品牌大力发展高端子品牌,试图抢占格力的空调市场份额。在新形势下,它们或许需要重新审视高端化策略的效果。

一直以来,各大家电巨头都将C端视为业务重心。这一战略也符合国内家电市场以家庭、个人消费为主的实际情况。不过市场永远在变,家电厂商的战略也必须与时俱进。

如今C端生意不好做了,往B端寻增长,无疑会成为一股新的潮流。

全面拥抱B端

美的们押宝的不止家电?

做大B端业务这个口号,美的已经喊了一段时间。

早在2020年12月调整出五大业务板块时,美的就确立了B、C两手抓的新战略。在今年年初的经营管理年会上,美的CEO方洪波通过全员讲话强调了集团高层的决策:坚持将B端业务作为第二引擎,开创全新局面。

“在变幻莫测的市场,按部就班就意味着平庸。无论商业模式还是科技,都需要持续变革、创新。”

然而,现阶段很难说美的的B端业务取得多大成功。数据显示,今年上半年美的B端业务营收占比约为24%,较上一财年提升近3个百分点,贡献最大的是楼宇科技事业部和机器人与自动化事业部。无论从营收占比还是市场份额来看,C端业务的核心地位短时间内都很难动摇。

老对手格力和海尔智家,同样存在类似的情况。今年一季度,格力在财报中大力褒奖B端业务表现,尤其是空调产品的火爆销情。但在半年报中,格力对B端业务的宣传攻势已经弱化了许多。尽管没有披露具体营收数据,也不难猜测格力B端业务受阻的事实。

客观来说,B端电器市场的确有潜力和发展空间,但局限也很明显——B端的增量只集中在中央空调、冰柜等少数几个品类上,且更换率低、企业换新意愿不高,很难同时满足美的、格力、海尔等一众巨头的扩张野心。

以中央空调为例。根据RT轨道交通统计的数据,美的、海尔、格力三巨头在全国轨道交通系统重要空调市场占比均为20%左右,彼此实力相当、渗透率增速缓慢,市场天花板已经隐约可见。

不过在价值研究所(ID:jiazhiyanjiusuo)看来,相比C端,B端的增长潜力还是更值得期待的。美的、格力们的野心,也可能超出我们的预期——它们对B端业务的想象,早已不止停留在传统白电产品身上。

今年5月份,格力投资60亿巨资的马鞍山智能产业园正式破土动工。根据官方披露的规划,格力将在该产业园打造智能制造基地,主要服务于格力的电器电工业务、智能家电业务,并将为企业客户研发、提供智能工厂解决方案、自动化生产线解决方案和定制化工业机器人应用。

美的这边,梳理其现存业务线可以发现,过去两年其在B端的布局早已远远超出家电的范畴。

去年9月完成业务升级的楼宇科技事业部,聚焦B端企业客户相关的楼宇数字化服务,主要为客户提供建造整体解决方案,以及提供暖通设备等电器产品。过往成功中标北京冬奥会、迪拜世博会场馆设备供应工程,以及和希尔顿、洲际酒店集团等客户的合作,都为美的提供了丰富的运营经验。

除此之外,工业技术事业部是美的开拓B端业务的另一个排头兵,主要瞄准汽车、半导体行业客户。其中,和新能源车相关的驱动系统、热管理系统、辅助/自动驾驶系统三大产品线已在去年5月份全面上线。今年2月,美的还重金投入110亿元在安徽安庆市建造新能源车零部件战略基地。

从传统电器、硬件再到方案服务,不断拓宽的服务边界,预示着白电巨头的B端战役即将进入全新阶段。

写在最后

在热度大幅下降的情况下,科陆电子高层8月31日向投资者表示,该公司和美的集团的并购计划还在推进之中。

时间回到今年5月份,美的向科陆电子发出收购邀约,意在加码新能源业务,对抗在不久前入股盾安环境的格力。彼时,美的、格力两大家电巨头打响全面战争,无论在主营白电产品,还是副线业务上都是针锋相对,不甘人后。

当时业内热议的话题是,如果能成功拿下科陆电子,那么美的系A股上市公司数量就将增加到6家,风头无人能挡。

但故事后来的发展,大家都很清楚了。在主营白电业务遭遇大环境下行的冲击,尤其是C端消费市场萎缩之后,过于庞大的业务线和收购版图,反倒成为了美的的沉重压力。

时间来到7月份,原计划将从美的分拆上市的美智光电终止创业板IPO申请。在资本市场上一路狂奔的美的,终于还是放缓了步伐。

在不利的市场环境下,一家企业的常规操作是广积粮、缓称王,储备弹药应对未来可能出现的种种挑战。有时候停下想一想,重新规划路线,不见得是一件坏事。对于霸主地位仍算稳固的美的来说,放慢脚步、重整资源,也理应更加从容。

(声明:本文仅代表作者观点,不代表新浪网立场。)