寒气侵袭宁德时代?

欢迎关注“新浪科技”的微信订阅号:techsina

文/于师兄

来源/盒饭财经(ID:daxiongfan)

宁德时代的苦日子过去了,但好日子还没来。

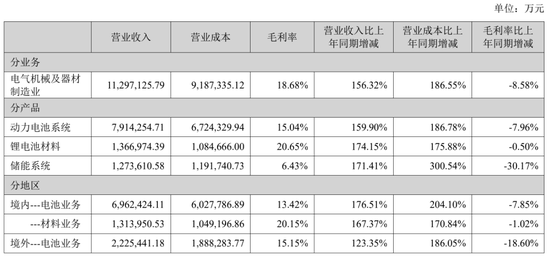

8月23日,宁德时代发布2022年半年报。报告期内,实现营业收入1129.7亿元,同比增长156.32%,归属于上市公司股东的净利润81.7亿元,同比增长82.17%。这两个核心数据,都显著超出了市场预期。

此外,宁德时代还在半年报中提到了分红方案,指出公司董事会审议通过了15.9亿元现金的分红预案,拟以公司目前总股本约24.4亿股为基数,向全体股东每10股派发现金红利人民币6.5280元(含税)。

考虑到上半年财务数据亮眼,宁德时代并没有像发2021年报时选在周五,而是大方的在周中直面市场的考验。但没料到的是,资本市场依旧不买账。半年报发布后第一个交易日,宁德时代股价大跌近6%。截止24日收盘,市值为1.28万亿。

实际上,宁德时代的焦虑并没有因为财务数据的公布,而随之减轻。看似稳坐万亿市值的“宁王”,正在面临国内客户“倒戈”、国外市场扩张“搁浅”的“两面夹击”。

01

目前,宁德时代主要产品包括:动力电池、储能电池、电池回收及材料。

根据2022年半年报显示,动力电池系统营收达791亿元,占营收的70%;锂电池材料营收达137亿,占营收的12%;储能系统达127亿元,占营收的11%。

实际上,宁德时代的动力电池占营收的比例正逐步下降,而储能系统开始扛起营收重任。作为参考,2017年,动力电池营收167亿,占营收的87%;到了2020年:动力电池营收394亿,占营收的比例降至78.4%;而2021年这一比重,进一步降至了70%。

在动力电池主营业务营收占比缩小的背后,还藏着一个更大的危机——国产车企,开始纷纷逃离宁德时代。

就在发布半年报的前几个小时,宁德时代的“铁哥们”蔚来,释放出一则重大消息:蔚来的新品牌“阿尔卑斯”已经施行了开放的动力电池采购策略,标志性的动作是,与中创新航和比亚迪弗迪电池等确定了电池供应合作。“蔚来阿尔卑斯将采用中创新航的三元One-Stop电池方案。”消息人士表示。

要知道,宁德时代与中创新航是“死对头”。2021年7月至9月期间,宁德时代针对中创新航提出5起专利侵权诉讼,涉及正极极片电池、防爆装置、集流构件和电池等等。至今为止,双方的专利纠纷仍在不断加码。

更残酷的现实是,这已不是第一家选择“逃离宁德”的车企了。此前,广汽埃安也将主要电池供应商从宁德时代改为中创新航,欣旺达更是收获了“蔚小理”三家的联合投资。除了国产品牌之外,国际车企在中国市场也纷纷布局了新的供应商。比如大众投资了国轩高科,戴姆勒投资了孚能科技。

每一家车企选择“逃离宁德”,都有着自己的小心思。

一方面,车企希望通过电池供应商的差异化 ,来匹配丰富的产品线。比如有的车型在中配版本会用宁德时代的电池,在高配车型用LG化学的电池,最低配则会考虑其他国产电池供应商作为补充。

另一方面,在续航里程竞赛进入到白热化阶段时,车企希望与供应商一起来合作研发、合资建厂,让其产品力形成独特的差异化。但作为动力电池领域的巨头,宁德时代也分身乏术,不可能充分满足每一家合作车企所提出来的需求。

还是拿蔚来举例。根据36氪的报道,蔚来高层的资方人士曾表示,2019 年,蔚来开始筹备150度半固态电池包项目,首先找到的就是宁德时代。当时蔚来工程团队几乎花了半年多时间,找遍了宁德时代包括林永寿(乘用车解决方案部总裁)、吴凯(首席科学家)等各级负责人,均遭拒绝。

被宁德时代拒之门外后,蔚来只能继续找新的电池研发合作伙伴。最终,通过投资的方式,蔚来“捆住”了一家固态锂电池创业公司卫蓝新能源。后者,目前正专注给蔚来研发150度电池包,旨在将续航提升至1000公里。

当然,宁德时代已经意识到“倒戈”的趋势,并试图通过新电池技术来稳定车企客户们的心态,以减缓大家“逃离”的步伐。

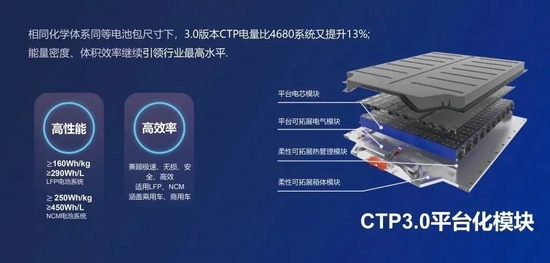

在半年报之外,宁德还释放了关于新电池的消息:“麒麟电池将在本次新能源汽车大会上正式官宣落地车型。”

据了解,宁德时代的第三代CTP麒麟电池,体积利用率突破72%,能量密度可达255Wh/kg,可支持实现1000公里续航。从此前车企公布的信息来看,理想汽车、路特斯等车企都官宣了采用麒麟电池。最近业内传闻,小米汽车将采用考虑麒麟电池。

为此,宁德时代在上半年加大了研发投入力度,试图通过新电池技术来吸引客户“回流”。根据宁德时代半年报显示,报告期内,公司持续加大研发投入,2022年上半年研发费用投入达57.7亿元,同比增长106.5%。

02

在半年报的新闻稿中,宁德时代反复强调在“海外市场”这一关键词。事实上,从国内的市场占有率来看,“宁王”的霸主地位开始有了松动的迹象。而海外市场,则担任起了“宁王”在资本市场的故事主角。

根据中国汽车动力电池产业创新联盟发布的数据,继4月市占率下降后,7月宁德时代市占率再次下降,从6月49.6%下降2.4个百分点至47.2%,而比亚迪市占率从6月18.6%提升6.6个百分点至25.2%。

但全球战略布局的持续推进,让“宁王”得以曲线救国。根据SNE Research,公司动力电池使用量连续5年位列全球第一,2022年上半年全球市占率达34.8%,比去年同期提升6.2个百分点。这其中,境外电池业务营收同比大增123.35%。

回顾历年财报来看,海外市场确实已经开始担起重任。2018年至2021年,宁德时代境外收入占营收的比重分别为3.53%、4.37%、15.71%和21.38%,对业绩的贡献逐年提高。据SNE Research数据,今年上半年,海外动力电池装机量约占宁德时代总出货量的23.91%。据财报显示,2022年上半年宁德时代境外电池业务占营收比重约20%,已接近去年全年的比重。

不过,作为一家动力电池供应商,海外扩张计划不是想往哪扩就往哪扩,工厂建设往往是以客户的产能需求为导向的。所以,与国内业务开展的方式是类似的,先有稳定客户关系,后有海外建厂、出货的结果。

但不幸的是,宁德在北美的建厂计划就传出“搁浅”的消息。

据彭博新闻社报道,有知情人士透露,宁德时代决定推迟发布有关北美工厂的公告。据悉,该厂耗资数十亿美元,原本计划为特斯拉、福特等车企提供电池。

报道称,此前宁德时代一直在考虑德克萨斯州附近位于墨西哥境内的两个地点建立工厂,美国境内也是选址范围之一。

此前,宁德时代董事长曾毓群曾在2021年度业绩说明会上称,公司与美国客户互动较多,既包括新势力,也包括传统车企,双方共同探讨了各种可能的供应及合作方案,以及本地化生产的可能性,但具体情况需考虑到工人培训、效率、工会等因素对品质与成本的影响。

不过,彼时宁德时代也在公告中提到:“若境外市场环境或相关政策因素发生不利变化,或者公司产能建设等不能及时满足境外客户需求,或者公司境外市场开拓不及预期等,将会对公司经营业绩产生不利影响。”

相比之下,宁德时代在欧洲大陆的“征战”就显得格外顺利。2018年7月,宁德时代发布公告正式宣布在欧洲建设的第一座工厂,2019年10月正式破土动工。该工厂位于德国图林根州埃尔福特市,前两期项目预计投资金额2.4亿欧元(折合人民币约164.3亿元)。

而之所以,宁德时代能够在德国顺利扎根,更主要还是因为欧洲车企的客户关系稳定。根据此前的规划,其德国工厂到今年将形成14GWh的产能,将为宝马、大众、戴姆勒、捷豹路虎、PSA等国际车企配套。

在未来的海外市场,宁德时代一方面会面临LG化学、三星SDI等日韩系电池厂商的挤压,甚至可能面临像固态电池厂商Quantum Scape这类海外科技公司的降维打击。另一方面,随着欧美车企电动化转型的深入,自研电池的事宜也会提上日程。

“未来的电池供应会走向多元化,车企自建电池厂、采购电池、与供应商合建电池厂,以及这三种模式混搭等形式将长期存在。”中关村新型电池技术创新联盟秘书长、电池百人会理事长于清教表示,“可以肯定的是,车企对于电池会越来越重视,将促进行业竞争与业态融合。车企都想控制‘三电’、降低成本、增加话语权。”

与国内市场的遭遇,大概率是殊途同归。

03

恰巧在宁德时代发布半年报的当天,华为内部论坛上线了一篇名为《整个公司的经营方针要从追求规模转向追求利润和现金流》的文章。

在文中,华为创始人、CEO任正非在文内指出,华为应改变思路和经营方针,从追求规模转向追求利润和现金流,保证渡过未来三年的危机。

将这一思路放在宁德时代身上,也同样合适。

凭借着宁德时代强悍的融资能力,在二季度融资之后,加上强悍的占款能力,现金流更胜从前。截止到第二季度末宁德时代的“账上现金”高达1500多亿,可谓手里有粮,心里不愁,足够支撑“宁王”去走南闯北。