知乎一半是海水,一半是火焰

欢迎关注“新浪科技”的微信订阅号:techsina

文/清风明月

来源/银杏科技(ID:yinxingcj)

知乎回港上市,成为近期国内资本市场的热议话题。

在美国证券市场挂牌仅仅1年,就杀回港股,知乎经历的不仅是2个市场的博弈和行业冲击,更有自身发展面临的挑战。

一半是海水,一半是火焰,其中甘苦,如饮水自知。

迫不得已的转向

2021年初,美国《外国公司问责法》的出台,对中概股影响极大。

该法案规定:任何一家外国公司连续三年未能遵守美国上市公司会计监督委员会(PCAOB)的审计要求,将禁止该公司的证券在美国证券交易所上市。

从此中概股就面临生存危机,如果连续3年未达标,整体陆续退市将别无选择。

今年3月,就有5家中概股被SEC列入退市名单,这导致一系列蝴蝶效应,中概股持续大幅暴跌。

知乎申请在美股上市的时间,是2021年3月,应该知道其中风险,为何仍坚定选择?知乎有自己的美好愿望:

相信中概股最终能够达标;

美国资本市场对互联网企业估值较高,投资者对知乎的理解更深入,可以获得更多融资;

给前期进入的风投和创投机构提供退出渠道。

如今,一年多时间过去了,这种愿望成了野望。

知乎从美国证券市场募集资金共计8.5亿美元(全额行使超额配售权后),是以存托股ADS在纽交所上市,每股ADS对应0.5股A类普通股,发行价为9.50美元/ADS。

2021年3月26日上市当天,知乎就跌破发行价,收报8.50美元/ADS,到2022年4月13日收盘价仅为2.15美元/ADS,只有发行价的22.63%。

虽然去年六月,知乎股价有过较大涨幅,但上市一年多,75%的时间股价都处于震荡下跌,创投机构退出遭遇难题。

创投机构以为到美国上市进入了蓝海,不曾想海水苦涩,市场表现惨淡。

来源:知乎公告

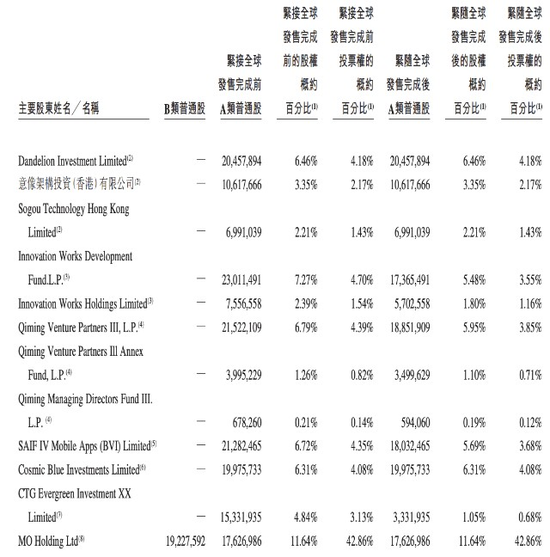

来源:知乎公告即使如此,知乎早期的创投机构如创新工场、启明创投等仍然不断在减持套现。

从3月26日到4月8日,创新工场持股比例从11.2%降低到9.65%;启明创投持股比例从9.7%降低到8.26%,加上其他早期创投机构合计减持不低于3%。

卖出股份的价格在2.42-2.96美元/ADS,只有发行价的25.47-31.15%,几乎就是甩卖。

也说明早期创投机构,在急于规避知乎未来面临退市和经营的双重风险。而知乎回港,更像是迫不得已的转向。

知乎回港上市不发新股,全球发售2600万股都是早期投资机构的股份。

在本次上市前,知乎创始人周源持股11.64%,腾讯持股12.02%,创新工场持股9.65%,启明创投持股8.26%,赛富投资持股6.72%,快手持股6.31%,今日资本持股4.84%。

据招股书显示,知乎在港上市成功后,周源以及腾讯、快手的持股比例均不发生变化。

创新工场、启明创投、赛富投资、今日资本的持股比例分别降至约7.28%、7.24%、5.69%、1.05%,分别减持约2.37%、1.02%、1.03%和3.81%,合计约减持8.23%。

来源:知乎招股书

来源:知乎招股书而港股从2021年2月下旬就开始走熊,到目前跌幅超过30%,同期美国标准普尔500指数上涨11.82%,同时港股估值在全球都是最低的市场。

在这样的市场发售股份上市,可想而知也是很惨烈的,发行人对发行是否顺利也是惴惴不安如同火烤。

据捷利交易宝的孖展数据显示,截止4月11日18点15分,超够(实际)未足额,说明知乎申购人气比较差。

不过,这次知乎回港上市与之前很多中概股二次上市有所不同。

二次上市的港美股可以跨市场流通,港股定价是对标美股ADR计算而来。而双重上市的公司股票,无法跨市场流通,股价表现也相对独立,因此就存在跨境套利的机会。

跨境套利是否会演变为火中取栗,最终就要看市场机构的博弈结果。

目前知乎在美国的股价2.15美元/ADS,相当于33.71港元,在香港发售260万股,招股价就是每股发售股份不高于51.8港元。

如果以51.8港币计算,就有53.66%的溢价率,对于投资者来说,可以购买更便宜的美股,为什么要选择更贵的港股呢?

市场不看好理所当然,但如果按照美股2.15美元甚至折价发售,对于减持的创投股东意义在哪里呢?早期创投机构可是盼望在香港股市卖出更好的价钱。

因此,不排除有其他机构接盘的可能性,至于最后的招股价还是市场博弈说了算。

喜忧参半

据《灼识谘询》数据显示,按照收入口径,2020年中国在线内容市场规模达到人民币1.5万亿元,约为2016年的300%。

预计2026年将进一步增至人民币4.0万亿元,2020年至2026年的复合年增长率为18.0%。

在中国,在线内容消费及付费意愿持续增加,使得在线内容市场快速增长且日趋庞大。其中,视频内容作为在线内容消费主体增长速度最快。

虽然知乎是中国五家最大的在线内容社区之一,但是2020年的收入仅占中国在线内容市场规模的0.09%,2021年也仅占0.17%。

中国在线内容市场规模庞大,而且处于初期充分竞争的状态。

前五家最大的在线内容社区,都有成为未来领军企业的潜力,都在努力圈马跑地,扩大市场份额。

知乎一方面受到来自提供同样内容的社区的强力竞争,另一方面也受到来自视频内容提供商的挤压。

腹背受敌,一半是海水,一半是火焰。

如果在近几年不能迅速扩大在线内容市场的份额,后期知乎面临付出更大成本的压力。

知乎提供的内容主要以文字内容为主,和以视频内容提供为主的B站等相比,在竞争上存在天然的劣势:

1、受众量,虽然图文的受众基础量大于视频的受众量,但是有效受众量不高。

2、喜好度,视频的受欢迎程度远远高于图文。

3、变现速度,视频内容作品的变现速度远远高于图文内容的作品。2020年,B站的单个MAU带来的收入为9.9元,同比增长42.6%。单个MAU带来的收入虽低于知乎,但B站的付费会员数量占MAU的比重为6.7%,增速远高于知乎。

而知乎的营收和亏损在同时增长,可谓喜忧参半。

知乎的营收从2019年到2021年,每年的增长率都超过100%,但亏损也有扩大的趋势。

知乎2019——2021年的营收分别为:67051.1万元、135219.6万元、295232.4万元;亏损分别为104222万元、51755万元、129888万元。(人民币)

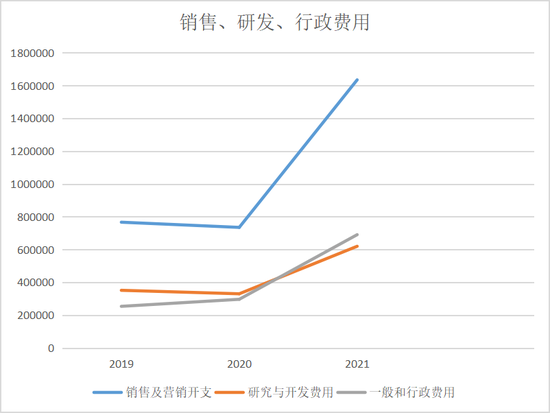

2021年知乎营收增长118.3%,亏损增长却为150%。造成这种双线快速增长奇观的主要原因在于:

销售及营销开支、研究与开发费用、一般和行政费用随着营收增长而快速增长,这种增长是随业务金额几乎同步;

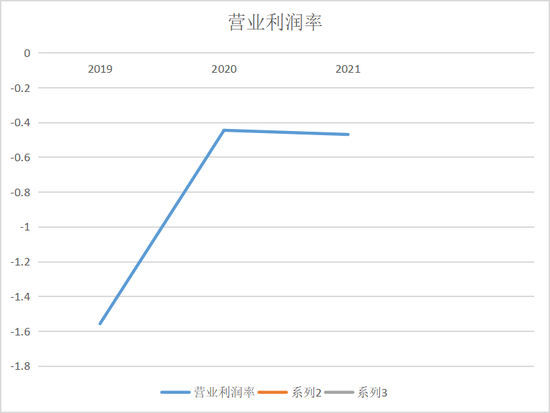

销售及营销开支、研究与开发费用、一般和行政费用占营收的比例高且趋于稳定。总的营业费用占营收比例在2019年、2020年、2021年分别达到204.4%、100.4%、99.4%,从2020年开始知乎的总营业费用几乎等于总营收;

营业成本占营收的一半趋于稳定,有缓慢增长的趋势,营业利润率稳定保持在-44%到-47%左右。

因此,知乎营收不断增长,营业利润亏损越多,净损失越大。

本质上知乎营收增长,来自于快速扩大的市场份额,而扩大市场份额最简单有效的方式,就是烧钱跑马圈地。

前几年这种方式有众多投资机构追棒,还能持续下去。

但当“双线”奇观越来越亮眼,现金流也将不断捉襟见肘,投资者只会用脚投票,创投机构也开始慌不择路开始套现,此时的财务风险就有可能初现端倪。

资本市场只是序曲,但是对知乎来说可是一种警示。

play

play