小米的高端化,不能只靠米粉

欢迎关注“新浪科技”的微信订阅号:techsina

文/吴先之

来源/光子星球(ID:TMTweb)

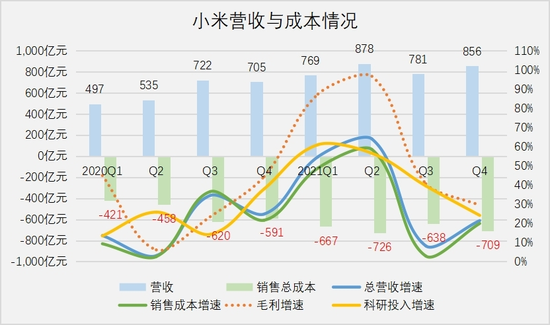

北京时间3月22日盘后,小米集团发布去年第四季度与全年财报,2021年实现营收855.8亿元,相比2020年增长21.4%。

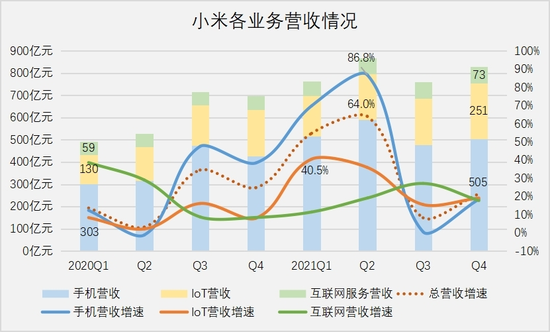

光子星球注意到,从去年第三季度开始,小米营收增长明显放缓。主要原因是小米手机新品集中在一、四季度,与友商错峰发布,加之苹果大打性价比牌,导致下半年无法延续上半年的强势。

2020年至2021年年初,小米集中在一、二线城市采取自建直营的“千店计划”,迅速推高了销售成本。随着千店计划告一段落,成本将得到有效控制。去年卢伟冰祭出面向下沉市场的“万店计划”,通过授权的轻资产方式扩张,对于未来成本的影响有限。

即便营收有所回落,靠着万店计划与高端化转型,依然可以对小米毛利润增长保持较为乐观的心态。当下讨论高端化是否成功似乎并不是最重要的事情,真正需要注意的是手机高端化正在深度改变小米的营收结构。

过去,以硬件为抓手,软件服务变现一直是雷军理想的盈利模式,财报数据反映小米硬件产品毛利率越来越高,与互联网企业背道而驰。而软件方面,我们看到不断增长的月活数据,始终没有为小米带来与之匹配的收入。

米粉买不动了?

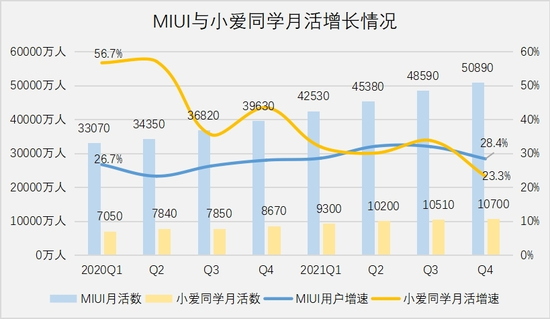

MIUI用户与小爱同学月活是小米变软的前提条件。

截至去年年末,MIUI用户月活为5.089亿人,同比增长28%,小爱同学月活为1.07亿人,同比增长23%,两大关键指标保持高速增长,说明小米依靠硬件获客的逻辑没有任何问题。

不过,若是结合营收指标,我们很容易发现用户与交互持续增长,却没有为营收带来些许增长。一方面,硬件整体客单价不够高,另一方面互联网服务并未有效转化用户。

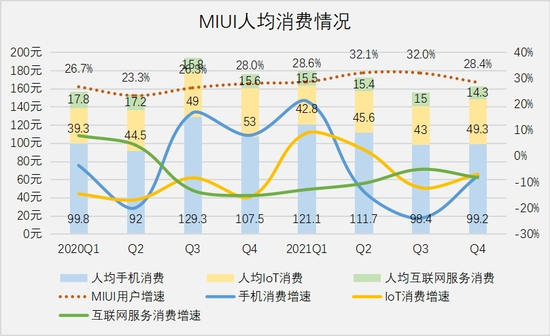

MIUI月活与手机营收密切相关,小爱同学则更多反映了IoT设备究竟有多大变现能力。进一步剖析可以发现,小米不仅在持续变硬,而且在高端化战略之下,米粉的消费热情有些不及新增用户。

去年四个季度,MIUI月活净增长分别为2900万、2850万、3210万、2300万,增速分别为28.6%、32.1%、32%、28%,在互联网普及率早已触及天花板的情况下、凭借全球化布局,小米MIUI月活用户依然保持了相当强劲的增长。

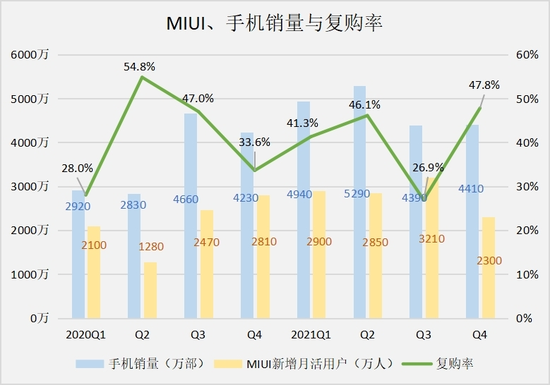

在通常情况下,米粉购买一部手机,不会让MIUI新增用户数据发生变化,除非用户忘记密码、且无法找回的情况下才会重新注册。反之,新增一位小米手机用户,相当于拉来一位MIUI新用户。从这一逻辑可以从单季度MIUI净增用户数与单季度手机销量,推算小米复购率。

梳理过去两年数据,不难发现二季度是小米手机复购率最高的时间节点,下半年复购率显著走低。

2020年2月13日,小米10正式发布,2021年3月29日,发布了米11 Pro与米11 Ultra,米粉将近贡献了半数营收。需指出,虽然发布时间为一季度,但大规模交付存在一定延迟,营收集中在二季度释放,助推复购率走高。

新机发布后对营收的拉动十分明显,光子星球此前向数位小米直营店销售人员了解到,米粉对周边产品的购买频次明显比新用户高得多。相较而言,平板对其他产品的拉动并不那么明显。据一位销售人员观察,有相当一部分用户并没有使用小米手机,对其他产品的兴趣也不强。

进一步分析复购率,还能发现另一些变化。

当年一、四季度由于没有新机发布刺激,复购率跌入低谷,当年10月,承担冲击高端与十年纪念的小米10至尊版发售,复购率反而不及二、三季度。2021年第三季度的情况与之类似,期间小米并无新机发布,复购率出现波动,分别为26.9%,创下近三年新低。

值得庆幸的是,复购率在去年第四季度回暖,可能一部分原因是小米12即将上市,米11、11ultra等高端机型的性价比策略,以及双11大促,重新拉回了米粉。

复购率降低是件利弊参半的事情。利在于,小米高端化并非没有成效,至少在短期得到了米粉帮助,拉长时间看也赢得了一部分新用户。弊在于,米粉对小米高端化的影响正在持续减弱,如果在MIUI人均消费不济的情况下,或许还意味着硬件获客并未被转化到软件与服务上。

这里需要指出,在手机×IoT的战略下,小米并非简单的从“硬”到“软”,理想情况下,用户会先购买小米手机,然后扩散到IoT设备与生态链产品,最后到软件服务业务实现转化。照此逻辑,人均手机消费情况将与人均IoT、人均互联网服务消费产生关联。

过去两年八个季度,MIUI用户人均消费金额徘徊在150-200元之间,具体到手机,人均消费在100元上下,近两个季度还有回落的情况,这间接佐证了手机复购率不高的问题。

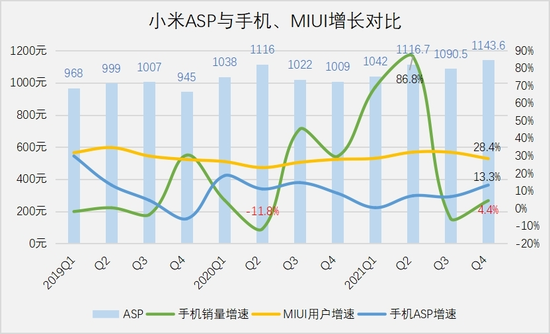

此外,高端化似乎对手机ASP(人均消费)的提振有限。

手机ASP是观测小米高端化的核心指标,截至去年第四季度,小米ASP为1143.6元,同比增长13.3%。值得注意的是,最近两年的二季度是小米ASP的峰值,这与复购率的峰值完全重合,说明提升ASP不能靠新用户,只能依靠米粉。

然而后文将提到,三大业务板块人均消费持续走低,要么新用户涌入,要么老用户消费力不足。

过去三年复购率最高的三个季度分别是2019年Q3复购率为59.8%、2020年Q2复购率为54.8%、2021年Q2复购率为46.1%。直观上,复购率峰值一年比一年低,说明高端化,确切地说是涨价压制了一部分米粉的购买力。

高端化,让小米进一步变硬?

手机与IoT营收规模长期占比超过八成,且在2021年提出高端化之后,两大硬件业务收入占比持续扩大。小米越来越“硬”是不争的事实。

第四季度,小米手机业务实现营收505亿元,同比增长18.4%,IoT营收251元,同比增长19.1%,二者在总营收的权重高达88.3%,全年营收占比为89.2%。值得一提的是,手机业务营收对整体营收的牵引力巨大,但是在毛利率方面却与互联网服务差距不大。

这还是小米向高端市场发力后的结果。

去年全年,手机毛利润为248.6亿元,同比增长88.3%,贡献了42.7%的毛利润,互联网服务毛利润为209亿元,同比增长42.7%,贡献了35.9%的毛利润。

按照剃刀原则,大致可以认为手机营收决定规模,互联网服务决定盈利,而IoT起到居间平衡的作用,避免增收不增利的尴尬,同时也能对冲一部分互联网强监管带来的风险因素。不过高端化战略正在修正上述观点。

照理来说,高端化应该让变硬的小米更有安全边际,但是我们看到去年国内互联网行业遍地哀嚎之下,小米也难逃一劫。跌跌不休的K线图,像是投资者在呼吁雷军重新下回炒股软件。

股价下挫的一个内在原因在于是市场认为小米硬件与MIUI生态并没有理想中那样,具有持续、稳定的变现能力,由于手机市场萎缩,竞争越来越激烈,自然不可能给出高估值。

比如IoT业务这些年的发展变得有些平庸。去年全年IoT实现营收850亿元,同比增长26%,占营收的比例略有扩大。毛利润为111亿元,同比增长29%,表现中规中矩。

曾几何时,小米每年都能贡献爆款智能设备,近些年却归于平庸,加之IoT策略摇摆不定、生态链企业相继独立,人均IoT消费徘徊在40元左右。尤其去年在小米平板大卖的情况下,人均消费不升反降,这说明购买IoT产品的用户不是MIUI用户,也就意味着他们并不是小米手机用户。

除了缺乏爆款,一部分产品因为疫情与电子消费市场下行的原因出现不同程度下滑。例如,智能电视的销量自2020年第四季度到2021年第三季度,连续四个季度下滑后,终于在第四季度出现增长。该季度全球出货量达到420万台,同比增长23.5%.

小米硬强于软的情况,叠加MIUI用户高速增长,使得人均季度消费不断走低。去年四个季度,MIUI人均消费分别为179.4元、172.7元、156.4元、162.8元,最近六个季度呈下滑态势。一部分原因是国内电子消费市场,特别是手机行业下行。

而另一个原因在于手机-IoT与生态链产品-互联网服务消费,三个环节并未产生明显递延效果。准确的说,高端化正在让小米用户产生明显割裂。旗舰机涨价压制了米粉对手机的消费欲望,而购买手机的新用户却不像米粉那样花钱购买IoT与生态链产品,更别说购买互联网服务。

上述问题还导致了MIUI增速与人均消费增速彼此背离。用户规模增长存在天花板,因而小米似乎有必要思考,如何改变人均消费不济的境况。毕竟,在手机高端化尚存变数的情况下,如果不能有效激发IoT与互联网服务两大板块收入,人均消费进一步下滑可能会制约手机高端化。

MIUI人均消费多年来举足不前,或许表明小米新零售板块可能存在某种问题,否则新零售负责人不会如走马灯式更换。

首位内部培养的80后高管、集团副总裁高自光不可能在升任仅仅一年多便离职。继任者为小米集团副总裁 、中国区区域管理部负责人尚进,结果今年1月离职。尚进是金山系老兵,曾领导开发《封神榜》,从公开信息看,并没有任何线下业务履历。

第三位新零售负责人的是原小辣椒手机创始人王晓雁,此前曾向卢伟冰汇报,这或许意味着雷军两次内部挖潜失败后,最终还是把机会给了外来户。

5%的问题

眼下,小米还遇到一个新课题,国内手机市场萎缩,

中国信通院发布了今年2月国内手机市场运行分析报告,数据显示上月国内市场手机出货量1486.4万部,同比下滑31.7%。更让人绝望的是,5G手机出货量同比下滑24.5%。值得一提的是,这是在OV、三星、Redmi皆有新品发布的情况下,还出现大幅回落。

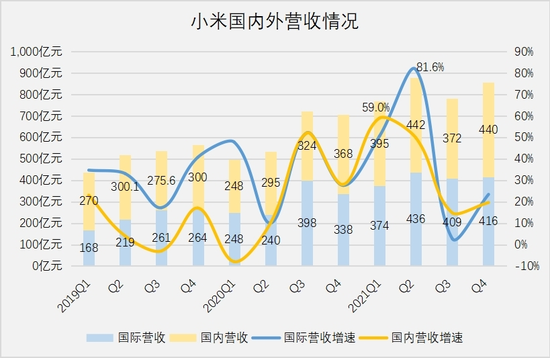

小米在海外市场的情况比之国内好不了多少。

去年全年,小米国际营收为1636亿元,同比增长33.7%。

国内竞争与市场增长不大的情况下,小米亟需向海外市场借力。反映到数据上,我们看到在缺乏新机拉动的2020Q1、Q3与2021Q3,小米国际收入占比都较大。

不过国际环境时时刻刻都在变化,任何风吹草动都将影响小米在该地的营收。例如小米最近几年盘踞乌克兰市场前三,而根据俄罗斯电商巨头Yandex的调查统计,小米是俄罗斯近四年最受欢迎的智能手机品牌。俄乌冲突,无论结果如何,对于小米都是坏消息。

一些营销翻车同样会引起不少波动。例如去年日本使用“核爆炸”进行营销时曾引发当地群众不满,类似事件或多或少会影响到国际业务营收。更别提一些汇率波动巨大的地区,一位知情人士早前向光子星球表示,OV米在巴西市场的亏损主要来源于汇率。

局面确实如雷军所言,高端化是小米的生死之战,而高端化也正在改变小米的营收结构。一方面,米粉的复购率越来越低,新用户扮演的角色越来越重要。高端化也意味着小米对硬件的依赖性更高,可能无法实现硬件获客拉动软件服务收入的梦想。

不论高端化是否成功,至少毛利最低的智能手机,到2021年已经来到11.9%,距离IoT业务13.1%的毛利率仅有一步之遥。毛利率持续抬高,意味着雷军“硬件综合净利永远不会超过5%”的承诺不远了,如果再不调节一下,可能真要给用户发现金了。

十年河东,十年河西,在全球制造业转型的大潮下,小米到底是不是互联网企业的争论已经不那么重要了,或许雷军应该大大方方承认,小米就是“硬”。

手握那么多用户与现金,作为硬件制造品牌,不寒碜。

play

play