中国快递30年,为何炮火永不停歇?

欢迎关注“新浪科技”的微信订阅号:techsina

文/祝彰

来源/市值榜(ID:shizhibang2021)

1993年,23岁的王卫好不容易凑到10万块钱,成立了一家叫“顺通”的公司,做的是香港到内地的快件往来,但半年不到,他遭到合伙人背叛,随后把公司的名字改成了“顺丰”。

同一时期,20岁的桐庐人聂腾飞刚刚成立了神通综合服务部,公司的业务很简单,帮助企业赶在当天海关闭关之前,将报关单送到,生意的两端分别是上海和杭州。

这家公司是申通的前身。

也是在这一年,在日本留过学、见证过日本快递宅急便的陈平,在北京成立了宅急送。

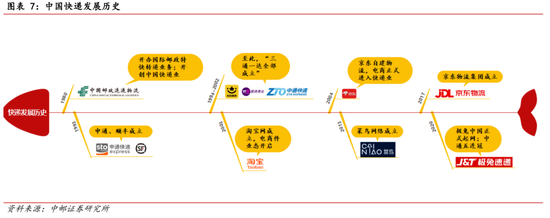

从这年开始,中国第一批民营快递企业破土而出,接下来的三十年,他们先是在国营快递企业与民营快递企业的冲突下缓慢前行,又在电商及移动互联网的双重冲击下走过黄金时代。

再到最近几年,中国快递行业告别高速增长,两场价格战后,中小企业出清、头部企业承压、“野蛮人”极兔的入场、京东物流收购德邦快递,给行业带来新变局。

极兔异军突起、德邦可能卖身,这足够警醒行业内的幸存玩家:战事还远未结束,这个行业内新的变化不知道哪一天就会到来,谁也不能保证,下一个倒下的会不会是自己。

从草莽到正规军

顺丰在中高端快件市场占据实质性垄断地位、桐庐帮统治快递江湖,那是后来的事情,最初的几年里,初生的快递民企,看起来几乎没有什么竞争力。

当时,中国快递业尚在萌芽期,市场份额主要被中国邮政占据,即便是在几年后的1997年,邮政企业还占据着快递业97%的市场份额。

比较长的一段时间里,宅急送的陈平为了招揽业务不得不“扫街”,从申通出来创办天天快递的詹际盛,多次被客户当做皮包公司赶出大门。

好消息是,从1993年到2002年,中国快递市场稳步增长,年均复合增速达到22.83%,尽管市场大头依然握在国营企业手中,但逐渐扩大的市场规模说明,这是一门看得到未来的生意。

在这个市场不断壮大的过程中,改革开放史上频繁上演的故事在快递业将再次上演:求生欲望更强、转身更灵活的民营企业更快地顺应市场需求,更迅速地进行模式创新,日后成为他们最大的杀招,在EMS近乎垄断的夹缝中,长成大树。

到2003年左右,“桐庐帮”集结完毕,中国快递行业的第一批玩家几乎全部入场。这一时期,最早入场的顺丰、宅急送、申通,已经在华南、华北、江浙沪地区形成三足鼎立的格局。

竞争不可避免到来的时候,行业内实现规模扩张的路径产生了分化:一条路是以顺丰、宅急送为代表的直营模式;另一条则是由申通首创的加盟制模式。

事后看来,加盟制可能不是这个行业最好的答案。

原因在于,它能够帮助一家企业快速攻城略地,掌握更大的业务规模,但这个模式本身又会对经营效率产生冲突,在难以平衡的加盟商与总部的利益诉求、大加盟商与中小加盟商之间的利益诉求之下,弊端将在以后体现出来。

不过这一年,已经逐渐成长为正规军的民营快递企业们,还无暇顾及这些。

国家邮政局在这一年开始了关于“非法寄递文件”的转向整治互动和长期的专项检查,几乎所有的民营快递企业,都开始了与邮政的“猫捉老鼠”的游戏。

《无处不在》一书中曾提到一个细节,“2003年是查抄‘黑快递’最严的时候,在东莞,每个村都有邮政的执法人员和当地的保安在村口把关。”

到这年底,《邮政法(修订草案)》第五稿再给行业内的所有玩家泼了一盆冷水,该草案规定,针对外资企业以及民营快递企业,500克以下的私人快递业务由邮政专营。随后分别在2004年、2006年、2009年,邮政专营的信件标准一度降至150克以下。

事后回顾2003年,这是中国民营快递企业一个关键的转折年份。

急切想要扩大规模的一众企业看起来找到了市场化扩张的道路,但民营企业与国营企业之间的矛盾在不断放大,包括中国邮政在内的国字号玩家已经感到了压迫感——到2006年的时候,以快递业务量计,国有、民营、外资企业的市占率分别为58.4%、27%、14.6%,民营企业超过外资成为中国快递行业第二大实力。

电商带来黄金时代

也是在2003年,中国快递业迎来了最大的变量:电商。席卷全国的非典让电子商务快速流行,人们喜欢上了刚上线的淘宝,快递业迎来了它的黄金时代。

早些年,快递和配送是两码事:快递更多指企业公文、样品的运输,后来的电商个人对个人、企业对个人,才被叫做配送。再后来,行业内统一的说法是,商务时效件和电商件。

电商兴起以前,商务时效件几乎是快递业唯一的单量来源,但在电商出现以后,电商件的比重持续走高。2012年以后,电商件成了中国快递行业第一大市场。

这种来自需求侧的冲击,将很快反映到快递企业这一供给侧。2009年民营快递企业正式获得合法地位后,快递业驶入高速车道。

2011-2016年,在移动互联网+电商的双重冲击下,快递行业每年的业务量增速达到50%-60%,年均件量超过百亿件。

在这之前,宅急送一度是顺丰唯一的直营竞争对手,但它没能扛住2008年的金融危机,在电商红利到来之前退出了牌桌。

反倒是顺丰,经历过2002年加盟转直营的系统化改造之后,它又在2004年的非典期间尝到了空运的甜头,到2009年,顺丰航空成立,让它在商务时效件领域的地位日益稳固。到2012年,顺丰成为仅次于中邮速递的第二大快递企业,市占率近20%。

通达系走的是另外一条道路。

2007年以后,他们陆续接入淘宝生态,后者逐年上涨的GMV,成了他们稳定的单量来源,为了挤占更高的市场占比,他们通过加盟制的方式不断扩充网络,业务重心也转移到了电商快递。

这一时期不得不提的还有京东和阿里。刘强东2007年力排众议,决定自建仓配一体的物流体系;马云则在2013年明确表示阿里不做快递,但它联合顺丰、三通一达共同组建了菜鸟网络。

菜鸟网络是中国快递业的一个特殊物种,它跳脱出了快递行业重资产运营的模式,不自建网络发展快递业务,而是得益于同系淘宝在电商件资源上的优势,将快递企业网罗在一起,希望借此提升物流行业的效率和质量。

不过不做重资产,不代表着不投入,从将战略细化至物流全链条,再到数字化升级,阿里在菜鸟网络上投入多年。

现在,没人能够忽略这个不一样的玩家,其CEO万霖在2021年曾指出,菜鸟的发展目标是成为一家客户价值驱动的全球化产业互联网公司,把物流产业的运营、场景、设施和互联网技术做深度融合。

需求侧的高速增长,同时吸引了更多玩家的进入,在这段期间,行业投融资达到高潮,中小玩家依次起网、多企业跨赛道进入,民营快递企业也分化为两个梯队:第一梯队的中通、韵达、圆通、申通以及百世等,在2018年的市占率达到65%;第二梯队的天天快递、优速快递、速尔快递等,则立足于区域网络。

随着快递市场规模快速扩大、快递企业不断扩充网络,中国有了全世界最好的电商基建。在中高端时效件领域,有顺丰、中邮速递;在电商件领域则有三通一达。这还不包括自建物流的京东。

让消费者满意的可不止四通八达的快递网络,还有整体呈下降趋势的快递费。当然,快递费的另外一面,则是快递行业的单票收入在下降,在经历了市场规模快速扩充的过程中,快递业变成了一门靠薄利多效才能赚到钱的生意。

快递企业要想赚到更多钱,就要有更大的市场规模,当电商红利逐渐消耗殆尽,行业里的竞争,不再像之前那样平静了。

价格战:很多公司倒在血泊中

2016年结束时,移动网购的用户占比达到了94.5%。再往后,电商大盘的交易增速也将开始下滑,我国移动购物App行业月活跃用户数渗透率将突破90%,呈现饱和迹象。

这意味着,过去几年撬动快递业高速增长的电商及移动互联网的红利,已经快要被吃完了。

当快递业迈入低速增长时期,进而进入存量市场争夺,价格战爆发了。

过去多年,快递业之间的价格战并不少见,但很多价格战带来的负面效应,快递企业都可以通过业务量增加、规模效应下的单位成本下降进行对冲,整体上属于良性博弈。

但问题在于,如果一家企业将价格压得太低,那恶性竞争将取代良性博弈。

第一轮大的价格战发生在2019年6月。

申通最低将每票价格降到了9毛钱,这一战甚至打到快发不出工资。这种杀敌八百自损一千赔本买卖只持续了一个月。7月底,各家快递公司的老板先后来到义乌谈判,才划上止战符。

在这场价格战背后,各家快递企业对规模增长的野心暴露无遗。

兴业证券在一份报告中指出,市场份额第一的中通,2019年的目标是业务量增长超过行业平均增速15%;圆通的目标是突破100亿件大关,相当于增长约50%;百世的目标是业务增速为行业的1.5倍;申通的目标则是提升1%的市场份额,也就是增长35%。

义乌一家快递公司的网点负责人事后回忆起这场价格战称,那时抢市场真的是刀刀见血,很多半死不活的公司都被干死了。他回忆,“有一家公司叫快捷快递,他们网点离我们场地不远,一夜之间我发现他们什么都停了,老板坐在那里卖废品,可怜得很,就是一夜之间,说没就没了。”

当时没人能预料到,短短半年之后,一家来自东南亚的公司极兔,将再次发起一场更加惨烈的价格战,而且一打就是一年多。

2020年3月,义乌的黄牛群里有人喊出“8毛发全国”的价格,搅局者正是极兔。

有媒体报道,极兔早期每票比通达系低1-1.5元,寄件享全国首重5元的优惠,比通达系便宜了近一半,极兔的负责人曾表示,他做好了亏损两年的准备。

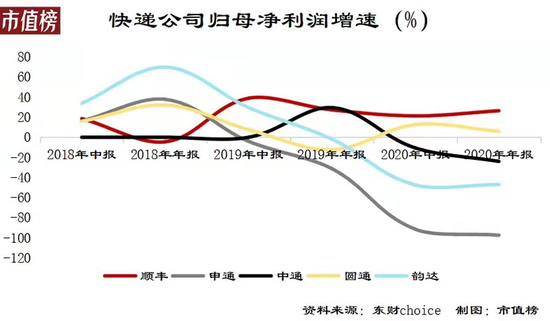

残酷的价格战下,2020年,快递行业的单票收入降幅达到10%,通达系、百世、顺丰单票收入降幅平均在20%-30%之间,但快递行业单位成本的降幅基本只能维系在10%-20%的区间。

这一年,快递行业的增速来到了31%,中通、韵达、申通作为电商快递高景气度的直接受益者,在业务量维持高增长的情况下,盈利却出现了负增长,只有圆通勉强维持住了6%的归母净利润增长。

到2021年一季度,顺丰前所未有地亏损了近10亿元,王卫公开向股东致歉:“第一个季度没有经营好,我责无旁贷。”

百世快递2021年半年报的资产负债率超过95%,几乎要资不抵债,紧接着,它被极兔吃下。

就在头部快递企业为价格战打得不可开交之时,很少有人将目光聚集到规模更小的中尾部快递企业,这几年,他们中的相当一部分,都不得不被迫离开这个行业。

据招商证券统计,从2018年4月至2019年12月,快捷快递、安能快递、如风达快递、青旅物流、国通快递、压风快运、品骏快递、全一快递、远成物流等多家尾部快递企业,都陷入到了程度不一的经营窘境。

他们最后的结局:要么倒下,要么被卖掉。

并购潮来了

价格战为行业带来了什么?

短期来看,它带来的是一段时间内极低的快递费、是中小快递企业的哀鸿遍野、是三通一达顺丰们不好看的业绩表现、是极兔闯入已经趋于稳定的市场。

长期来看,它带来新的格局变化,也提醒早已站稳脚跟的头部玩家们:单纯靠更高的市场规模构筑起来的城墙,并没有那么牢固。

正如顺丰高管在2020年财报沟通会上谈到极兔时说的那样:“规模再大也守不住市场,这是我们战略角度看到非常深刻的教训。”

这并非说规模不重要,而是规模战再度升级——过去可能足够大就能赢,现在不仅要足够大,还要足够综合。

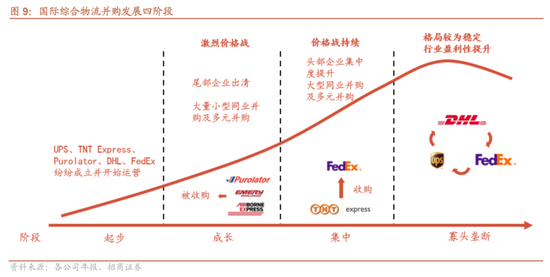

月初京东可能收购德邦快递的消息传出时,多家券商研报给出了一致的观点:当前我国快递业正从集中阶段迈向寡头垄断,表现为头部企业加速分化,集中度提升。

招商证券在一份研报中判断,中国快递业将迎来密集并购期,呈现两大趋势:

第一,大型同业并购将继续出现;

第二,多元化并购日趋频繁。

这是国际范围内快递行业都会走过的阶段。招商证券指出,国际综合物流企业并购表现出明显的周期特征,从并购视角出发,快递行业的发展可划分为起步、成长、集中和寡头垄断四个阶段,当前我国快递业正处于从第三个阶段迈向第四个极端的进程中。

最典型的例子是国际综合物流巨头UPS和FedEx。这两家公司的成长路线并不一致,但最终都通过大规模多元并购,长成了垄断性巨头。

比如UPS,它1907年在西雅图成立之时,只提供信使、跑腿和本地同城配送服务,随后凭借着在国内大举收购,到1989年时,它的服务扩展到了中东、非洲和环太平洋地区,覆盖全球220多个国家或地区。

1990年以后,UPS切换为多元化并购模式。它将并购重点放在了供应链物流细分产品的丰富(高价值物流、零部件物流-特种物流、医药物流等)和供应链上下游环节的打通(贸易融资、国际货代、国际贸易咨询等),长成了一家综合物流服务巨头。

这种大规模的多元并购,在未来很可能会成为中国快递行业会走的路。

过去几年,苏宁在2017年收购了天天快递、申通在2018年收购了深圳多家公司的中转业务资产组、顺丰在2020年收购了嘉里物流、极兔在2021年收购了百世,都释放出了这一信号。

普华永道认为,快递快运的竞争正逐步进入大资本下的巨头时代。其公布的一则数据显示,2021年上半年,虽然国内快递业仅有3宗交易,但均是10亿元以上的大型交易,交易规模环比增长36%至145.85亿元。

这种大并购趋势的底层逻辑,是综合性的物流服务商,很有可能是我国物流企业发展的终极形态。

比如顺丰,自2018年至2021年,其先后收购新邦物流、夏辉、DPDHL在中国大陆、香港和澳门地区的供应链业务、投资Flexport、嘉里物流,涵盖快运、冷链物流、供应链物流、跨境供应链等业务。

这可能只是开始,如今“三通一达”的市占率在60%左右,加上顺丰,他们合计占据着行业70%的市场份额。但在美国和日本市场,前四大快递公司的市占率已经超过90%。

结语

当快递业沿着它的周期化特征走向寡头化,未来中国的快递企业很可能只剩下几家。

现在的“三通一达”、顺丰、极兔、京东物流,他们中的每一家,都有可能成为中国快递业最大且同行难以追赶的大象,也都有可能像百世那样,被另一家吃掉。

在更大的风暴面前,他们接下来需要做的事情,远要比之前的所有经历都具有挑战性。

中国的经济发展如今已经进入工业化后期,资源红利和人口红利的时代已经过去,未来将进入以价值红利和技术红利为主导的新阶段,如何更有效地管理、优化、配置、盘活资源,是共同的难题。

物流和供应链是重要的抓手,也是重要的工具。

从技术路径来看,当前的物流业正处于从自动化向智能化的进程,而要实现智能化升级,需要更高的资本投入、更长的时间周期、更持续的耐心投入、更高效的企业管理。

任何一家想要成为综合性物流服务企业的快递企业,都无法忽视这些潜在的挑战。

即便他们中的一家或者几家能够像海外巨头那样,长成实质性的寡头,他们也不得不时刻警醒,寡头不仅仅意味着地位,也伴随着潜在风险点,比如能不能履行好社会责任,会不会触碰到反垄断的红线。