来源:微信公众号 定向增发

导读 要知道再融新政出台时,就有不少分析认为三年期定增规模将大幅收缩,而主要原因就是发行底价在董事会预案阶段无法确定,因而无法做出投资决策。

而如果发行人愿意做出这样的方案设计,也就是无论任何价格投资者都将参与,这得有多看好公司的长期价值啊?也或许,这次定增方案的设计还有更深层次的原因,例如上市公司股权结构和公司治理!

近日,北京银行公告了其240亿定增方案,除了ING Bank N.V.、国资公司、京能集团和联东集团等第一大股东及关联方认购之外,也有阳光人寿、阳光产险和三峡集团等非关联方积极参与。也就是在前4名股东中,除了新华联控股,其他三家股东都参与了此次定向增发,且还有其他外部投资者,个中意味值得小伙伴们自行脑补一下!

240亿定增只为补充核心一级资本?

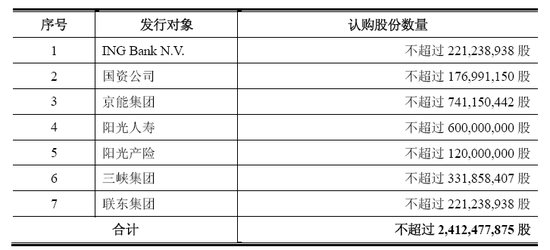

自4月14日起,北京银行(601169.SH)因筹划非公开发行停牌,至4月25日公布了其240亿元定增方案,拟向ING Bank N.V.、国资公司、京能集团、阳光人寿、阳光产险、联东集团和三峡集团共计7名特定对象发行不超过24.12亿股A股,募集资金总额不超过239.8亿元,募集资金扣除相关发行费用后,将全部用于补充该公司核心一级资本。

截止本预案签署之日,ING Bank N.V.持有公司13.64%股份,为公司第一大股东;国资公司持有公司8.84%股份,为公司第三大股东;京能集团持有公司5.08%股份,为公司第四大股东;联东集团持有公司1.09%股份,且其董事长为公司监事;阳光人寿持有公司0.09%股份,与阳光产险受同一控股股东阳光保险的控制,系一致行动人;三峡集团之全资子公司三峡资本持有公司1.11%股份。

其中,ING Bank N.V.、国资公司、京能集团和联东集团系公司关联法人。除此之外,阳光人寿、阳光产险和三峡集团等其他发行对象与公司不存在关联关系。无论再融资新政是否出台,大股东和关联方都是要锁定三年期的,且无论任何价格。但阳光人寿、阳光产险和三峡集团却愿意接受新政规定,在发行底价无法确定的情况下,依旧参与北京银行三年期定增,真是有魄力!!

不过更有意思的是,本次定增发行对象,基本均为原北京银行主要股东,但却不包括此前举牌的新华联控股,此次定增完成后北京国资与北京能源合计持股比例将由13.91%提升至达到17.22%,而新华联持股比例将摊薄至8.63%,北京国资地位得到巩固。

早在2016年10月12日北京银行晚间公告,新华联控股于10 月11 日通过二级市场增持公司1446.4 万股,占公司总股份的0.10%。至此,新华联控股持有北京银行股票7.65 亿股,持股比例达5.03%,首度触及举牌线。

北京银行年报称,该行无控股股东及实际控制人,本次定向增发方案实施后,也不会改变这一现状,同时该行前四名股东也将保持不变,为ING Bank N.V.(ING银行)、新华联控股有限公司(新华联控股)、北京市国有资产经营有限责任公司(国资公司)、北京能源集团有限责任公司(京能集团)。不过,若每家增发对象都认购最高股份数量,那么新华联控股将由现在的第二大股东降为第四大股东,ING银行保持第一大股东地位,国资公司、京能集团分列第二三大股东。

截至3月31日,北京银行的前十大股东为INGBank N.V. 、新华联控股、国资公司、京能集团、中国证券金融股份有限公司、中央汇金资产管理有限责任公司、华泰汽车集团有限公司、世纪金源投资集团有限公司、三峡资本控股有限责任公司、联东集团。

其中,三峡资本为央企中国长江三峡集团有限公司(三峡集团)的控股子公司。由此可见,除了同属于阳光保险集团股份有限公司(阳光保险)旗下的阳光人寿保险股份有限公司(阳光人寿)、阳光财产保险股份有限公司(阳光产险)之外,参与本次定向增发的其他5家公司均为北京银行当前的前十大股东或其控股子公司。

而在前4名股东中,除了新华联控股,其他三家股东都参与了此次定向增发,个中意味值得小伙伴们自行脑补一下!。不过,对比北京银行2017年一季度报和2016年年报可以发现,新华联控股在今年一季度增持了2.17亿股北京银行股份,持股比例也从2016年末的8.45%上升到9.88%,从公司第三大股东升为公司第二大股东,仅次于第一大股东的持股13.64%。

ING 银行(ING BankN.V.)为北京银行第一大股东,为荷兰国际集团全资子公司。荷兰国际集团为纽约证券交易所上市公司,股权结构较为分散,无实际控制人。

不过,北京银行第三大股东和第四大股东国资公司和京能集团分别为北京市人民政府、北京市国资委全资所有,两家公司合计持有北京银行13.92%股份,超过ING银行。实际上,北京银行的主要负责人由北京市委组织部任命。

资产质量和拨备覆盖率处于行业较高水平

在公布240亿定增方案的同时,北京银行还发布了其2016年年度报告以及2017年一季度业绩。业绩发布会上,北京银行新任董事长张东宁的首次公开亮相,其在发布会上称,北京银行定增方案已于4月24日通过董事会批准,并将于年内完成。

而据北京银行副行长兼董秘杨书剑介绍,北京银行将非公开发行普通股不超过24.12亿股,约占发行前总股本的13.69%,募集资金预计约220亿元;按静态测算,此举将提升北京银行核心一级资本充足率近1.6个百分点,可以支持北京银行未来3年的资本需求,并将显著增强该行的风险抵御能力。

年报显示,在2016年年底,北京银行资产已经达到2.1万亿规模,相比年初上涨15%,公司全年营收为474.56亿元,相比去年上涨7.66%,实现利润总额222.98亿元,净利润179亿元,同比上升6.16%。而在资产方面,北京银行在2016年年底不良贷款余额114亿元,不良贷款率为1.27%,拨备覆盖率为256.06%。

在业绩保持稳定的同时,北京银行资产质量和风险抵御能力在上市银行中依然处于优秀水平。2016年末,北京银行不良贷款率为1.27%,拨备覆盖率256.06%,拨贷比3.25%。2017年一季末,不良贷款率为1.24%,较年初下降0.03个百分点。至一季度末,商业银行不良率平均为1.74%。

近期,因宏观审慎评估(MPA)对宏观审慎资本充足率和广义信贷增速的全面考核,部分银行陆续公布资本补充计划。据了解,宏观审慎资本充足率的逻辑是,在资本充足率基础上加上逆周期资本缓冲要求,而逆周期资本缓冲要求又正比于广义信贷增速。因此,对于广义信贷增速较高的银行而言,资本补充是必然选择。

而根据媒体报道截至目前,大部分上市银行都公布了资本补充计划。其中,发行优先股、二级资本债、可转债是主要方式。据统计,拟发行优先股的银行有邮储银行、招商银行、郑州银行、青岛银行等;拟发行二级资本债的银行有青岛银行、九台农商行等;拟发行可转债的银行有民生银行、常熟银行、无锡银行、江阴银行等。

进入【新浪财经股吧】讨论

责任编辑:金黄