绿地借壳东风:不涉再融资+国资改革

记者 罗诺 北京报道

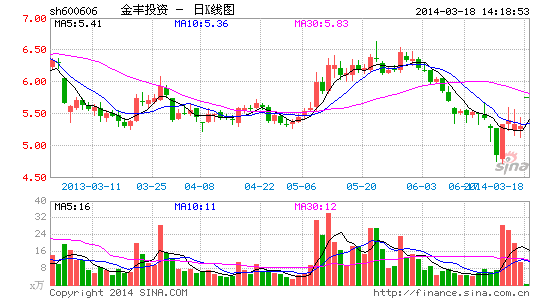

在停牌8个月且其间数度推迟复牌期限之后,3月17日晚间,备受瞩目的绿地集团借壳金丰投资(600606.SH)整体上市草案终于出炉。

虽然目前有关房企登陆资本市场的融资渠道之闸依旧尚未开启,但对于此次“有备而来”的绿地集团借壳一案,其此次胜算颇大。

“此刻对于绿地集团的借壳事件而言,可谓是最好的时机,无论是有关事件的政策背景以及有关方案的调整之后,都已经与最初金丰投资停牌时不可同日而语了,这也为绿地集团的借壳方案过审创造‘双保险’。”3月18日,接近于上海国资部门的有关知情人士向21世纪经济报道记者透露。

早在2013年5月起,有关停摆三年之久的房地产再融资的开闸传闻便开始喧嚣尘上,一时间,无论是资本市场本身还是房企本身皆开始有所动作,随后几个月内,包括宋城股份、新湖中宝、迪马股份等十余家部分拥有地产业务或以地产为主业的公司接连停牌甚至抛出了自己的再融资公告。

而绿地集团的借壳案也正是首发于此。

2013年6月28日,金丰投资正式停牌,其后宣布绿地集团或将借壳。

但其后不断延期的复牌公告以及其他十余家房企再融资方案至今无一获批的现实也在提醒着市场,包括国企房产巨头绿地集团在内的房地产企业的资本市场之路依然艰难。

“随着上海国资改革在2013年年底的启动,借着有关政策,绿地集团‘顺势而为’,为其上市的有关通道也在经过一系列部署安排之后逐渐打通。”上述知情人士坦言。

“绿地集团此次重组借壳即使成功获批,也不代表如外界所言成为房地产再融资松动的信号。”3月18日,一位接近于监管层的有关人士向21世纪经济报道记者如此解读此次绿地集团重组审批结果的影响,而其重要的原因之一则是“绿地集团此次借壳方案较为特殊”。

值得注意的是,此次绿地集团的重组将不涉及“再融资”。

“过去近四年中,房企与资本市场之间的通道阻隔主要是规避其‘再融资’问题,而许多房企的重组借壳过程中,往往带有同步的‘再融资’计划或者说是其‘再融资’冲动在短期内颇为明显,故监管层方面就审核房企重组借壳方也同样谨慎,以保证对其‘再融资’意图的抑制。”上述接近于监管层的有关人士解释道,“原则上,房企借壳如果不涉及到‘再融资’的且能证明在短期内不存在土地闲置及炒地行为,且短期内无‘再融资’计划的,则将审慎审批对待。”

实际上,即使绿地集团此次重组成功获批,对于此类案例,其也并非房地产再融资渠道关闭以来的首例。

2011年3月1日,金隅股份(601992.SH)在上交所正式挂牌,其通过换股吸收合并太行水泥的方式成功借壳上市。

实际上,金隅股份除了是国内最大的水泥生产商之一外,也同样是一家房地产开发公司,其营业利润中,房地产开发收入超过其营业利润的一半。

在金隅股份借壳之时,正是对于房企再融资调控最为严格之时。斯时,对于金隅股份为何能“顶风作案”并成功通过审批,则一时间市场质疑声四起。

而其后据记者获悉,金隅股份之所以能在当时成功借壳,除了其国企的身份外,更重要的是其借壳方案与今日绿地集团的整体方案相类似,即皆不存在“再融资”安排。

显然,对于企业而言,其上市的目的之一便是看中资本市场的“融资功能”,那么短期内不能“融资”,上市的意义便消减大半。

而对于绿地集团而言,自2013年6月开始筹划此次整体上市,在其后数月中,方案几经变更,而2013年年底出台的上海国资改革政策,不仅使得有关政策“顺势”为其重组案保驾护航,更为其此次重组上市曲线解决了有关“募资”难题。

早在2013年11月召开的十八届三中全会对国资改革定调之后,作为上海国资地产旗舰的绿地集团便抛出百亿元募资计划,且将增资对象锁定于非国有资本。

随后,12月19日,上海联合产权交易所披露,平安创新资本、鼎晖嘉熙、宁波汇盛、珠海普罗、上海国投等5家机构,以5.62元/股的价格,联合向绿地集团增资117.29亿元。,共获得绿地集团20%的股权。

彼时,按截至评估基准日为2013年6月30日计,绿地集团总体估值为464.27亿。同年12月18日,上述5家PE完成增资认缴。相比之下,短短半年之内,绿地集团估值激增190.73亿元,大幅升值逾四成,高达41.08%。

“手握此次增资的近118亿元,绿地集团短期借助资本市场的‘再融资’计划已经暂时得以解决,其在经过此次增资扩股后,也正是体现了上海国资改革的有关政策所提倡的利用资本市场或引入战略投资者以推动国企之间重组的精神。”上述接近于上海国资部门的有关人士解释道,上海国资改革的重要方向之一是积极发展混合所有制经济,以国有资本、集体资本、非公有资本等交叉持股、相互融合为鲜明特征。

而在日前,绿地集团董事长张玉良也公开表示,绿地集团将顺势而为,做上海国资改革的先行者,在体制与机制改革创新方面走在上海及全国国企前列。

“显然,在上海国资改革这一大背景之下,而且又不涉及‘再融资’安排,绿地集团的重组借壳获批可能性颇大。”上述接近于监管层的有关人士向21世纪经济报道记者表示。(编辑 陈昊旻)

进入【金丰投资吧】讨论