招行配股前夜大股东连番增持 陆家嘴获利清仓

每经记者 王砚丹

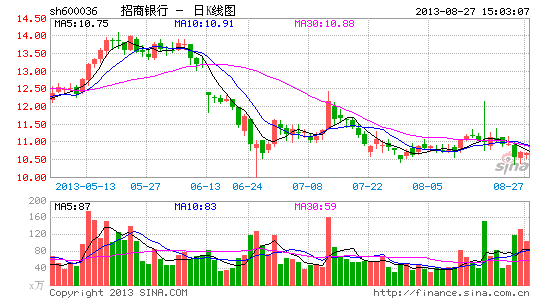

招商银行(38.980, 0.63, 1.64%)(600036,收盘价10.66元)股东在配股前夜接连出手,只可惜一方股东是增持、力挺,另一方股东见好就收,获利出局!

招行今日发布公告称,再次获得大股东招商局轮船增持900万股,加上26日增持的910.49万股,大股东共计增持1810.49万股,力挺招行配股融资的决心可见一斑。

但同时,作为招行股东的陆家嘴(10.200, 0.14, 1.39%)(600663,收盘价14.51元)今日同时发布公告,截至8月26日,公司及子公司所持招行全部清仓完毕,预计可获得利润1.5亿元。

另外,《每日经济新闻》记者注意到,今日起至9月3日,招行将因配股缴款而停牌。

大股东连续两日增持护盘

昨日,招行发布公告称,公司股东招商局轮船通过上证所交易系统增持公司910.49万股。今日,恰逢招行A股配股的股权登记日,招行再次公告称,招商局轮船再次增持招行900万股。这意味着,招行大股东招商局集团对招行的总持股比例从18.63%提升至18.71%。

《每日经济新闻》记者注意到,昨日早盘招行A股低开1%后一直处于弱势盘整之中,但尾盘15分钟买盘突然踊跃起来,一扫全天的萎靡之势,不排除其中就有大股东的增持。与此同时,陆家嘴今日公告称,截至8月26日,已通过上证所集中竞价交易系统出售招行股票约2625万股,成交总价为2.85亿元,减持后不再持有招行股份。

今日起至9月3日,招行将因配股缴款而停牌。公司将于9月5日刊登发行结果,并恢复正常交易。

银行资本充足率承压

在8月26日的配股路演上,招行行长田惠宇表示,五年内资本无忧。 但《每日经济新闻》记者注意到,上一次2010年完成220亿元配股后,招行也曾承诺“未来三年不融资”;但却在2011年7月就提出了350亿元A+H股配股方案,令市场感到失望。

不过对于招行来说,配股实施已经迫在眉睫。按照新资本协议监管框架,银监会对非系统重要性银行的资本充足率和核心资本充足率的监管要求分别为10.5%、8.5%;截至今年一季度末,招行资本充足率为11.41%,核心资本充足率为8.6%。而二季度末,其核心充足率则下降至8%,低于监管标准。

事实上,为了满足监管标准,银行业需要不断圈钱来维持经营和业绩增长。目前除招行外,光大银行[微博](3.790, 0.03, 0.80%)正在推进H股上市事宜,而平安银行(11.790, 0.06, 0.51%)向平安集团定向增发一事还在等待监管部门批文。

进入【招商银行吧】讨论

快速增长3CM秘密

快速增长3CM秘密

新浪警示:任何收费预测彩票会员等广告皆为诈骗,请勿上当!点击进入详情