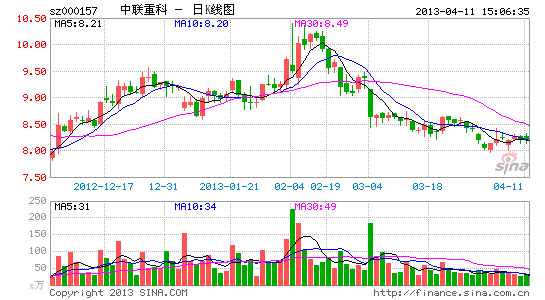

中联重科否认利益输送 称PE退出CIFA年利仅8%

夏晓柏;彭立国

“这个事情目前湖南发改委正在审核,估计很快就可以上报国家发改委批复。”4月11日,接近中联重科(000157.SZ)的资本人士向记者透露,中联重科收购香港CIFA公司其它股东股权之事,预计今年6月左右可以尘埃落定。

去年12月28日,中联重科公告,旗下子公司中联海外投资公司(下称中联海外)拟出资2.36亿美元,收购弘毅投资、高盛等股东持有的香港CIFA 40.68%的股权。

但市场对中联重科收购香港CIFA剩余股权亦不乏质疑之声,认为弘毅投资等“在CIFA业绩惨淡、估值奇高时高位套利”,中联重科有向相关股东输送利益之嫌。

“首先,弘毅投资等PE退出的年均回报率不过8%多一点,并不算高,其次,CIFA也并非经营惨淡,大家可以去看看CIFA去年1-6月的数据,已经全面超过金融危机之前。”中联重科董秘申柯如是回应质疑。

2008年10月,中联重科以旗下子公司中联海外为平台,联合弘毅投资、曼达林基金、高盛共同出资2.71亿欧元,收购CIFA100%股权,并据此成立香港CIFA,其中中联重科占比60%。

收购后各方约定,交易完成三年后,中联重科可从其共同投资方手中收购其余40%的权益。2009年,CIFA的5位管理层向香港CIFA增资310万欧元,香港CIFA股权变更为:中联海外59.32%、弘毅投资17.84%、高盛12.77%、曼达林8.94%、CIFA管理层1.13%。

2012年12月29日,中联海外拟收购弘毅投资等持有的香港CIFA 40.68%的股权。

不过市场对此提出质疑,中联重科在CIFA业绩惨淡之时向弘毅投资、高盛等昔日“盟友”收购股权,让后者净赚近3亿元(人民币)全身而退,有利益输送之嫌。

“弘毅投资等PE入股CIFA,到目前已经过去近5年了,比对一下,摊薄到每年的收益率也不过8.7%,这个收益率,谈得上利益输送吗?”申柯如是反问。

他透露,目前国际上PE的投资年回报平均水平大约20%,“况且当时收购CIFA也有风险,弘毅投资、高盛这次退出的收益其实并不算高。”

财报显示,2011年、2012年1-6月,香港CIFA营收和净利分别为2.98亿美元、2.5亿美元和1628万美元、4545万美元。

进入【中联重科吧】讨论