声明:此文属于专业人士对相关事件的个人观点和分析,并非正式的新闻报道,新浪不保证其真实性和客观性,投资者据此操作,风险自担。

来源:新融街

导读:新融街财经讯,昨日政治局再次召开会议,专门落实国家金融安全工作,保监会,银监会,证监会,各大交易所多做出明确部署,全国范围的金融整顿风暴第二波来临。4月份对于银行间委外的赎回风波已经让市场风声鹤唳,草木皆兵,而昨天晚上出来开始全面检查券商资管资金池业务,再次把二级市场推上了风口浪尖!从政治局密集召开国家金融安全会议透露出的信号看出,这轮金融风暴才刚开始!对于,证券二级市场的监管风暴也才刚启幕!从去年年底的数据来看,券商资管业务整体规模达到17万亿元!

继银行“委外”之后,券商资管成为下一个金融降杠杆的目标。财经大V曹山石发布的一条微博显示,深圳证监局对资产管理业务提出了整改要求。

大致内容是:禁止开展资金池业务,资管产品的期限和所投资产期限一一对应,不得存在滚动发行、期限错配、集合运作、分离定价的资金池业务。此外,公募产品不得进行份额分级,要求证券公司尽快规范大集合资金池产品、结构化资金池产品和私募资金池产品等。

券商资管业务中资金池产品全面叫停,存量被限期整改,这是深圳辖区证券公司日前接到的通知。

通知还要求,辖区内各家证券公司必须制定具体的整顿方案,按大集合、结构化和私募三大类涉事产品特点进行整改,要求以自查方式,在下周三(5月10日)前形成自查报告报送证监局。

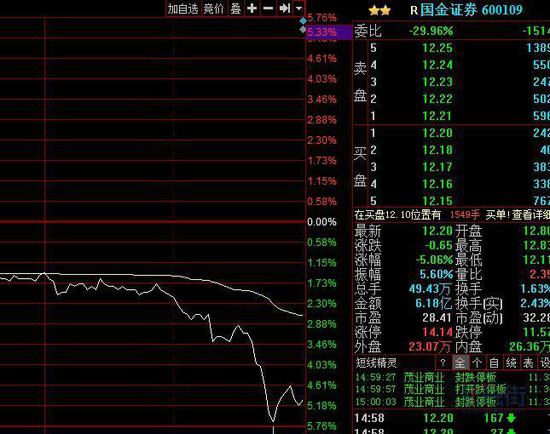

从昨天收盘之前,国金证券的股价似乎已经让时常嗅到了风险!

【券商资管】

券商资管业务指的就是券商开展帮人管钱的业务,这个业务在券商中属于单独的一个部门来运作。具体的业务就太多了,创建一个资管产品投资股票、投资债券、组合投资、投资衍生品等等。只要是券商用客户的钱来做投资都属于券商资管的范畴。券商做这个事情其实就和银行一样,他们有高端客户的资源,自己做总比只能帮别人介绍、和别人组建子公司的方式强。

【存量资金池产品限期整改】

据券商中国记者了解,深圳证监局对辖区证券公司资管资金池存量产品得整顿也做出了部署,要求各家公司以自查的形式,在5月10日前提交自查整改报告,此后每季度应向证监局报送整改进度报表。

具体的整改方案制订上,监管部门按三类资金池产品做了不同的部署。

当下证券公司资管涉及的资金池产品主要有三大类:

第一类是大集合资金池产品,第二类是结构化资金池产品,第三类是私募资金池产品。大集合资金池产品属于标准化的资管产品,后两种则属于非标准化的产品。而在股灾后,随着对利用资管渠道进行变相配资的非标产品的打击,后两者明显减少。

“现在主要的资金池业务应该就是大集合,但券商大集合资金池产品主要投资标的其实就是债券。”某上市券商前资管部总经理分析说,但随着近来委外业务的萎缩,各家券商其实在大集合资金池这块也在收缩。

“现在还只有深圳证监局对券商资管资金池产品叫停,并要求限期规范和整顿,其他证监局还没行动,但也不排除下一步各地局都会做出这样的要求。”西部某证券公司资管业务负责人表示。

对大集合资金池产品,要求有四点:

一是严格控制产品规模,原则上产品规模应逐月下降;

二是严格控制产品投资范围,产品新增投资标的应为高流动性资产,不得投资于私募债、资产证券化产品、高收益信用债券、低评级债券以及期限长的股票质押产品等流动性较差的品种;

三是严格控制资金端和资产端的久期错配程度,组合久期和杠杆倍数不得上升;

四是采用影子定价的风控手段对负偏离度进行严格监控,产品风险准备金不得低于因负偏离度可能造成的潜在损失。

对结构化资金池产品,要求有两点:

二是不得继续提高产品杠杆倍数。

最后一类为私募资金池产品,要求严格按《证券期货经营机构私募资产管理业务运作管理暂行规定》的规定进行整改。

此外,深圳证监局要求大集合产品修改合同须事先跟证监局沟通,且合同修改只能往符合监管要求的方向改。

一位券商资管负责人介绍,根据深圳证监局的通知精神,大集合产品作为历史遗留问题,未来的处理方法只有两种:一是自然到期结束,二是转为公募产品,但前提是取得公募基金牌照。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

【各大券商资管规模 影响有多大】

根据中国证券业协会公布的经营数据,截至2016年末,证券行业受托管理资本金总额达到17.38万亿元,较年初增长46.21%。记者据WIND数据统计,目前,有数据可对比的13家券商资管子公司合计盈利46.6亿元,同比增长24.86%。

国盛证券资管子公司成立于2015年,去年实现净利润2988.7万元,同比增长2220.4%;实现营业收入5163万元,同比增长838.4%。在报告期内,国盛证券资管的集合理财管理规模为35亿元,尚未开展专项资管业务。虽然增幅最大,但目前来看,国盛证券资管的净利润在券商资管子公司中还是最少的。

国泰君安资管子公司去年净利润增幅也超过100%。截至2016年末,国泰君安资管的资产管理规模为8464.26亿元,较上年末增长39.08%。其中,主动管理资产规模3058.61亿元,同比增长40.88%。

海通证券资管管理规模破万亿元

去年有4家券商资管子公司净利润出现同比下滑,分别是光大证券资管、东证资管、海通证券资管以及兴证资管。

兴业证券年报数据显示,去年全年实现受托资产管理业务收入5.59亿元,同比减少28.62%,兴证资管净利润随之下滑。去年,兴证资管的主动管理规模增长较快,主动管理规模达到595.24亿,规模较2015年增长263亿,增速79%。

海通证券资管的净利润在去年也出现下滑。不过,去年海通资管、海富通基金和富国基金的资产管理总规模达到1.5万亿元,管理规模破万亿元。安信证券分析师认为,受市场报酬率降低的影响,2016年公司受托资产管理业务净收入降至5.9亿元。随着公司加强高费率的主动管理业务,业绩有望回升。

进入【新浪财经股吧】讨论

责任编辑:梁焱博