万博滕泰:流动性牛市正在孕育中

□万博经济研究院 滕泰

过去十年间,中国凭借低廉的要素成本等优势逐步成为全球最主要的商品输出国和资本流入国,贸易顺差和外汇储备连年递增。面对汹涌而入的国际资本,货币当局只能全额收购流入的外汇以维持人民币汇率的基本稳定,这就造成我国的基础货币供应量被动地取决于贸易顺差、海外直接投资和“热钱”等其他形式的跨境资本流入。在实体经济产能过剩的背景下,超额货币流动性并未造成制造业产品价格的上涨,而是更多地向资产市场溢出,房地产、PE、银行理财、股票市场以及其他资产市场先后成为一个个吸纳社会过剩流动性的“池子”。

根据我们的估算,近10年来我国房地产行业累计吸纳资金高达11.5万亿元,股市扩容也吸纳了4.1万亿元的货币流动性。银行理财产品余额从2010年的1.7万亿元激增至2012年的7.6万亿,PE市场存量资金也超过1.5万亿元。连同债券、期货、艺术品等众多大类资产市场有效吸收了实体经济之外的过剩货币流动性。

多年来过剩资金的涌入已经造成上述资产市场不同程度的泡沫化,昔日的蓄水池正在成为高悬在山顶的一个个“堰塞湖”,汹涌依旧的货币流动性大潮即将从上述旧池子中冲决而出。

“地产池”水满成患

受收入提高、人口城市化、居民资产配置、房地产金融和土地供给等五大要素影响,过去十年中国房地产市场呈现出长期牛市,房价累计上涨幅度约150%,核心城市上涨幅度更高达300%以上,房地产行业吸收货币量超过10万亿元。

随着国家房地产调控政策的日渐深入和力度的不断增强,“五因素”模型支撑房价长期上涨的逻辑基础已经被严重削弱,宏观调控作为影响房价走势的“第六因素”将成为十年牛市的“终结者”。

由于银行对房地产开发企业的信贷供应不断收紧,开发商贷款在银行贷款余额中所占比例已不足20%,而高利率的表外工具已然成为开发商的主要融资渠道。我们预计近期出台的银监会八号文将导致银行表外业务的收缩,而目前总额约2.5万亿元的非标资产中有1万亿元左右投向房地产领域,八号文的出台无异于扼住了房企的“咽喉”。

截至2012年底,全国房地产销售面积增速连续10个月低于房地产开发投资增速,而2013年4月仅北京市的空置房就达到380万套,房企去库存的压力也将直接压制房价上涨和投资资金的流入。

随着地产调控政策的不断加码,房地产的投资功能已经成为明日黄花。预计未来几年房产在家庭资产配置当中的比重将逐渐下降,一旦房价出现松动,大量资金从房地产市场流出已成定局。

万亿PE资金寻它途

2006年以来,伴随着A股市场规模的扩大和行情的火爆,中国的PE行业迎来了一段蓬勃发展时期。然而经过几年的野蛮生长之后,随着投资回报率的不断降低和退出难度的增加,PE行业在2012年开始遭遇发展困局,全行业投融资规模减少,已投资金解套成为难题。

投资成本上升和IPO降温从供需两方面严重挤压PE机构的利润空间,PE投资回报率下滑的趋势还将延续。前两年收益率的下滑主要是由于二级市场市盈率下跌导致退出收益下滑所致,按照项目投入后两年实现上市的周期估算,大部分项目的投资时间在2010年或以前,当时的入股成本还未被明显抬高。而未来两年内,2010年以后的“高价项目”将逐步上市并流通,高成本的压力将逐步显现。按照平均入股成本12.5倍市盈率、未来两年平均首发市盈率30倍、投资期限4年测算,PE机构整体年化税后回报率将降至22.9%,而部分PE机构将不可避免地面临亏损。

作为我国PE机构主要的退出渠道,A股市场IPO已暂停近半年之久,且从目前形势看在今年6月前恢复的可能性不大。目前排队等待上市的公司达数百家之多,以IPO数量最多的2010年上市153家公司的速度测算,目前的待上市企业需要5-6年时间才能全部得到消化,更不必说其他上千家坐拥PE资金筹备上市的企业。我们预计IPO的窗口迟早将会打开,但PE整体回报率走低的趋势不会改变。

固收产品牛市结束

在正规银行体系的利率、信贷管制等复杂因素的影响下,近年来我国影子银行体系正在暗中飞速发展,据有关估算目前规模已达到约30万亿元。以“银行理财池”为代表的影子银行发展迅速,其风险已经引起监管部门的高度重视。近期出台的银监会八号文规定,“商业银行应当合理控制理财资金投资非标准化债权资产的总额,理财资金投资非标准化债权资产的余额在任何时点均以理财产品余额的35%与商业银行上一年度审计报告披露总资产的4%之间孰低者为上限。”这无疑是给过去几年非理性发展的银行理财市场注入了一剂“退烧药”。与此同时,监管层在资金需求端进一步加强了对地方融资平台和房地产行业融资的限制,预计银行理财池产品的收益率也将持续降低。

收益率的降低和监管的加紧将导致资金从银行理财池流出,2012年年末我国银行业存续理财产品账面余额为7.1万亿元,商业银行的总资产为133万亿元,根据理财资金投资非标准化债权资产的余额在任何时点不超过理财产品余额的35%的规定来计算,对应当前规模下非标资产余额上限为2.5万亿元。据统计,目前投资于债券、同业存款等标准化债权资产的理财资金约占总规模60%以上,由此推算非标债权产品余额基本已接近上限。2012年全年新增理财产品规模2.5万亿,按上述比例推算非标类新增规模约1万亿。假设在极端情形下八号文的限制使得非标产品的发行大幅减少或回表,则该政策将导致近1万亿资金从委托债权、信托贷款等非标准化债权市场中流出。

与理财产品面临着同样命运的还有过去两年风光一时的债券产品。近期监管层严厉打击业内普遍存在的债券“代持”等违规行为,债券投资机构通过“代持”加杠杆博取的较高收益将难以再现,以中国债券市场接近30万亿的存量规模,相关整治行动将迫使数以万亿计的资金寻求新的投资机会。

“股市池”有望受青睐

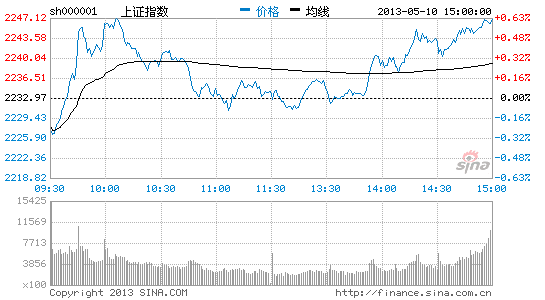

与近几年房地产、PE、高收益债权、债券市场的火爆形成鲜明对比,同样作为重要的货币流动性“池子”的A股市场并未受到过剩货币流动性的青睐。放眼全球,自从世界经济进入复苏周期以来,美国、欧洲、日本等成熟经济体股票市场指数在经济复苏预期和宽松流动性环境的推动下缓步回升,而经济增长更强劲的中国股票市场走势却远远落后,与人们的期望大相径庭。即使与经济背景基本一致的港股市场相比,A股仍然显著跑输。在经历长时间的低迷之后,当前上证指数市盈率(TTM)仅为11.3倍,估值水平徘徊在历史最低位附近,罕见地低于众多海外成熟市场的水平。环顾全球和中国所有资产市场,A股市场正在成为最后的一块“估值洼地”。

为了实现保值增值的基本目标,国内数十万亿的资金存量必将寻求新的兼具安全性与收益空间的资产品种。在此背景下,资金从地产、PE、理财产品等大类资产类别中逐步流出并最终涌入股票市场的大趋势是确定的,A股市场作为最后的一块估值洼地,无疑将成为天量过剩资金“泄洪”首选。目前A股市场流通市值约19万亿元,而其中相当大部分的产业资本不会减持,因此当前百万亿货币总量即便出现微小的流向调整,也足以推升A股市场迎来一轮波澜壮阔的牛市行情。

当前A股市场低迷的表现似乎在很大程度上与投资者对中国经济的悲观预期有关。始自去年三季度的经济复苏在力度和持续时间上均低于市场此前预期,一季度GDP增速在去年下半年小幅反弹之后重回下行通道,这反映出在去产能的大背景下,库存周期对经济的短期拉动作用大不如前。我们认为中国经济的确存在着向下的压力,但这并不是左右市场走势的主要矛盾,中国股市行情向来与经济基本面并不同步,而对货币流动性的变化更为敏感。

与疲弱的实体经济相比,目前A股市场面临的流动性环境较为乐观。尽管央行仍在措辞上坚持中性的货币政策,但今年以来外汇占款、M1、社会融资总额等指标持续向好,处于低位的通胀水平也为货币政策的实质宽松提供了空间。当前“弱经济、宽货币”的格局仍将延续,短期内难以被实体经济所吸收的流动性必然流入股市,而结合了居民资产配置调整的长期趋势,流动性环境的持续向好无疑将是引领A股市场上涨的根本原因。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。进入【新浪财经股吧】讨论