2017年6月5日,在横盘了三个交易日之后,中国恒大(03333)再次成为市场的焦点。

今日开盘后不久,中国恒大就出现明显反弹。截至收盘,该股收报于15.9港元(单位下同),涨11.34%,成交额25.69亿港元。

就在恒大一路飙升,瑞信发布了一份让市场大跌眼镜的研报。这家全球顶级的投行在其研报中,将中国恒大的目标价由5.2元升至8.6元,评级“跑输大市”。

智通财经注意到,瑞信这份研报大约是在5日上午10时左右发出,但恒大的股价完全不为所动,继续保持升势。

有投资者在雪球上表示:“分析师把做梦的内容都往研报里写,看得吃瓜群众都醉了。”

瑞信唱空内房股屡遭打脸

从5.2元升至8.6元,上涨65%,看似瑞信大幅上调了目标价,但现阶段恒大的股价已突破15元。瑞信给出的这一目标价不禁让投资者调侃:“今天恒大长线空头之一瑞信大幅调升中国恒大目标价,看似是投降,但显然只是诈降。”

对于给出与市场表现完全相悖的股价和评级,瑞信在研报中是这样解释的,中国恒大有机会回A股上市的消息确实对股价有正面影响,但回归A股时间表尚未确定,目前其股价已等同于每股资产净值,或2017年市盈率21.5倍,看来过高。

另外,瑞信还表示,一旦中国恒大赎回所有永续债券以及资本工具并完成A股重组,将可大幅改善资产负债表,同时盈利也会有所改善,但上述事项皆未完成,市场已过度兴奋。

事实上,中国恒大不是瑞信第一支逆势唱空的内房股。

5月26日,内房板块出现新一轮上涨时,瑞信曾发表研报称,近期造成内房股反弹的部分原因是热钱在内房股派息除净前炒作,这只是短期催化剂,可能不会长久。

瑞信在这份研报提到,融创(01918)就是最典型的例子,48.5%流通量为南下资金。由于融创基本面疲弱,该行认为,其股价年初至今升86%为不合理,若南下资金离开,股份或存在巨大下行风险。

“啪啪”打脸的是,在这份报告发出之后的第二个交易日——5月29日,港股通关闭的日子,内房板块势如破竹,涨了6.645%;融创中国涨了10.445%。另外,在5月29日至6月5日的5个交易日里,融创中国共涨了19.17%。

(2016年11月至2017年6月5日融创中国日K图)

雪球上甚至有投资者隔空喊话:“此轮过后,长期做空恒大、碧桂园、融创的投行地产分析师若还不悔改,赶紧提前收拾一下个人物品,主动称病离职吧,别等公司辞退你们了。”

外资行研报成反向指标?

据智通财经了解,被打脸的外资行并非只有瑞信。尤其是今年以来,港股市场表现更是常与外资研报相左。

今年2月初,内房股在超预期的业绩强劲影响下全面爆发。2月7日,大摩发表研报称,内行股中最看淡富力地产(02777),虽然该公司2016年表现相对强劲,但负债高,且其业务包括非地产项目,如首次进入韩国住宅和赌场业务,及柬埔寨酒店业务,造成更多不确定性。该投行在研报中将富力地产的目标价由11.4元降至7.9元,评级由持有下调至“减持”。

但市场不买大摩的账,2月8日,该研报发布的次日,富力地产即大涨10.838%至10.227港元。2月8日至6月5日,富力地产累计涨幅36.8%。

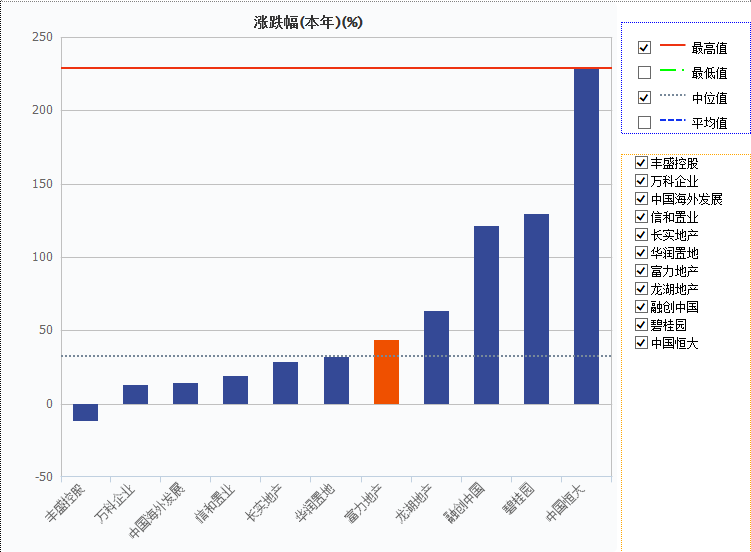

据WIND资讯的数据,今年以来,富力地产的涨幅在地产板块排名第5,仅次于中国恒大、碧桂园、融创中国和龙湖地产。

(2017年以来地产行业股价涨幅排名)

不仅是内房股研报,在金融等板块,外资大行给出的目标价和评级也常成为反向指标。同样是在2月7日,高盛将港交所(00388)目标价由190元降至185元。但次日,港交所股价反而一路向上,涨4.766%至193.46元。

要知道在过去,港股市场的定价权基本掌握在外资投行手里,不少内地企业都希望获得外资投行“翻牌”。不过也曾发生过企业被外资行坑的乌龙研报事件。2011年时,高盛因为研究人员误将兴达国际(01899)不同业务的合并收入算错,给搞了目标价。于是,该行在一周之内更改研报,又将目标价下调近两成,导致兴达国际股价暴跌。

撇开分析人员不靠谱造成的乌龙事件不谈,从今年以来,从大行研报屡被市场表现打脸的事件中或可看出,外资大行掌握港股市场定价权的时代正在过去。对于在港股市场上市的内地企业,外资大行的研究员们或许应该来到内地,多做实地研究和田野调查,如此才不会发出这么多啼笑皆非的研报。

进入【新浪财经股吧】讨论

责任编辑:白仲平