中国置业短暂停牌或涉中车收购事宜

[中国中车集团副董事长郑昌泓于中车上市仪式后表示,集团目前并无资产注入计划,关于南车(香港)收购中国置业投资,集团正进行尽职调查]

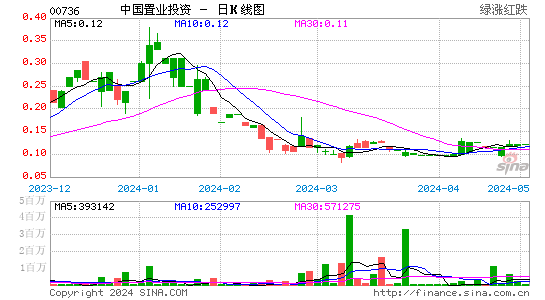

6月9日,中国置业投资(00736.HK)公告短暂停牌,原因待公布。但联系到之前中国中车收购的相关事宜,此次停牌或涉及后续内容披露。6月8日,中国中车集团副董事长郑昌泓于中车上市仪式后表示,集团目前并无资产注入计划,关于南车(香港)收购中国置业投资,集团正进行尽职调查。

虽然港交所规定,在上市公司控制权发生变化的24个月内,进行非常重大收购(上市公司向取得控制权的一方收购的资产值达到壳公司资产的100%),则会被视为反收购行动,并将被视为上市处理,必须按照IPO程序审批。但中国中车并未否认会借助中国置业投资的融资租赁业务开拓市场,借道直接开展新的业务,持续改善其基本面、提升业绩。而郑昌泓的表态无疑从侧面证实了收购中国置业事宜。

事情起于中车复牌之前,6月4日,中国置业投资发布公告,中国中车全资附属公司CSR(HongKong)将以每股0.1港元的价格认购65亿股中国置业投资股份,相当于已发行股本约1.62倍,及扩大后股本约61.8%,取得绝对性控制权,此举亦推动中国置业股价大幅上涨。

对此,市场对中国置业的资产情况以及与中车业务关联性进行了深入解读,虽有些质疑声音,但该公司2014年三季报(截至2014年9月30日)显示,流动资产已达1.98亿元,现金与银行结存8848万元,银行借款缩减为500万元,而亏损亦收窄至1465万,公司整体经营状况趋向良好,而且中国置业于公告中承诺中车接手之日,公司之现金加资产值将不低于7.8亿港元。

从市场经验来说,在香港股票市场,一直不乏买壳卖壳的故事,而中国置业从资本面上来看,正是一个“漂亮”的壳标的。以每股0.1港元的认购价格,如果收购真的完成,中车所投资的6.5亿港元以及中国置业的现有7.8亿港元滞留现金加资产都全部留给中车使用,中车在不花“一分钱”的情况下就把中国置业连壳带资产地吃下;此外,以6月5日中国置业的市值计算,中车此次收购账面已经赚超200亿港元。

此外,在业务关联性方面,中国置业一直持有放债公司执照,公司其中一项主营业务为放债,如果中车可以通过中国置业经营融资租赁业务,为那些不能支付全额购买中车产品的买家提供融资平台,此举可大大增加中车的销售额和提升中国置业的盈利收入。

对于未来的发展,郑昌泓表示,现时中国订单比例相对较大,以国铁及城市轨道为主,相信海外业务比例将会上升,但不会为海外业务增长定下目标,因为市场仍然波动,他期望海外业务每年都有增长。他又指出,中国走出去及亚洲基础设施投资银行等带来机遇,中车会积极推动海外并购项目,并会与西门子、庞巴迪等竞争对手合作,集团亦会关注俄罗斯、印尼及美国等地的发展机会。

结合中车未来的发展方向,有资深金融人士认为,中车入股中国置业的另一个核心因素,或在中国置业的百慕大注册身份上。中国投资人大多通过海外上市了解到开曼、百慕大等注册地,一方面这些地区没有和任何国家签订双重税务协定,可以有效避免当地的高税率税务问题,避免双重税收。另一方面在百慕大注册的公司可以在卢森堡、都柏林、温哥华和美国申请挂牌上市,百慕大更是被视作在美国上市的最佳“跳板”。

由此可见,中国置业对于中车的更大价值,也许就是在中车全球化起航的路上,以其较为优质的公司身份,能够为中车带来在国际融资平台发展的能力,亦不排除未来的海外并购以及子公司在海外上市的可能。而此次收购的成效究竟如何,无需过多猜测,相信中国置业停牌后会有明确的信息公示。

进入【新浪财经股吧】讨论