传中信泰富拟配售新股 引入中投及淡马锡

新浪财经讯 3月28日消息,据香港东方日报报道,中信集团透过向中信泰富(00267)注资,实现整体来港上市。外电报道,中信泰富计划发行约40亿美元(约312亿港元)股份,并引入中投及淡马锡等主权基金。惟券商普遍忧虑借壳计划会令中信泰富债务增,遭“围殴”下,中信泰富股价涨约三成后,最终仅涨约12.95%,散户若开市后高价追入,随时“接火棒”。

彭博社引述消息指,完成注入母公司中信集团资产后,中信泰富拟发行约40亿美元股份,藉此恢复公众流通量。

传引入中投淡马锡

报道亦披露,中信泰富或与中投及淡马锡等主权基金接洽,商讨购入公司发行的股份事宜。

对于中信集团借壳整体来港上市,港交所(00388)行政总裁李小加称,非常高兴及希望能取得成功,又指中信集团具有独特性,在港业务已经营长时间,同时认为内地大型企业正加速国际化,冀香港能协助及扮演重要角色。财经事务及库务局局长陈家强不评论个别公司决定,但认为香港作为国际金融中心,会积极争取境外公司来港上市或设立总部。

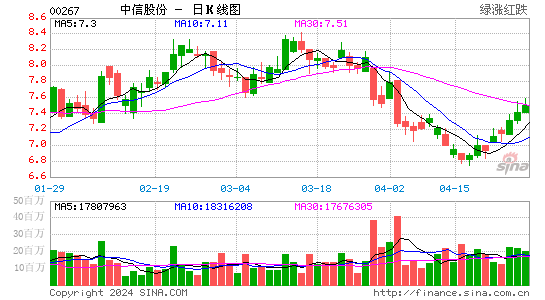

不过,市场对借壳计划不受落,中信泰富昨复牌,股价最高见16.54元,较停牌前涨约30.64%,可惜涨势未能持续,全日涨幅缩窄至12.95%,收报14.3元,成交额26.52亿元。

瑞银叫沽 目标价6.1元

瑞银指,有关计划将为中、港两地最大型注入资产交易,因现时只是签署框架协议,收购代价有待独立财务顾问评估及商务部批准,然而基于交易完成后对公司资产净值会出现较大折让,给予“沽售”投资评级,目标价6.1元。

该行又指,因集团需维持最低股份流通量规定,故中信泰富最多可发行新股数目为67亿股,按每股13.48元计算,新股价值等同120亿美元,假设中信集团估值为市帐率0.5至1倍,现金代价需透过额外借贷获取。若为中信泰富现有股东作出中性计算,有关交易作价应约为账面值0.5至0.6倍。

高盛认为,中信泰富与中信股份交易符合中央推动国企改革方向,若完成交易,中信泰富将为内地最大型综合性上市企业。该行料交易作价中绝大部分会透过发行新股支付,故暂维持中信泰富目标价12元,投资评级为“中性”。

中信银行不良贷款飙62%

中信银行(00998)昨公布业绩,去年盈利按年增长26.94%至391.75亿元(人民币‧下同),末期息每股0.252元。不过,第四季盈利按季跌逾两成,资产质素有进一步恶化迹象,不良贷款率增至1.03%,不良贷款余额大增62.92%至199.66亿元,核心一级资本充足率按季跌0.51个百分点至8.78%。信行同时公布,向中信集团全资子公司中信和业投资,购入位于北京的待售物业,总建筑面积16.52万方米,作价104.07亿元。

进入【新浪财经股吧】讨论