有研报分析,保险机构对企业债的持有从2016年以来一直处于下行状态,主要还是出于对我国债券市场信用风险的考虑;2016年企业面临巨大的偿还压力,过剩产能行业盈利能力大幅下降,是债务违约的高发地带

■本报记者 刘敬元

一个处于下行,一个不断上行,起步晚的后者终于实现赶超。

下行的是险资对债券的持有比重,不断上行的则是险资的另类投资配比。

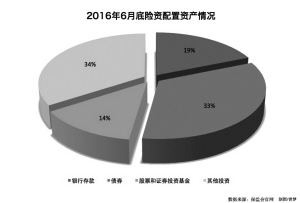

根据保监会最新数据,截至今年6月底,12.56万亿元的保险资金运用余额中,另类投资规模4.30万亿元,占比34.22%,已超越险资配置债券的规模(4.21万亿元)和比重(33.49%),成为险资配置的第一大类资产。此外,险资配置在银行存款的比例为18.79%,投向股票和证券投资基金比重为13.50%。

从2013年4月底的首份相关数据发布至今,三年多时间,险资运用规模从6.98万亿元增至12.56万亿元,增幅为80.0%,其中,对另类投资规模从不足万亿元增长4.47倍,而持有债券规模增幅仅为32.16%。

随着2012年下半年保险投资领域逐渐放开,另类资产因其更适合风格稳健、规模大、期限长的险资特点,逐渐在保险资管中占据重要位置,而保险机构持有债券近年则因面临收益率趋降及部分违约等情况处于下行状态。

债券退为第二大类资产

保监会发布的首个险资配置大类资产数据是2013年4月底的,并在此后每月更新数据。

2013年4月底时,6.98万亿元规模的险资对各类资产的配置情况为:债券占据近一半的配比,占比45.63%,其次为银行存款,占比31.64%,二者合计占比77%;股票和基金占比11.48%,其他投资占比11.25%,占据份额最小。

从2013年4月底到2016年6月底,三年多的时间,险资运用规模从6.98万亿元增至12.56万亿元,规模增长5.58万亿元,增幅为80.0%。配置的资产中,另类投资规模从不足万亿元的7852亿元增长3.51万亿元,达到4.30万亿元,增长4.47倍;债券的规模由3.18万亿元增至4.21万亿元,增长1.02万亿元,增幅仅为32.16%。

到2016年6月底,12.56万亿元的险资运用到大类资产中的情况变更为,另类投资占比达34.33%,占比提升23个百分点,成为险资配置的第一大类资产;债券占比则下降12个百分点,占比33.49%,退为第二大类资产;银行存款23605.23亿元,占比18.79%;股票和证券投资基金16959.45亿元,占比13.50%。

债券违约风险被提及

华宝证券分析师李真在7月22日发布的研报指出,目前,保险机构持有债券中主要集中在国债、国开债、企业债、中期票据、商业银行次级债。

从最新6月份的占比情况来看,保险机构持有国开债的占比最高(32.59%),其次是商业银行次级债(26.63%),然后是国债(18.54%)、企业债(13.27%)、中期票据(6.47%)和其他(2.14%)。

李真分析,保险机构对企业债的持有从2016年以来一直处于下行状态,主要还是出于对我国债券市场信用风险的考虑。

7月中旬又发生一起债券违约案例。15东特钢PPN002兑付日原为2016年7月17日,因节假日顺延至2016年7月18日,但截止到期兑付日,东北特殊钢集团有限责任公司仍未能筹足资金,不能按期足额兑付,构成实质性违约。平安证券分析师魏伟在7月25日研报中引用Wind数据称,自3月28日15东特钢CP001违约以来,东北特殊钢集团有限责任公司共有7只债券违约,共涉及资金47.7亿元。

联讯证券分析师汪婉婷发布研报称,东北特钢的连续违约并非偶然个例,今年以来中国信用债违约呈加速之势。今年上半年债券违约案例近30起,超过了2014年和2015年违约数量总和,尤其是2月份、3月份出现了违约的小高峰。从违约规模看,今年上半年为220亿元,几乎是2014年和2015年总违约规模的两倍。研报分析,由于2016年是企业非金融信用债的到期高峰,企业面临巨大的偿还压力,再加上经济增速持续下行,过剩产能行业盈利能力大幅下降,是债务违约的高发地带。

事实上,债券违约近日已被保险监管机构提及,提示全行业要密切关注,做好应对。中国保监会主席项俊波在7月21日举办的“十三五”保险业发展与监管专题培训班上指出,保险业要守住不发生区域性系统性风险的底线,其中,关于资金运用风险,不确定因素除了资本市场波动、境外投资外,项俊波还提到企业债券违约。

此外,一位保险资管人士则对《证券日报》记者称,险资配置债券的比重下降,也因为债券收益率低,在负债端资金成本压力下,其所在公司已经将更多精力放在对非标资产的投研上。

同时,上述华宝证券研报称,从4月份开始保险机构对利率债开始增持。无论是目前的基本面、物价、资金面还是政策面,都利好后市债券市场的走势,因此,保险机构现在配置利率债可避免后续再配置时可能造成的机会成本。

进入【新浪财经股吧】讨论

责任编辑:张彦如

金融业创新层出不穷,行业发展面临挑战与机遇。银行频道官方公众号“金融e观察”(微信号:sinaeguancha),将为您提供客观及时的新闻精粹,分享独家、深度、专业的评论点睛。