[千亿之后]阳光城:低利润率待解 渴望借品质突围

相关阅读:

编者按:2018年,商品房销售额高达15万亿的背后是一众规模庞大的全国型房企,据克而瑞全口径数据,销售规模突破1000亿元的房企达到30家,首位的碧桂园销售规模高达7286.9亿元。在我国的城镇化发展到今天,人均居住面积达到一个较高的水平,房地产及相关产业链占GDP近四分之一,居民杠杆率已经有了明显上升,老龄化将加快到来,刺激房地产已经不再作为短长期刺激手段……存量的时代房企众生相值得投资者关注。在行业即将进入成熟期的当下,新浪财经大眼楼管特别策划“千亿之后”系列文章,旨在剖析头部房企的过去、现在和将来,梳理头部房企千亿之后的战略走向。

在中国房地产30多年的发展历程中,闽系房企一直都是不可或缺的一个部分,他们大多负债率高企,在从福建走向全国的过程中,通过激进地加杠杆实现了规模的快速扩张。目前的千亿级房企中不少都系身出闽系,包括世茂房地产、泰禾集团、旭辉、融信、正荣、阳光城,前三家在2017年率先步入千亿阵营,后三者则是在2018年达成千亿规模。

阳光城2018年9月销售额便已超千亿,2018年的销售增速约78%,而销售TOP30房企平均增速水平为45%。“千亿规模”也是朱荣斌和吴建斌2017年加盟之后,带领阳光城站上的首个台阶。

但同时,阳光城也经历着“发展痛”,公司净负债率高企,净利润率与规模不匹配、低于业内平均水平,在土地成本占比走高的大环境下,未来如何在头部房企中突围、实现更大的规模,这些都是留给朱荣斌、吴建斌和林腾蛟待解的问题。

规模高速扩张 净利润率低于行业平均

阳光城,上世纪90年代中期,由林腾蛟在福建创立,并于2002年借壳“石狮新发”登陆A股市场。

2002年,阳光城的全部营业收入均来自于福州。2003年,阳光城业务开始逐渐辐射其他地区,当年福州地区的营业收入占比为96.70%,其他地区占比为3.30%。到了2011年时,公司75%的营业收入来自于华东地区,西北地区占比不到1%,其余为国外地区收入。而2011年,旭辉已实现了在长三角、环渤海及中西部地区的布局,世茂房地产当年开发的物业也已遍布北京、上海、苏州、烟台、哈尔滨等全国20余个城市。可以说,在从福建走向全国的进程中,阳光城的速度并不算快。

2012年,阳光城的总部由福建迁往上海,也是在这一年,公司开始了高速扩张之路。2011年,阳光城的合同销售额仅为23亿,2012年即达到100亿元的规模,而2013-2018年,阳光城一路狂奔,合同销售额分别为220亿元、230亿元、300亿元、487亿元、915亿元和1628亿元。

2018年对阳光城来说可以算得上惊喜的一年,销售额度首次突破千亿关口,超额完成2018年初公司定下的1400亿销售目标。在今年上半年的业绩发布会上,朱荣斌表示,加上认购未签,上半年销售额实际上已超千亿。

2012-2018年,阳光城的销售额增速分别达到334.78%、120.00%、4.55%、30.43%、62.33%、87.89%和77.92%。

由于物业项目一般有两年左右的建设周期,因此,2012年的销售额大约会体现在2014年的业绩中。2014-2018年,公司归属于上市公司股东的净利润增速分别为103.12%、7.14%、-13.27%、67.63%和46.36%。可见,净利润增速与规模增速并不匹配,更多的时间里,净利润增速要低于销售增速。

wind数据显示,阳光城的净利率一直处于行业中下水平,2018年,营业收入top50房企的销售净利率加权平均数为13.17%,而阳光城仅为6.92%,这或许是公司净利润增速常不及销售的原因之一。

今年上半年,阳光城的利润率仍然只有不到7%的水平,朱荣斌表示公司管理层对净利润率也不满意,并称“利润率一直是阳光城的一个短板,现在还是比较低的水平。未来利润率会是整个房地产行业的问题,在限价政策下,要实现高利润率是很困难的。”

wind数据显示,自2010年以来,虽然中间有波动但公司的毛利率整体呈下滑趋势。以2018年营收top50上市房企为样本,对比可见,公司的毛利率水平持续低于该样本组的加权平均数。销售毛利率水平较低或是造成公司的净利润率不高的主要原因。

净负债率曾达259% 少数股东权益大幅变动

与大多数快速扩张的房企一样,规模与负债,就像鱼与熊掌一样不可兼得。

阳光城持续的“攻城略地”下,存货规模快速增长到千亿以上。但wind数据显示,2011年以来,阳光城的存货周转率却在持续下滑。

土储扩容需要有强大的资金做支撑,而周转的下滑无疑会带来现金流方面的压力,2011-2016年,有5年时间阳光城经营活动产生的现金流量净额都为负值,6年经营现金流净额累计为-190亿元。

由此催生了阳光城对融资的依赖。阳光城一直都在积极拓展新的融资渠道,包括REITs、资产证券化、中期票据等多种方式。阳光城的财务费用支出也呈翻倍增长。

2012年,阳光城总部迁往上海之后,规模快速扩大的同时“债台”开始高筑。wind数据显示,2011年,公司的负债总额为88.47亿元,2016年负债即达到1015.06亿元,6年翻了11倍多。

并且,阳光城的净负债率从2011年之后便持续超过100%,在2016年达到近几年的峰值,高达259.36%。而2016年,营业收入top50房企的加权平均的净负债率约131.29%,阳光城净负债率系平均水平的2倍。

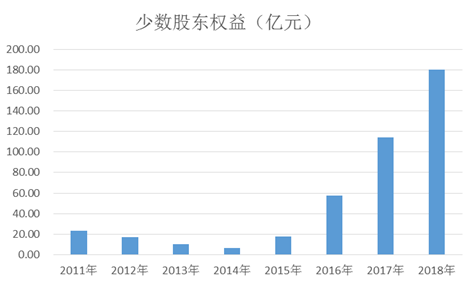

不仅如此,阳光城可能还存在着一些“看不到”的负债。近年来阳光城的少数股东权益大幅变动,2015年,阳光城的少数股东权益为17.28亿元,而2016年-2018年,则分别增长至57.21亿元、114.19亿元和180.51亿元,呈翻倍式增长。

一般来说,少数股东权益的增长存在两种可能,一是合作开发项目增加,另一种则存在“明股实债”的可能性,明股实债在表内有可能会以少数股东权益的形式表现。

2015-2016年报显示,阳光城当年销售的房地产项目中超8成项目的权益比例均在80%~100%再加上两年的建设周期的话,也就是说2017-2018年的权益结算比例均不算低。故存在因合作开发项目而导致少数股东权益增长的可能性,但影响估计不会太大。

而“明股实债”是实践操作中经常被使用的一种融资手段,这种投资形式可以在报表层面增厚股东权益,隐藏了负债,能够降低表内杠杆,优化报表,并能够降低了当期财务费用,优化了损益表。投资领域多数集中在基建和房地产领域,特别是房地产信托项目。

房地产信托,通过包装将债权包装成股权,入股某一地产项目的开发商(一般为房企的子公司)。明面上认购的是股权,实则还是债务,“明股实债”由此而来,房地产信托还是曲线投资到了房地产。信托公司的目的是赚钱,因此会与房企存在一些约定,签署一些“抽屉协议”,让房企在一定期限内回购股权,并承诺一定的收益。

在2016年时,房地产信托规模急剧攀升,业内人士指出,明股实债是背后非常重要的推手。

“明股实债”虽然包装的比较隐蔽但从合作方的少数股东权益主体身上仍有一定的痕迹可循,比如频繁变更主体、少数股东主体是信托或与信托等金融机构关联度高等。

而因“明股实债”的存在造成少数股东权益变动的可能性也很大。2016年8月,阳光城披露拟实施融资方案,由五矿信托受让其全资子公司持有的长沙中泛置业有限公司20%股权,期限不超过12个月,到期后由阳光城全资以3.47亿元回购上述股权。此次融资可能算得上是某种意义上的“明股实债。”

此外,阳光城的全资子公司福州阳光新界房地产开发有限公司等背后均出现了创投公司的身影,西藏旭瑞嘉创业投资管理有限公司成立不久便入股了阳光城的子公司。

值得注意的是,在阳光城的融资结构中,非银融资曾一直占据着较大的比重,2015,公司的非银融资占比分别达78.67%。2019年上半年,非银融资占比较去年末的52.57%下降至31%。

“双斌”入局解困境 引碧桂园模式:降杠杆提周转

2017年,林腾蛟从碧桂园先后请来了吴建斌和朱荣斌加盟阳光城,分别担任公司的执行副总裁和执行董事长。由此看来,“双斌”的到来几乎可以说的上“任重而道远 ”,在千亿房企冲刺阶段,提高周转、降低杠杆都等待着“双斌”去解决。

但事实证明,这两名职业经理人并没有让阳光城失望,公司越来越多的财务指标朝着更为积极的一侧发展。

从中海到碧桂园,再从碧桂园到阳光城,吴建斌一直都是财务方面的“专家”。碧桂园如今超7000亿元的规模,市场分析认为吴建斌为其打造的“双享机制”功不可没,实际上就是一种股权激励——跟投,随着碧桂园、万科等头部房企的推行,这种模式近几年在地产圈非常盛行。

2017年5月,吴建斌履新阳光城还不到1个月时间,他为阳光城量身打造的跟投机制便新鲜出炉,“合作共赢”计划议案获董事会会议全票通过,2017年1月1日起新增项目均可纳入跟投范围。

“双赢机制”通过跟投促使员工与公司形成利益共同体,共同投资、共同开发,实现员工和公司的利益共享、风险共担。与碧桂园的“双享机制”相比较,“双赢机制”也做到了高力度激励,最高跟投比例达到了15%,万科为10%。

在具体实施上,公司通过成立跟投企业募集资金,将资金投入至“合作共赢”计划中。截至上半年末,公司“合作共赢”计划已在稳步推行中,该机制有效地管控资金,提高股东的投资回报率。

相较于碧桂园和万科,阳光城的本金偿还期限明确规定为3年,最多延长一年,即3+1,到期必须清算。这样在很大程度上提振了员工的“安全心理”预期,打消了其不能及时得到结算的顾虑,更加透明的结算期限也为阳光城吸引了很多人才,在职员工积极性也能得到有效的提升。

此外,吴建斌还对公司的拿地策略作出调整,过去并购拿地是主基调,之后公司逐步加大了招拍挂买地的比重,后者的周转速度要稍快一些。一方面从源头上入手,再加上激励政策以提高人员积极性等,多管齐下提高周转速度。

阳光城的降杠杆之路同步进行。在加快周转的同时,开始坚持“以收定支”的策略,做到用经营性现金流去覆盖土地款的支出,不再增加杠杆,从今年上半年的情况来看,拿地金额约是回款的50%。

双斌到来之后,阳光城跨过千亿的同时,财务指标优化明显。2017年,阳光城的净负债率较2016年下降7个百分点至252.26%,2018年进一步降至182.22%,2019年6月末为145.13%。

吴建斌还定下了清晰的目标,表示要在2019年将净负债率降到150%以下,到2020年则降到100%以内。

2017年开始,此前多年连续为负的经营现金流开始逐步转为净流入。终于在2019年上半年,公司的现金及现金等价物余额实现了对短期有息债务的覆盖,为1.15倍,此前在2016年-2018年,公司现金及现金等价物余额对短期有息负债的覆盖系数分别为0.88、0.68、0.6。

千亿之后继续聚焦一二线 未来主抓产品力

千亿之后,阳光城的一举一动都备受关注。2018年5月开始,阳光城便已几乎不在三四线城市拿地,截至2018年底,公司的土地储备为4418万平方米,一二线土储占比达77%。在今年的中期业绩发布会上,公司高层表示今年仍会聚焦一二线城市。

在当前三四线去库存任务完成,棚改货币化安置逐渐退出历史舞台的环境下,阳光城聚焦一二线的选择或许更加明智。

阳光城“规模上台阶,品质树标杆”的战略目标进入第二阶段,千亿之后,阳光城开始回归产品本身,也意味着,阳光城要开始由融资驱动向经营驱动转变。甚至相较于规模增长的空间,朱荣斌更期待品质上的增长空间,未来有意将其打造成为阳光城的核心竞争力。

近年,旭辉和泰禾的高档精品“铂悦”系列和“院子”系列做的风生水起,相比之下,阳光城的产品在业内确实不算突出。克而瑞发布的2018年中国房地产企业产品力TOP50榜单显示,虽然2018年阳光城的销售规模与旭辉所差无几,但旭辉产品力排到了第15名,阳光城则在25名。

正如朱荣斌所说,在限价政策之下,房企的暴利时代已经翻篇。朱荣斌曾多次公开表示希望打造出明星产品,通过提升品质来获得更多的溢价,进而提高利润率。由于公司的土储主要集中在一二线城市,通过提升品质来提高单价的策略也与区域布局比较契合。

在产品方面,阳光城把突破口放在了“环保”之上。2018年9月,阳光城全新研发的产品标准与实施体系——绿色智慧家推出,10月开始,阳光城要求所有上经营评审会的精装项目都必须上“绿色智慧家”综合解决方案。公司继2018年发布《绿色智慧家白皮书》后,还成立了绿色智慧家研究院,目前已布置若干科研课题,将与科研机构合作,把绿色智慧家打造成IP。朱荣斌表示之后会将其作为品牌核心竞争力来打造。

“绿色智慧家”简单来说就是装修解决方案,由业主自行装修房屋的话,很难达到绿色智慧家的标准,而要达到一定的环保标准的话,其花费的成本也比交给开发商来做要高得多,阳光城旨在通过智能科技的嵌入与升级,为未来家庭带来更健康与智慧的住宅产品,希望通过提供高标准精装修来逐渐提高与周边项目的价格差。

据朱荣斌介绍,阳光城的激励机制中也设计了关于品质的激励,将员工的收入和项目品质挂钩。

热文排行

联系我们

- 邮 箱: caojie6@staff.sina.com.cn

- 地 址:北京市海淀区西北旺东路新浪总部大厦

- 微 信:Shawnlee2024

400-052-0066 欢迎批评指正

Copyright © 1996-2019 SINA Corporation

All Rights Reserved 新浪公司 版权所有