银城控股营收增33倍利润降8成 销售费用大增利润承压

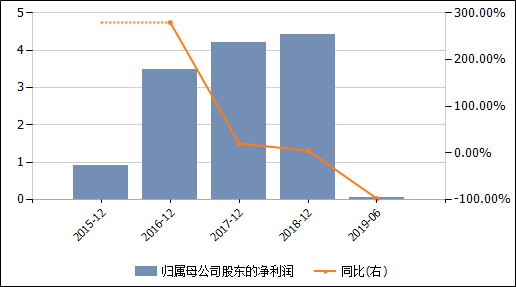

新浪财经讯 8月19日,银城国际控股发布公司港股上市以来的首份半年报,上半年公司实现营收37.39亿元,同比大幅增长33.43倍,与此同时公司净利润仅为4850万元,同比大幅下降80.1%。

银城国际营收与净利润之间的巨大差别引人关注,公司营收达到37.39亿元,同比增长33.43亿元,主要是来自于物业销售的确认收益,达到37.37亿元。

但其他收入同比大幅减少,由3.18亿元下降至0.73亿元,这其中主要为分阶段达到业务合并所得的投资收入,为阶段性的收入,全部集中在2018年上半年。今年的结算及利润相对来说更为复合公司的正常水平,销售毛利率仅为12.03%,净利润率更是低至1.29%,为近五年来最低。

值得注意的是,在公司其他收入下降的同时,销售及分销开支却由去年全年的0.29亿元,大幅增加至今年上半年的1.16亿元,增长近3倍之多,这或和公司上半年较为靓丽的销售业绩有关,不过如此高的销售费用对于公司10%左右的净利润率来说将会形成不小的影响。

银城国际净利润下降超8成,其中归属于上市公司股东的净利润的下降幅度更是达到97.42%,仅为675.8万元,与此同时,归属于少数股东的利润却大幅增长,由去年同期的亏损1855万元,增长至今年的盈利4173万元。也就是说,今年公司结算的营收中,多数来自于合营项目,且公司的权益占比不高。

2018年年底,银城国际短期借款由上年的13.42亿元猛增至53亿元,而账面货币资金仅15.89亿元,即使加上受限制现金1.23亿元,也仅17亿出头,短期偿债压力巨大。长期借款48.91亿元,短长占比结构也不尽合理。公司的净负债率高达高达350%,即使在上市融资后该指标也高达250%。

银城国际上半年实现销售78.99亿元,同比增长258.4%,净负债率由351.5%下降至149%。净负债率下降,短期偿债压力得到缓解的背后是公司加大销售回款的力度,而失控的销售费用则令银城国际的净利润率承压。

热文排行

联系我们

- 邮 箱: caojie6@staff.sina.com.cn

- 地 址:北京市海淀区西北旺东路新浪总部大厦

- 微 信:Shawnlee2024

400-052-0066 欢迎批评指正

Copyright © 1996-2019 SINA Corporation

All Rights Reserved 新浪公司 版权所有