原标题:反正我是失眠了!黄金多头居然开始反击

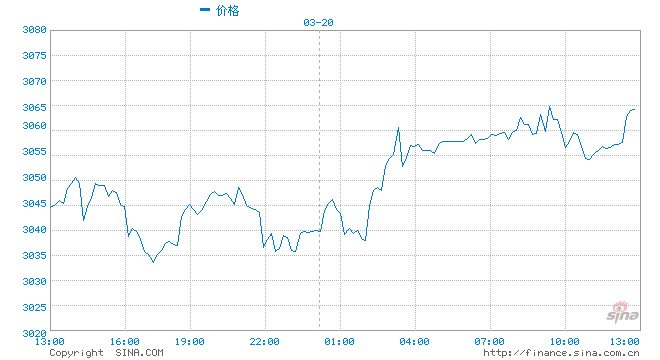

周三(10月12日),截至发稿,现货黄金在低位窄幅震荡,目前交投于1255.75美元/盎司,美元自半年高位小幅回落给金价提供些许支撑,不过整体交投较为清淡,市场都在等待稍晚美联储公布的9月会议记录,以寻找今年是否升息的线索。

黄金从本周一在1265承压开始,周初两天弱势震荡运行,周二(10月11日)将1265作为强弱分水岭的思路依旧不变,行情的确无法突破1265走反弹。现在行情主要基于非农下探1241回升,导致周初有反弹的可能,这样就比较难跌,周一遇阻非农高点1265,然后到现在为止低点1250美元/盎司一线,就15美金的波动走了两个交易日,行情小震荡下行周一(10月10日)可能还不那么明显,周二盘中从欧盘反弹1262开始,再到美盘反弹1259回落,已经比较明显的小时线级别反弹下跌,按由于波动不大,现在即使看准了这样的规律,对操作来说意义不大,问题主要的集中点是,现在这样下跌能不能一次性跌破1241上周低点,真要一直做空看破低点,又担心二次下探低点回升,毕竟下跌力度这两天都不大,相对来说两天慢跌,多头还是有机会走反弹,1265美元/盎司阻力作用其实并不强,关键就看今晚多头是否反击了!

对峙来临

美国商品期货交易委员会(CFTC)最新数据显示,截至10月4日当周,以对冲基金为主的资产管理机构将纽约商品期货交易所(英文缩写COMEX)黄金净多头头寸骤减550万多盎司,反而是以投资银行为主的互换交易商逆势增加200多万盎司黄金净多头头寸,与之针锋相对。

在纽约原油期货交易所(英文缩写NYMEX)期货市场,对冲基金在10月4日当周大幅增持原油净多头头寸6780万多桶,投资银行则增加4580万多桶原油净空头头寸予以回应。在这轮对峙中,高盛扮演着重要角色。市场传闻高盛旗下机构账户在10月4日当周买入的黄金看涨头寸,约占互换交易商的30%,原油头寸沽空量约占互换交易商的40%。这背后,是双方有着截然不同的投资逻辑。

以黄金市场为例,NuWave基金、元盛资产管理(Winton Capital)等知名对冲基金认为,随着全球货币政策正常化,黄金牛市行情已经终结。高盛则认为,在全球经济增长乏力压力依旧的情况下,黄金依然是最佳的避险资产之一。而在原油市场,双方同样围绕原油供需关系有着完全不同的看法。“目前,双方处于僵持阶段。”上述对冲基金经理指出,随着各方不断加大博弈资金,大宗商品市场将迎来一系列剧烈动荡。

黄金市场新多空对决

在多位期货经纪商看来,对冲基金之所以抛弃黄金,源于中国“十一”国庆休假期间,美联储官员明确暗示美元将在年内加息。包括NuWave基金、元盛资产管理(Winton Capital)、欧洲双线资本等知名对冲基金,近期都在大幅减持黄金。

这背后,是对冲基金在押注全球货币政策正常化脚步日益临近,令金价失去QE资金支撑而不断下跌。尤其是近日市场传闻欧洲央行可能在年底将每月800亿欧元购债规模削减至600亿欧元,令对冲基金倍感兴奋。但令市场颇为惊讶的是,高盛却突然站出来力挺金价。金价一旦每盎司位于1250美元以下,将是战略性买入机会。

花旗银行分析师Nell Agate表示:起初,市场认为高盛此举主要是基于维护黄金开采商利益的需要。究其原因,当前黄金开采商的开采成本普遍在1200-1300美元/盎司之间,若金价持续下跌,黄金开采商将再度遭遇开采亏损困境,进而拖累向开采商提供巨额开采融资的投资银行面临坏账风险。Nell Agate透露,后来有些对冲基金发现,高盛在近期多份报告里暗示全球货币政策正常化未必一帆风顺,加之全球经济增长乏力风险依旧,金价依然是值得投资的避险资产之一。

进入【新浪财经股吧】讨论

责任编辑:许孝如 SF185