基金经理老鼠仓,说好保本变巨亏,买基金被坑请到【基金曝光台】!信用卡无故遭盗刷,银行存款变保险,理财被骗请猛戳【金融曝光台】!

大的宏观前提是,房地产需求下滑,煤焦现货的上涨空间仍将受到制约。在终端需求制约之下,下半年至2018年春节前,焦炭、焦煤期货先扬后抑的走势。环保、安全因素仍是制约煤焦产量的重要因素,十九大召开前这些因素所导致的企业阶段性减产或能支撑焦炭、焦煤期货价格的进一步上涨。不过单边操作依季节性强弱进行,由于09合约上涨有较强支撑存在,而01合约属于淡季合约,做焦炭和焦煤09-01的正套可能会获得较好的收益。

一、行情回顾

图1-1焦炭焦煤走势

数据来源:Wind、方正中期期货研究院

2017年上半年,双焦在期货盘面上走出N型走势:

第一阶段(1-3月):一季度的上涨行情主要因焦炭环保督察史上最严压制,以及澳洲飓风对炼焦煤进口的影响;

第二阶段(4-5月):焦炭、焦煤期货走出了一波震荡下跌行情。由于不执行276个工作日,煤炭企业库存有所上升,虽然环保因素导致独立焦化企业在5月份大幅限产,但独立焦化企业焦炭库存仍然有所上升。煤焦供应宽松使得在钢价下跌时期钢厂可以通过打压煤焦价格以维持高利润。

第三阶段(6月):5月底6月初之时,焦炭、焦煤期货贴水幅度均超过20%,市场抄底资金介入,焦炭焦煤期货跟随螺纹钢期货再次走出一波期现修复行情。

二、供需面分析

(一)焦煤供应整体偏紧

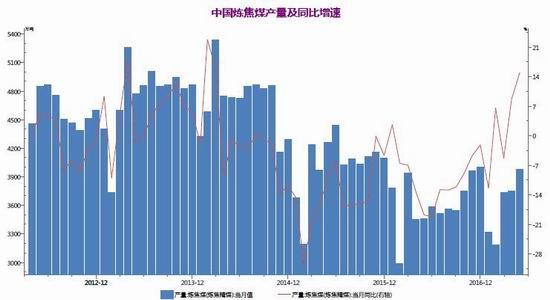

中国炼焦煤产量及同比增速

数据来源:Wind资讯

根据统计局数据,5月份原煤产量29777.9万吨,同比增加12.1%,1-5月份原煤累计产量140652.7万吨,累计同比增加4.3%。产量虽较2016年有所增加,但主要是由于去年4月份开始执行276政策,导致基数偏低。从煤炭有效供应方面来看,1-5月份煤炭有效供应量同比增加2.6%,其中,动力煤有效供应量同比增加3.1%,而炼焦煤有效供应量同比仍回落0.3%。

炼焦煤今年总体供应仍然偏紧,目前有部分炼焦煤企业有减产计划,6-9月山西焦煤集团减产800万吨,下半年淮北矿业集团减产210万吨、平煤神马集团减产351万吨、龙煤控股集团实行276个工作日。初步测算如果减产兑现单月影响炼焦精煤产量150万吨,若考虑执行起来打折扣,单月影响量可能在100万吨左右。虽然从焦煤集团和淮北矿业执行限产的煤矿来看配焦煤矿井为主,但这也将对炼焦煤总体供应造成冲击。

(二)进口煤冲击力度减弱

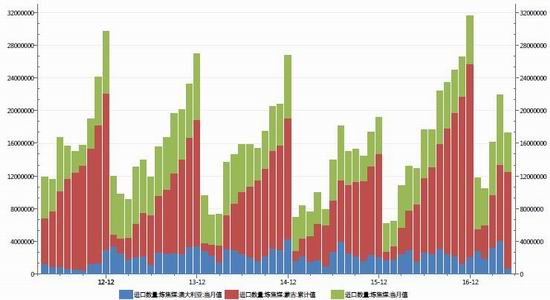

数据来源:Wind资讯

海关总署数据显示,2017年1-5月中国炼焦煤进口3013.65万吨,同比增长42.27%。5月份中国炼焦煤进口464.96万吨,同比增长5.45%,其中从澳大利亚进口炼焦煤65.48万吨,同比下降57.5%,从蒙古进口炼焦煤258.24万吨,同比增长24.63%。受飓风影响,5月份澳洲炼焦煤出口量大幅下降57%,同时我国出口炼焦煤数量大幅上升,单月达到74.21万吨,出口量创下2011年2月以来新高。

(三)关注冬季下游补库存

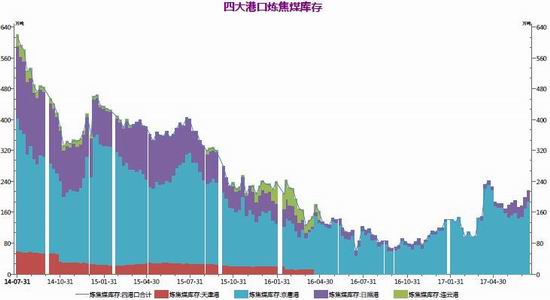

四大港口炼焦煤库存

数据来源:Wind资讯

截至6月30日,京唐港、日照港、连云港、天津港、青岛、湛江六港口炼焦煤库存总量为292.9万吨,较一季度末减少6.9。由于下游钢厂前期备货计划充足,采购热情不高,港口炼焦煤库存小幅下降。6-8月份是钢材消费淡季,且为钢厂季节性检修时间,对炼焦煤需求将阶段性下降,加上炼焦煤供应较为宽松,因此三季度钢厂及焦化企业对炼焦煤补库力度难以增强,到四季度钢厂及焦化企业冬储展开后炼焦煤库存才可能有一定幅度增加。

(四)下游需求支撑焦炭价格

焦炭月度产量

数据来源:Wind资讯

2017年1-5月全国焦炭产量18282万吨,同比增长3.7%。同期全国生铁产量为30047万吨,同比增长3.3%,粗钢产量为34683万吨,同比增长4.4%。今年1-5月份焦炭产量增长速度高于生铁、但低于粗钢,焦炭产量几乎无过剩。

根据季节性规律,7-11月份焦炭产量往往稳中有降,主要是下半年下游钢材消费强度弱于二季度,这段时间钢厂会增加检修以减少供应,此外,四季度环保压力一般较大,这会影响企业生产,因此,预计下半年焦炭产量环比二季度将有所下降。6月份钢厂利润上升至年内高位,螺纹利润超过1000元/吨,热卷利润也有将近500元/吨,6月下旬钢厂打压焦炭力度减弱,后期焦炭价格能否有阶段性反弹主要关注钢厂的补库意愿以及环保督查力度。

(五)环保及政策面对双焦供给形成强压制

2017年上半年独立焦化企业利润好于去年同期水平,焦炭产量小幅增长,虽然4-6月份焦炭价格有300元/吨的跌幅,但炼焦煤价格同样下跌,加上4-6月份炼焦副产品价格变化不大,独立焦化企业保持盈利。5月份一带一路会议期间环保检查力度非常大,导致华北、华中等地区独立焦化企业开工受到限制,独立焦化企业开工率大幅下降,6月份环保压力下降,独立焦化企业纷纷上调了开工率,截至6月30日,样本独立焦化企业在开工率小幅上升至79.4%,其中小型独立焦化企业开工率小幅上升至74.13%,大型独立焦化企业开工率小幅上升至85.93%。

考虑到今年十九大将于10月份召开,届时环保检查将趋严,环保仍将是除了利润之外影响焦化企业开工率的重要因素。今年钢厂利润高位运行,钢厂小幅补库,拉动了焦炭、炼焦煤需求,截至6月30日,样本独立焦化企业焦炭库存由低位升至合理水平,钢厂焦炭库存可用天数上升至11天,钢厂盈利情况改善后适当增加原料库存有利于焦炭价格企稳上涨。

(六)焦炭出口量维持高位

焦炭净出口量

数据来源:Wind资讯

2017年1-5月我国累计出口焦炭340万吨,较去年同期减少60万吨,其中5月我国出口焦炭及半焦炭65万吨,出口均价247元/吨,今年焦炭出口价格维持高位运行,世界粗钢产量上升是主要原因。

日本、巴西和印度是中国焦炭主要流向国,日本是中国焦炭第一流向国,而韩国需求量则大幅下降。从港口库存来看,二季度港口焦炭库存有所下滑,天津港禁止汽运进港焦炭库存大幅下降,预计未来日照港焦炭库存将继续上升,目前偏低的港口库存有利于焦炭期货走强。

三、总结与操作建议

2017年原煤增量依赖于置换矿井的放量,预计后半年产量将有所增加,6-12月份原煤产量同比将有6%的增幅,有效供应量增幅在8%左右,炼焦煤增幅5%。

二季度,焦炭焦煤前底后高的V型反转,6月涨复收复前两月跌幅的50%。6月上涨的主要原因是5月中央环保督察+6月山西省内自查,压制焦煤供给,钢厂利润丰厚之下,原料补库意原增强,共同构成了月内结构性供需错配,叠加期货贴水驱动,引起了双焦价格的弱势反弹。

三季度,随双焦价格以焦煤为矛盾爆发点,焦炭跟随。短期7月内焦煤及焦炭上行有支撑。7月中旬贸易商囤货意愿仍十分充足,为双焦价格上涨提供信心支撑。但随着后期产地供应增加、进口增量以及钢厂检修带来的淡季影响,本季度预计会出现前高后低走势。

四季度,随着库存消化,此时将迎来原料补库之下的一轮上涨行情,时间点可能在10月中旬-11月期间。

下半年操作思路,根据焦炭焦煤的季节性规律进行操作。三季度受供给缩但需求趋弱,前高后低;四季度受供给释放,但需求回升前低后高。走势上下半年可能呈现V型走势。

方正中期 王盼霞

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。进入【新浪财经股吧】讨论

责任编辑:宋鹏