基金经理老鼠仓,说好保本变巨亏,买基金被坑请到【基金曝光台】!信用卡无故遭盗刷,银行存款变保险,理财被骗请猛戳【金融曝光台】!

上半年美豆的供给压力是市场的主基调,南美大豆重要生长期风调雨顺,而后巴西汇率风险的利空雪上加霜,阿根廷罢工的利好也无法挽回颓势。下半年若天气不出现问题,美豆将是继续消化供给过大的压制。

豆粕上半年比起油脂走势相对抗跌。国内生猪存栏率低位与价格“凛冬”,使得下半年豆粕仍处于供给过大与需求不振的双面夹击,期价发力点难寻。上半年油脂沦为“主跌板块”,除了话题缺失之外,棕榈油正从减产中恢复为不争的事实。下半年生物柴油政策利好难觅,菜籽油拍卖未有定数,整体供需失衡或仍为主基调。?国产大豆上半年在抛储与直补价格不明之下始终在消化供给增加,直至六月初国家查进口豆流向才对价格有了明显的支撑,前后价格变化看出市场渴望政策给予豆一的支撑,下半年秋收前的抛储低价和成交量将决定了价格的走势力度。

第1章

豆粕“每况愈下”

1.1.中国蛋白需求仍是全球主力

1.1.1.中国蛋白粕需求增速整体稳定(单位:千吨、%)

资料来源:WIND 南华研究

1.1.2.美国蛋白粕需求增速整体稳定(单位:千吨、%)

资料来源:WIND 南华研究

1.1.3.欧盟蛋白粕需求增速一般(单位:千吨、%)

资料来源:WIND 南华研究

1.1.4.印度蛋白粕需求增速潜力较大(单位:千吨、%)

资料来源:WIND 南华研究

全球蛋白粕国内纵向需求增速来看,中国从前些年的8%~20%的增速缩至近几年的5%~8%,美国需求增速一直趋震荡,2007~2012年甚至出现负增长,近几年需求回暖,但也只在1%~3%。欧盟蛋白需求增速一般,潜力最大的当属印度,近几年的消费增速保持在7~20%的高位。但横向比较这四个国家,印度的基数最小,需求总量尚不足中国的20%。作为占全球蛋白消费总量30~40%的中国,仍是未来的消费主力。

1.2.豆粕供给压力大,天气无出彩

1.2.1.上半年美豆走势疲弱,下半年仍需观产量情况

美豆上半年走势疲弱,USDA的丰产预期持续打压多头。年初至三月的M头走势已经显示价格推升的希望被无情浇灭,显著的特点是前半月的反弹都被月中的供需报告“打回”原型,二月的报告更是加速了美豆进入下跌通道,从三月初期价未能被推升至1050之上,开启了一个月的“缓跌模式”,直到四月初才在950美分附近企稳,在此期间CFTC非商业持仓之中多头不断减持也显出市场空头弥散的氛围。三月末的库存面积报告影响尽管利空,但四月整个市场消息面真空,美豆价格并并未出现太大的波动。五月初因雷亚尔不断升值导致农户惜售心理增强,大豆现货维稳,但5月18日巴西总统特梅尔“腐败门”事件引发雷亚尔兑美元汇率暴跌,令市场预期巴西农户将增加大豆销售,美豆再度因此遭遇重挫。之后五月末中国油厂的洗船传闻发酵,美国新季大豆的播种进度和出苗率数据纷纷向好,打压美豆这一轮跌幅达6.5%。

从整个上半年的美豆走势来看,往年罢工和天气的刺激对市场的影响均石沉大海,市场主基调仍是在消化日益增加的供给压力,天气的不确定因素或能为市场增添一抹亮色。

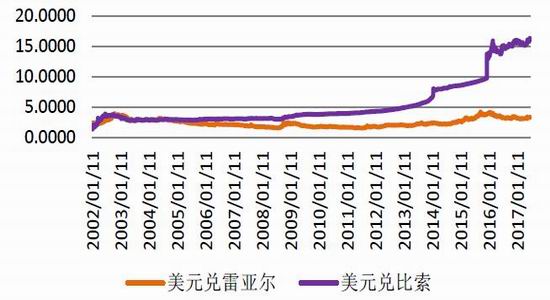

图1.2.1.1:美元兑巴西雷亚尔与阿根廷比索走势

资料来源:WIND 南华研究

整个上半年USDA的供需报告基本有一个相同的特点,就是几乎每个月的报告数据均是偏利空的,产量越调越增,而库存消化愈发变缓。从6月供需报告数据来看,全球大豆2017/18年度产量为近十年来的第二高的3.44亿吨,其中产量占比最大还是美国的1.15亿吨,占全球产量的33.6%,巴西屈居第二的1.07亿吨,占比31%,阿根廷产量为5700万吨,占比18.8%。由于2016/17年三大主产国的丰产而需求增速远未能同步,美国的期初库存同比猛增了690多万吨至1226万吨,而巴西这个“难兄难弟”的期初库存也增加了680多万吨至2500万吨,甚至基数照比美国还要大。阿根廷期初库存虽不大,只增加了100多万吨至3275万吨,但整体下来对2017/18的压力可想而知。

期初库存的增幅过大,导致全球大豆2017/18的库存消费比达到了全球第三的高位,美国则更为突出飙到到了十年来的最高值,导致这种情况出现不排除市场对雷亚尔暴跌导致需求转向南美的因素,但主要原因还是丰产导致的供给充足导致。连续几年天气的向好也使得新季大豆的天气炒作难有太多的期待。

整个上半年关于美豆的突发性事件并不多,巴西政局丑闻导致的雷亚尔暴跌算是市场上一只比较大的“黑天鹅”。雷亚尔兑美元的汇率从年初的3.25一路下跌到年中的3.3附近,在5月18日曝出事件那天一度暴跌至3.38,巴西雷亚尔兑美元暴跌近8%,一度刷新2016年12月16日以来低点。而在北美大豆收货前,全球大豆市场供应下半年将以南美大豆为主,因此未来巴西政治稳定将会是巴西汇率走向的重要影响因素,在当前美元利率处于上升通道,美联储开始着手收缩资产负债表的大环境下,由于巴西经济结构不完善,产出主要以出口初级产品,和服务业为主,随着巴西主要出口商品农产品和铁矿石价格的走低,叠加贪腐事件影响总统执政根基,巴西汇率会逐渐走弱带动巴西都弄销售积极性,也给美国大豆出口市场形成冲击,并且将该影响反映在CBOT大豆价格的走弱上。

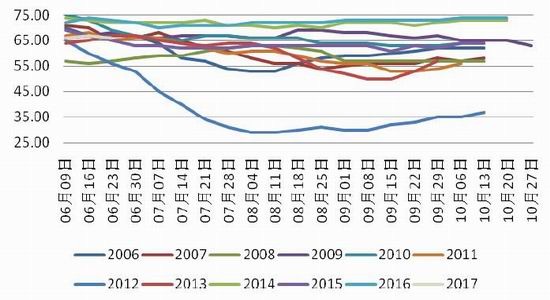

图1.2.1.2:美豆生长优良率

资料来源:WIND 南华研究

6月中旬以来,USDA对于美国大豆优良率的预估分别为66%,67%和66%,均低于去年同期的72%,74%和73%。对照最近十年的情况,目前美豆的优良率分别为同期的第六位,属于中低水平。虽说当前美豆生长优良率不足以决定其单产,但早期优良率偏低会令市场产生担忧情绪,但从出苗率和开花率来看,种植进度一切正常,因此天气炒作短期难有波澜。

6月末的种植面积和库存报告是市场关注焦点,下半年美豆走势在此一役。分析师预计今年美国大豆播种面积为8986万英亩,预测范围在8890到9100万英亩。相比之下,美国农业部3月份的预测为8948万英亩。分析师还预计2017年6月1日美国大豆库存为9.83亿蒲式耳,预测范围在8.03亿到11.19亿蒲式耳。相比之下,上年同期的库存为8.72亿蒲式耳。数据显示来看,市场预期面积库存双双上调,若种植面积不超过9000万英亩,库存不超过10亿蒲式耳,均在市场的承受范围之内。

但不可忽视的是,下半年全球的大豆的供给增加为不争的事实,美豆持续消化利空的格局依然不变,850-900美分一线或为价格的底部区域,但价格上行的空间自然也不甚乐观,950~1050大概率为美豆震荡区间。

1.2.2.厄尔尼诺指数呈现中性,极端天气难出

图1.2.2.1:海温异常指数

资料来源:NOAA 南华研究

提起天气市,也是让农产品市场不得不提的一个重要因素。无论南美还是北美大豆关键生长期,都离不开天气炒作这个“推手”,近几年在南北美大豆生长的关键期均未有出现极端天气,因此天气的推动因素也愈发趋于弱化。

2016年下半年尽管太平洋海温异常指数呈现为拉尼娜,但2017年上半年的南美并未出现干旱少雨的苗头,而自一月开始数据又由零下转为零上,海平面的温度在逐渐升高,最高在三月初达到0.3℃附近,到了五月震荡回落至0.15℃附近。目前的海温指数呈现中性,且不论此时相距0.5℃遥远,即便是在6月到达,厄尔尼诺最快也是在10月形成,最快也要到2018年的2月才会对天气产生明显影响,太平洋海温呈现持续的中性指数,预示了下半年全球大豆市场的天气状况无太多亮点。

1.3.猪价“不给力”难以支撑豆粕

1.3.1.豆粕上半年走势鸡肋

国内豆粕上半年走势可谓“鸡肋”,表现一直弱于菜粕,年初到二月中旬的一波反弹在三月供需报告的利空中宣布结束,接下来直到四月上旬由于南美天气炒作的“缺席”,豆粕维持跟随美豆“同步”缓步下滑,国内的到港压力也在豆粕上表现的一览无遗。随后到五月初由于巴西雷亚尔的持续升值,农民卖粮惜售心理增强,价格又开始收复了之前的部分跌势,但在持续上测2900整数关口时再无利多因素推动。其后五月六月的报告的接连利空和巴西雷亚尔暴跌引发市场巨震,加深市场出货步伐的预期,豆粕价格再遭“冷遇”。从整个上半年豆粕运行来看,尽管整体涨跌幅度未如美豆剧烈,但压力凸显。下半年若天气炒作不出,仍会笼罩在美豆供给压力增加的阴霾之下运行。

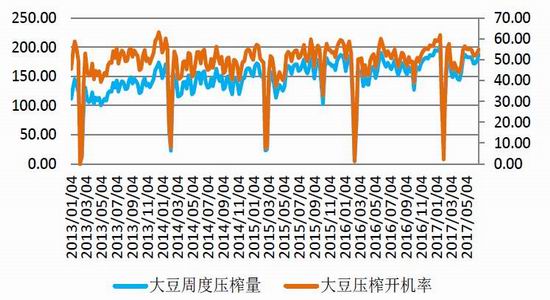

图1.3.1.1:进口大豆周度压榨量及开机率(单位:左吨,右%)

资料来源:WIND 南华研究

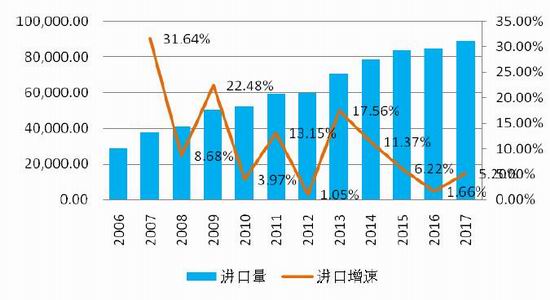

图1.3.1.3:大豆进口增速(单位:万吨、%)

资料来源:WIND 南华研究

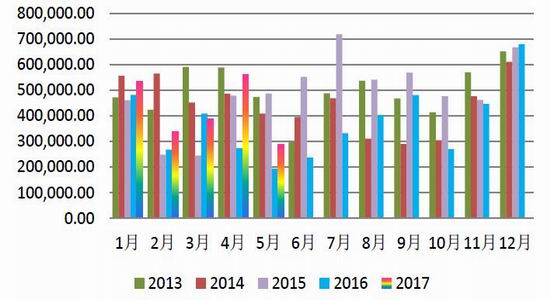

上半年1~5月份我国大豆进口总量为3714.5万吨,同比2016的3099.74万吨增加了19.83%。据最新船期推算,6月份最新预期为903万吨,7月份为830万吨8月份为760万吨,往年来看7、8月份是大豆到港量一般是全年高峰期,但今年压榨量利润不佳,7、8月份大豆部分船期将推迟或取消。预计2016/17年度我国进口大豆进口量或略高于USDA预估的8900万吨,至9000万吨左右,较2015/2016年度的8323万吨增长8.16%。

图1.3.1.2:大豆进口量分月(单位:万吨)

资料来源:WIND 南华研究

我国大豆进口量逐年增长,但不可否认的是增速明显在下滑,明显看出进口增速已经无法追赶供给增加的脚步了。年周期来看增速下滑,却并不意味着豆粕压力减少,因三季度每年都是南美进口大豆到港的高峰期,而年中的此时全国油厂压榨量在180万吨,开机率仍保持在52~55%的高位,看出此刻油厂仍是在满负荷压榨,尽管压榨利润目前处于低位,但鉴于目前市场对后市普遍看空,仍以努力出货为主。实际上,豆粕目前国内需求并没有想象中那么差,饲料厂和养殖企业的备货积极性均不高,事实上下游库存其实是偏低的。在现货价格低迷的此时,贸易商也不敢轻易屯过多的货在手中。只是在大环境看空背景下造成了下游观望情绪严重,进而导致市场反应需求大不如前。粕供给压力均较大的此时,油厂挺油无望,挺豆粕却更是无力。从目前市场氛围来一窥下半年的供给压力依然不小,到了八月份到港高峰期过后或能为豆粕带去一定支撑,但天气方面的炒作无亮点却依然是价格的硬伤。1.3.2.生猪养殖需求端难有起色

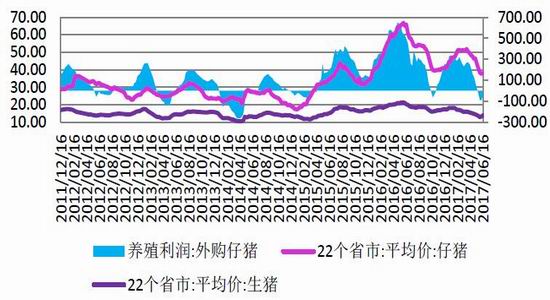

图1.3.2.1:生猪仔猪月度价格及养殖利润(单位:元/千克、元/头)

图1.3.2.2:生猪和能繁母猪存栏变化率(单位:万头)

资料来源:WIND 南华研究

2017年整个上半年的生猪价格并未随着天气回暖而逃出“凛冬”,上行势头被彻底压制,迅速下滑一定程度上反应了猪周期的下跌走势仍未结束。截至2017年6月23日我国生猪价格照比年初下滑3.64元/千克至13.78元/千克,仔猪价格下滑4.24元/千克至37.97元/千克,猪粮比价下滑2.16至7.57。上半年生猪仔猪价格呈现先扬后抑的走势,年前备货对消费的刺激作用不小,但三月末后需求高峰过后传统淡季来临,价格开始快速回洛。从猪肉下降幅度可看出养殖户对于2017年年末的年猪销售还是有一定的补栏动作,但同比此时市场的需求寡淡,传统淡季无法驱动内需,对豆粕也无法助力更多。

整个上半年生猪价格持续下跌,养殖利润不断缩水,自繁自养头猪盈利下降398.79元/头至181.6元/头,外购仔猪养殖利润下滑327.71元/头至-75.28元/头,压栏生猪减少,部分地区提前出栏,不利于带动原料消费。2017年5月份农业部监测生猪存栏照比2016年年末减少1177万头,同比减少1816万头即5%。能繁母猪存栏同比减少156万头即4%。我国环保拆迁日日趋严格,会造成地区间猪猪源供应收窄,但环保手续合标、资金雄厚的中大型养殖场扩栏亦不容小觑。总而言之供应量增多为猪价下滑打下基础,由此来看2017下半年还是猪周期走下坡路,但今年毕竟只是猪周期过渡的一年,预计下半年猪价跌破12元/公斤的可能性不大。进入夏季,预计三季度猪料需求环比继续减少,猪价或待十一后的四季度或有望企稳。

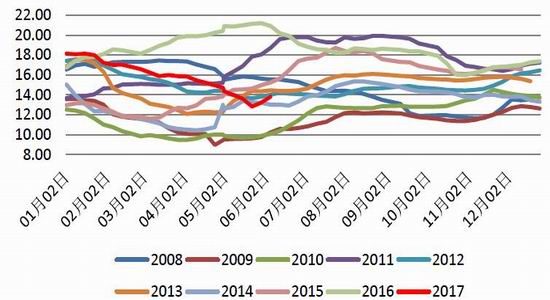

图1.3.2.3:生猪价格年度对比(单位:元/公斤)

资料来源:WIND 南华研究

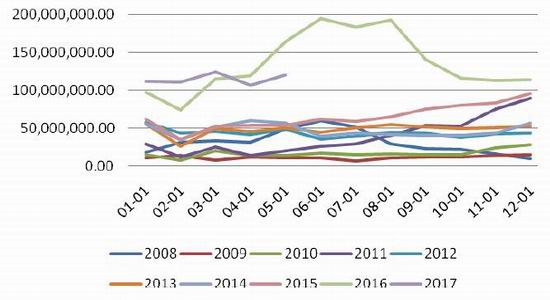

图1.3.2.4:生猪月度进口量(单位:千克)

资料来源:WIND 南华研究

2017年1~5月份我国生猪进口量为57.23万吨,同比增加0.72%,增幅并不大。统计局预测2017年我国进口冻猪肉总量为230万吨,相当于折合进口豆粕138万吨。这对于全年接近7000万吨的国内需求而言只是九牛一毛,但冻猪肉进口趋增对于豆粕的消费无法起到利多刺激的作用。

1.4.菜粕季节性或有行情

图1.4.1:菜粕月度涨跌概率

资料来源:WIND你 南华研究

图1.4.2:豆粕与菜粕期货价差(单位:元/吨)

资料来源:WIND 南华研究

图1.4.3:DDGS月度进口量(单位:万吨)

资料来源:WIND 南华研究

作为水产养殖饲料的菜粕,从全年的涨跌概率概率来看,只有二季度上行比较集中,但2017上半年菜粕整体表现虽好于豆粕,并未出现太多让市场满意的做多机会。整个上半年豆菜粕现货价差持续缩窄,从年初的1003元/吨缩窄至480元/吨缩水一半,但二者期期价价差只呈现小幅缩窄,主要归因于菜粕上半年现货价格因受到水产养殖备复苏和新季菜籽减产的炒作支撑较为坚挺,而豆粕受到美豆的供给压力只能以偏低价格换取需求。豆粕的下跌对菜粕需求的挤占限制了菜粕价格上涨空间。

DDGS在2016年受到国家双反政策的制约进口持续减少,全年进口总量只有306.61万吨,同比2015年锐减了55%。2017年库存偏低造成现货坚挺,因此今年上半年由于2016年进口锐减库存偏低,国内DDGS价格反而十分坚挺,这样一来刺激了进口,2017年1~5月进口量为318.16万吨,同比去年130.46万吨增加了143.87%。但即便如此,国内DDGS库存仍是从年初的103.3万吨下滑至年中的5.4万吨,降幅达到了181.13%。其实市场并非需求寡淡,只是菜粕的坚挺使得DDGS需求旺盛,而饲料中某些成分的掺兑也不是豆粕能够完全取代。综合来看,下半年水产旺季前菜粕和DDGS价格有望强于豆粕,但菜粕期价上整体预计仍受到豆粕压制。

1.5.粕类操作思路

下半年的豆粕走势并不乏机会,但均是依附在三季度的“天气”之上,豆粕表现或强于菜粕,依旧可择机做买豆粕抛菜粕的套利操作。四季度市场的目光有望聚集在罢工和洗船之上,2017/18年度大豆的供给压力将始终贯穿于下半年粕类的走势。中期来看豆粕1801合约2900一线或为价格压力。

第2章

油脂或循规蹈矩的“先抑后扬”

2.1.原油价格减产泡沫破裂

作为大宗商品的先锋,原油整个上半年的走势可谓是20年以来原油最差的上半年表现,因在过去的20年里,油价在上半年下跌的仅有六个年头,其余全部为上涨。上半年吵来吵去无休止的OPEC减产泡沫破裂,就连OPEC的月报都显示,14个成员国中,5月份实际在执行减产的只有4个国家,增产的却不少,不算上美国页岩油的增产,他自己内部都抵消的差不多了。基于原油这样的表现,全球植物油的表现也难有“冲刺”。

图2.1.1:NYMEX轻质原油收盘价(单位:美元/桶)

资料来源:WIND 南华研究

油脂整个上半年可谓是“跌跌不休”,无论是昔日领头的棕榈油,还是曾经风光无限的菜籽油均集体熄火。连棕油1月整体在油脂市场还沉浸在2月节前的备货支撑中苦苦支撑,月末的三连阴却已然对做出了“预期表”,之后价格一直下跌至四月末,当然过程中二月末美国的生物柴油计划一度让市场以为油脂的春天来了,哪知却仍是昙花一现,随后市场再度进入漫漫的调整之中。进入五月价格开始有短期的回暖,因马来西亚政府为刺激出口颁布出口减税政策,加上斋月备货的利好,却也只是六月价格超跌之后的短暂回抽。菜籽油上半年的抛储后期已经丧失了先期消耗油脂库存的利多作用,尤其到了年后拍卖价格的不断下跌已经昭示了拍卖热情的下降,3月8日为最后一次拍卖,但之后菜油出库不畅却对整个油脂市场形成了不小的压力。

由于上半年油脂跌幅较大,根据价格规律推测,三四季度油脂或为先抑后扬的传统走势。

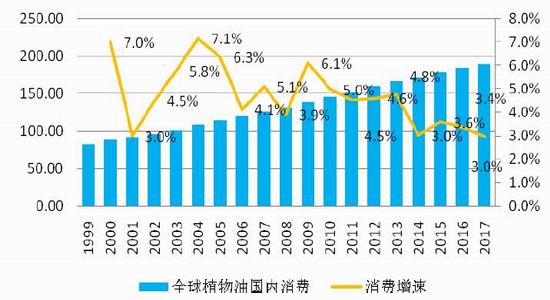

图2.1.2:全球油脂消费与增速(单位:百万吨、%)

资料来源:WIND 南华研究

图2.1.3:美国植物油消费与增速(单位:千吨、%)

资料来源:WIND 南华研究

图2.1.4:中国植物油消费与增速(单位:千吨、%)

资料来源:WIND 南华研究

图2.1.5:欧盟植物油消费与增速(单位:千吨、%)

资料来源:WIND 南华研究

图2.1.6:印度植物油消费与增速(单位:千吨、%)

资料来源:WIND 南华研究

据USDA最新数据显示,2017/18年度全球植物油消费量达1.89亿吨,增长3%。1999年至今全球植物油消费持续保持增长态势,但消费增速却逐步放缓,近五年从5%~8%下降到3%~4%。随着油脂需求高端化,健康化逐渐深入人心,消费结构的改变必然导致需求格局的变更。

分国别的消费增速来看,年消费量超过1000万吨的前五大国家或地区对全球植物油消费的贡献却差异较大。美国消费增速一直保持区间波动0~8%;中国从5%~15%的较高增速回落至3%左右;欧盟近五年维持零增长甚至负增长;印尼和马来西亚这两个主要以棕榈油为主要食用油来源的国家消费增速波动较大,平均增速在3%~5%左右;印度消费增长动力强劲,预计17/18年度增速达到8%。

图2.1.7:马来西亚棕榈油期末库存量(单位:吨)

资料来源:WIND 南华研究

图2.1.8:马棕油月度出口量(单位:吨)

资料来源:WIND 南华研究

马来西亚棕榈油上半年实际上是从厄尔尼诺中恢复产量的过程,从每个月马棕油局的数据中可窥一般,上半年产量和出口均在同步增加,但库存却也在缓步上移。2016年12月毛棕榈油出口关税为6%,2017年1月上调至7%,因当时还处于消费旺季,之后2月3月连续上调关税至7.5%和8%,上调的关税一定程度上限制了市场买兴,加上市场价格的不断下滑,马来政府为了刺激出口,从4月开始下调关税至7.5%,之后的5月调低至7%,6月更是下调了1个百分点至6%,但市场对这一系列政策似乎并不买账,出口的增幅仍不抵产量的增速,因此库存在持续攀升,加上今年的天气炒作眼见无望,对价格难有实质性利好。

马棕油局(MPOB)6月16日发布通知称,7月毛棕榈油出口关税将从6月的6%升至6.5%。据计算,7月棕榈油参考价为2,890.04马币/吨。通常,参考价超过2,250马币/吨,就会触发关税。关税最低从4.5%开始征收,最高不超过8.5%。6月份,马来西亚连续第三个月下调毛棕榈油出口关税,5月税率为7%。受增产预期拖累,年初以来基准棕榈油价格累计下跌约20%。船运调查机构SGS6月22日公布的数据显示,马来西亚6月1-15日棕榈油出口较上月同期的613,465吨下滑14.7%,至523,505吨。ITS周四公布的数据显示,马来西亚6月1-15日棕榈油出口环比下滑17.6%至508,960吨,5月1-15日出口为617,697吨。照此看来,棕榈油价格三季度难有大幅上行空间,尤其是在6月末的斋月备货过后,市场难有大的事件刺激价格,预计棕榈油若有行情需待到四季度。

2.2.棕榈油增产压制价格难突围

图2.2.1:国内棕榈油月度进口量(单位:万吨)

资料来源:WIND 南华研究

图2.2.2:棕榈油内外价差(单位:元/吨)

资料来源:WIND 南华研究

图2.2.3:棕榈油进口分国别(单位:吨)

资料来源:WIND 南华研究

2017年1~5月我国棕榈油进口总量为211.11万吨,同比去年的162.81万吨增加了29.66%,上半年以来我国棕榈油港口库存持续攀升,截止6月末库存在50万吨附近,同比去年年末的的28.7万吨增加了74.56%,去年下半年以来低库存已然不复存在。棕榈油目前马来西亚7月进口到港成本为5770元/吨,对连棕1709合约倒挂幅度大约在500元/吨之间,刚好与现货价格对盘面升水幅度持平。那意味着目前棕榈油进口并不亏钱,这样一来棕榈油进口商在出货不畅的前提下,是没有理由挺价的。加上由于6-8月份本就是油脂消费淡季,那么尽量出货成为了油脂厂商一致的目标。豆油的终端库存可以由油厂开机率来调节,但棕榈油即便进口量减少,国内库存消化速度变慢还是导致现货羸弱,加上二者价差拉不开,遍地随采随用的豆油对棕榈油的替代就愈发显而易见了。

今年上半年以来马棕油进口成本下滑了995元/吨至5785元/吨,国内现货价格大幅下跌了940元/吨至5661.67元/吨,二者价差缩小了55元/吨至123.33元/吨。整个上半年内外棕榈油现货跌幅均不小,整体而言国内较马棕油还是抗跌的,除了内外价差倒挂抑制了马来西亚棕榈油进口之外,我国上半年的进口以印尼棕榈油为主也有直接关系。1~5月进口印尼棕榈油为130.45万吨,进口马来西亚棕榈油为64.86万吨,8~9月马来西亚棕榈油进口成本为5400~5520元/吨,印尼棕榈油进口成本为5250~5380元/吨,整个上半年马来和印尼的到港完税价价差一直在200~400元/吨震荡,预计下半年国内进口仍以印尼棕榈油为主。马来西亚出口税调增三季度将减少市场购买热情,但对于我国国内有利于去库存化。预计四季度进入消费旺季后,内外价差有望逐渐缩窄。下半年天气若不出问题,现货价格仍难有突破。

2.3.豆棕价差难把握

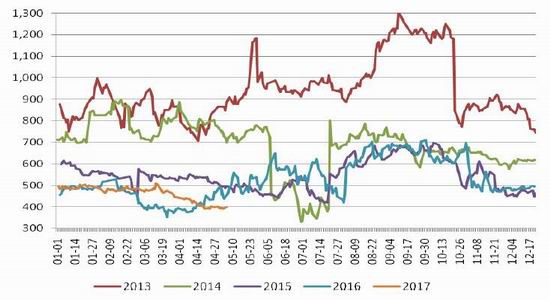

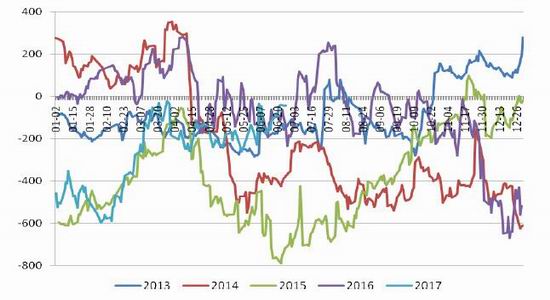

图2.3.1:豆棕期价价差年度对比(单位:元/吨)

资料来源:WIND 南华研究

豆棕价差2016年二者是上半年扩大下半年逐渐回落的走势,今年年的价差走势自今年年初以来就维持在八年以来的低位运行,始终在400~1000的大关,今年3月中旬曾达到880附近的价差,之后回落至400附近,因当时NOPA显示豆油库存下降对国内豆油利好,而当时三月MPOB的数据虽显示利好,但出口减少却将利好氛围冲淡。而后三大油脂虽继续弱势,但美豆的供给增加对豆油的压力显然市场更倾向于空豆油的操作。

下半年豆棕价差走势来看,若油脂没有太多利好因素出现,预计二者价差将继续以底部震荡为主,难有趋势性出现。但从以往二者价差来看,三四季度价差或呈现震荡走高态势,因四季度为油脂传统消费旺季,而棕榈近两年需求被豆油挤占已无太多空间,中线或择机买豆油抛棕油操作。

2.4.菜油无抛储难有作为

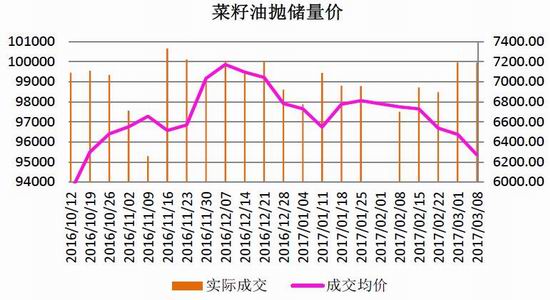

图2.4.1:2016.10.12~2017.3.8菜籽油拍卖(单位:元/吨)

资料来源:WIND 南华研究

菜籽油上半年的自2016年10月12日起至2017年3月8日的拍卖颇受关注,临储菜籽油竞价销售共举行了21次,累计成交量达到207.87万吨,总均价为6654.45元/吨。除了1月4日的成交率为99.39%,其余20次成交率均为100%。其中成交最高的均价在12月7日的7172元/吨,最低成交均价为10月12日的5904.09元/吨。从拍卖的整体效果来看还是利大于弊的,毕竟拍卖体现了油脂去库存化的决心。但拍卖至后期效果欠佳,尽管成交量依旧向好,但春节前备货的高峰期过后,消费端出现明显萎缩,对菜籽油需求的热情明显下降。加上停拍后出库的整体压力有望延伸到八九月份,因此整体来看,若下半年国家继续拍卖菜籽油将对价格是利好,若无拍卖动作,预计菜油难有大的作为。

2.5.油脂操作策略

整个油脂板块而言,菜籽油在内外减产的炒作之下或强于豆油,但整体而言走势仍无法脱离豆油的趋势,菜豆或可做价差扩大套利。预计下半年的领军品种仍是棕榈油,尽管寄予天气、洪水等炒作题材机会渺茫,但汇率的因素和全球植物油工业需求增加等因素犹在,棕榈油若能突破压力位5500-5600区间或能回归强势格局,油脂可全面做多,否则仍以震荡为主。

第3章

等待政策指挥豆一走向

3.1.上半年走势回顾

作为国家大力宣传种植的品种,国产大豆上半年却未能逃出国内油脂油料市场整体的下滑走势,价格缩水一度达到10%以上。由于内外价差的存在,进口大豆替代食品豆的现象仍是屡禁不止。一季度因农民2017年备播意向均转向大豆,产区大豆做种用较多遭农民疯抢利多豆价,年前豆一期价上涨百逾点。好景不长,中央一号文件的发布带来了玉米转种大豆面积过多担忧,2月15日后大豆从4283点的高位开启了“暴跌”模式,一路下滑至四月末的3725,跌幅超过13%。这期间除了商品的整体弱势拖累外,国家拍卖也是流言四起,加上直补价格迟迟未有公布,市场看空后市氛围较浓。五月之后因市场余粮稀少,以及东北地区大面积的干旱对价格起到了止跌回升的推动作用。因各方从产区调研回来的数据显示黑龙江今年玉米转种大豆面积保守估计在20~30%,导致秋收压力很大,下半年走势需看直补价格力度和国家拍卖计划等政策性指引。

3.2.基差季节性规律决定下半年现货强势

图3.2.1:国产大豆基差年度对比(单位:元/吨)

资料来源:国家统计局 南华研究

连盘豆一目前的交易量并不活跃,期现的相关性也并不如豆粕豆油的期现相关度高,但豆一主力合约的基差季节性特征还是较为明显。对比近几年来的期现价差变化可以看出,上半年的基差一般呈现震荡下行,而到了下半年则趋向于与缓步反弹,这就说明上半年因因国家政策和市场信息不明朗,期货价格倾向于走强,而到了下半年为全球大豆收获季节,期货先反映出供应增加的悲观情绪,因此价差逐级转弱。今年大豆基差变化却略呈现与历史价差反其道而行的走势,期现价差震荡走升,从上半年最低的-600到目前的0附近,因期价后期止跌折返向上。对于下半年的基差笔者更偏向于继续扩大,因我司春季调研得回数据显示,黑龙江今年国产大豆改种面积保守估计达到20%~30%,下半年临近秋收季节,大豆供给增加的利空将对期现继续施压,期货压力明显更大。

3.3.一带一路之下的大豆产业契机

“一带一路”国际合作高峰论坛5月15日在北京成功举行,这让人们再次回忆起了两千多年前驼铃叮咚、舟楫纵横的水陆两条丝绸之路。面对当前国际新的格局及经济变化,农业国际合作将成为沿线国家和地区共建利益共同体和命运共同体的最佳结合点之—,这不仅对我国的粮食安全与营养带来有力支撑,同时也给我国的大豆和食用油脂行业带来新的机遇。

中国与“一带一路”沿线国家农产品的比较优势差异明显,农产品贸易具有较强互补性尤其是东南亚、南亚和中东欧国家,与中国重叠的优势农产品不多,因此存在着较大的农产品贸易空间。“一带一路”农产品国际贸易的主旨是在现有农产品国际贸易基础上,打造一个完善的农产品国际贸易合作平台,促进农产品国际贸易循序自由流动,促进农产品国际贸易市场的深度融合,推动我国农产品国际贸易沿线的经济协调,借助各国的共同努力,共同打造一个开放、包容以及均衡的农产品经济合作架构。

作为大豆企业缺乏可观固定资产用于抵押贷款,在开展对外直接投资时获得资本支持力度相比其他产业较小。而现有的融资评价规则往往不适用于农业投资项目,进一步导致农业对外直接投资的资本吸引力匮乏。随着国内农业发展结构转型的进步,以及国民经济整体去杠杆化在未来逐渐完成,国内农业与其他产业的投资潜力将会逐渐增大,将会进一步削弱农业对外直接投资项目的资本吸引力。总体来看,去海外投资农业在融资竞争中并不具有显著优势,这是我国农业对外直接投资以及农产品加工业出口贸易发展必须面对的挑战。

我国每年食用油脂的消费量达3000万多吨,而人均年油脂消费量约24.8公斤,大部分的油脂来于进口转基因大豆,2016年全年我国大豆进口量达8322万吨,因此就当前环境来看,我国依然对南北美洲的进口大豆更为依赖,在未来“一带一路”的不断推进下,欧亚非或许会为我们进口大豆增添一个新的选择,但实际上沿线地区更利于我们的出口,美洲大豆的价格仍将是控制我国油脂价格的主导因素。

3.4.操作思路

下半年若国储大豆拍卖落地或对价格形成意外的利多支撑,粗略统计国储库中的大豆库存应该不会超过400万吨,多年的库存也有出清的需求,建议三季度可择机逢低做多,四季度或继续折返向下。国产大豆三季度价格3900~4100或为震荡区间,收获季4100或为价格天花板。

南华期货 何琳

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。进入【新浪财经股吧】讨论

责任编辑:宋鹏