基金经理老鼠仓,说好保本变巨亏,买基金被坑请到【基金曝光台】!信用卡无故遭盗刷,银行存款变保险,理财被骗请猛戳【金融曝光台】!

本文首发于微信公众号:美期大研究。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

盼望着,盼望着,春天的脚步近了;盼望着,盼望着,万众瞩目的豆粕期权终于要在明日(2017年3月31日)正式挂牌交易了。作为境内首次推出的商品期货期权,豆粕期权承载了市场多年的热切期盼,受到投资者的广泛关注。

对于一些专业投资者而言,期权并不陌生,因为上交所早就在2015年2月9日上市交易上证50ETF期权,不过商品期权和金融期权有诸多不同,不可一概而论;而且商品期权从参与门槛上来讲可以接纳更广的投资群体。中国的大宗商品市场从此进入期权时代,无论如何,我们静待明日豆粕期权大戏开启。

一、标的豆粕市场行情分析

根据期权定价公式,影响期权价格的因素包括标的价格、行权价格、标的价格波动率、到期时间、利率等,其中最重要的因素就是标的价格的走势。所以,究竟豆粕期货是涨是跌,直接影响到豆粕期权如何操作。

截止到今日收盘为止,南美丰产与美豆播种面积扩大的利空下,美豆下跌至960多美分。目前市场关注将于美国时间3月31日(北京时间31号24:00)发布的USDA种植面积意向报告,市场对报告的平均预估值为8821.4万英亩,较去年的8340万亩增加480万亩。报告出台前,市场将交投十分谨慎,美豆继续在970美分附近偏弱震荡,国内豆粕m1709预计在2750-2820间窄幅波动。

3月31日的种植面积意向报告出台后,如果报告面积低于或基本符合预期,则美豆可能利空出尽迎来反弹;如果面积大幅上调至9000万亩以上,则美豆可能进一步下跌至930-950美分。虽然3月开机率有所下降但由于需求疲软,目前国内豆粕商业库存继续回升,而4-5月国内大豆到港在800万吨以上,豆粕库存将持续增长,供应压力不减。因此报告利多情况下,国内豆粕反弹空间也有限,m1709反弹压力位在2900。若美豆进一步下跌至930-950美分,m1709或将下跌至2700。

二、波动率分析

按照仿真交易的情况来看,豆粕期权的主力合约基本与豆粕期货保持一致,同样是1月、5月和9月合约的成交量较大,或许是考虑到1705合约距离到期日较近,所以首日并不挂牌交易。所以,预计首日期权交易的主力集中在1709合约系列。

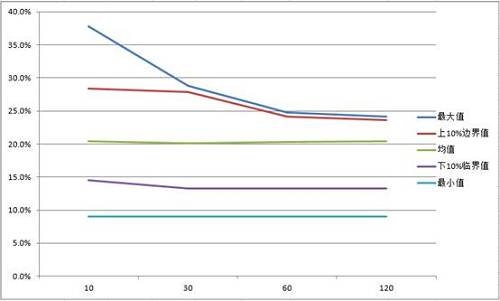

下图1展示了豆粕期货主力1709合约30日和90日历史波动率情况,从图形上可以看出,最近一个月的30日以及90日历史波动率持续走低,尤其进入3月以来,下行趋势明显。不过由于目前历史波动率已经处于历史低位,同时明日(3月31日)豆粕期货期权正式上市交易,加上USDA报告即将发布,我们预计历史波动率继续下行的空间不大,所以从波动率交易的层面来看,可考虑做多波动率的机会。

图1:豆粕1709合约历史波动率与收盘价情况

图1:豆粕1709合约历史波动率与收盘价情况

图2:豆粕1709合约历史波动率锥

图2:豆粕1709合约历史波动率锥三、期权策略建议

对于期权上市首日交易策略,综合基本面和波动率的分析,我们建议投资者可以进行如下操作:

1、就明日(3月31日)而言,USDA报告尚未发布,我们预计豆粕期货交投仍将十分谨慎,美豆继续在970美分附近偏弱震荡,国内豆粕m1709预计在2750-2820间窄幅波动。

(1)对于较为激进的投资者,考虑到上市首日价格可能因为交易炒作而虚高,所以可以考虑卖出看涨期权,例如卖出M1709-C-2750或者M1709-C-2800。需要注意的是,如果卖出看涨期权,建议在明日收盘前平仓,一是规避明日半夜24:00美国USDA报告发布引起节后巨幅价格波动的风险,二是我们不建议小长假期间持有期权空头过节,风险过大。

(2)对于较为稳健的投资者,针对我们预期的豆粕m1709可能在2750-2820间窄幅波动,所以可以考虑构建熊市价差组合,例如买入m1709-P-2850&卖出m1709-P-2750。

2、就中期而言,我们认为USDA报告发布后,要么利空出尽迎来反弹,反弹压力位2900,如果面积大幅上调至9000万亩以上,则美豆可能进一步下跌至930-950美分,m1709或将下跌至2700。所以,对于中线投资者而言,可以考虑做多波动率策略,来博取价格大幅波动带来收益的可能性,具体而言,可以构建平值附近的买入跨式组合,或者买入浅虚值的看跌期权和浅实值看涨期权构建宽跨式组合。

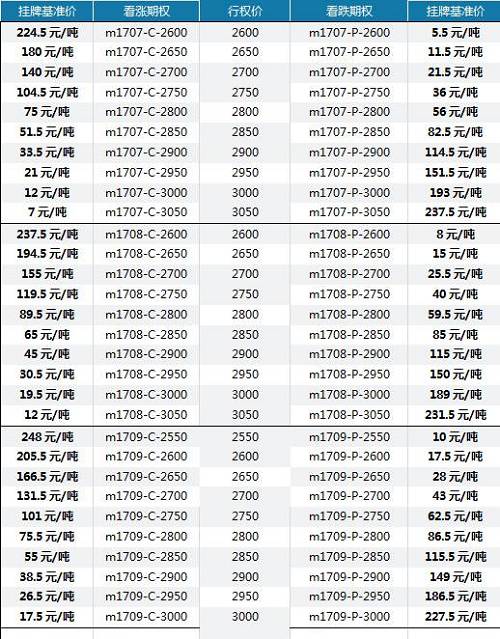

附录:挂盘基准价一览

附录:挂盘基准价一览今日下午收盘结算后,大商所已经根据BAW美式期货期权定价模型计算并正式在官网公布首日期权挂盘基准价,首批挂牌上市交易的期权合约月份为2017年7月、8月、9月、11月、12月以及2018年1月、3月,每个月份挂牌看涨期权和看跌期权各10个不同行权价合约(2017年12月看涨期权和看跌期权各11个),共计142个期权合约,具体基准挂牌价请详见下表。

文章来源:微信公众号美期大研究

进入【新浪财经股吧】讨论

责任编辑:戴明 SF006