目前,国内正式上市的期权品种仅有上海证券交易所的50ETF期权。不过,随着我国进一步深化市场化改革、“保险+期货”场外模式的开展以及当前涉农企业对于风险管理的强烈需求,无疑加快了场内农产品期权上市的节奏。据了解,目前豆粕期货期权合约及有关规则、制度、技术系统、市场培育等工作基本就绪,大商所期权业务系统已经上线。这么看来,豆粕期权可能真的要来了。

作为投资者,应当及时装备自己,除了需要掌握期权基础知识及相关策略之外,熟悉期权合约、弄清交易规则、参加模拟演练也必不可少。我们以大商所豆粕期权为例,熟悉下豆粕期权合约。

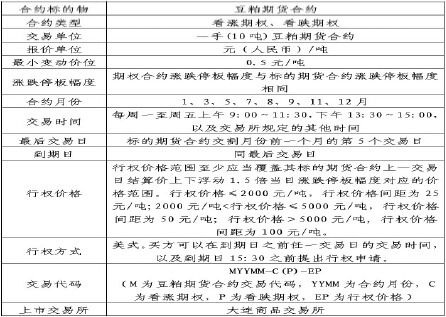

右图为大连商品交易所豆粕期货期权合约(草案),从这份合约中,我们需要注意,豆粕期权合约的类型与上交所50ETF期权类型的名称有所不同。豆粕期权合约以“看涨期权”来定义“认购期权”,而以“看跌期权”来定义“认沽期权”。另外,豆粕期权最后交易日和到期日是同一天,不过在最后交易日交易结束之后,投资者仍有30分钟对持有的期权多头头寸做相关处理。在行权方式上,商品期权基本是美式期权,上交所50ETF期权则是欧式期权,它们之间的主要区别在行使期权的时间上,美式期权合约在到期日前的任何时候或在到期日都可以行使交割结算权力,而欧式期权合约则要求其持有者只能在到期日行使交割结算权力。此外,投资者在交易时需要清楚理解期权的交易代码。例如,M1701C3000,即代表标的为1701豆粕期货合约,行权价为3000的看涨期权合约。

图为大连商品交易所豆粕期货期权合约(草案)

图为大连商品交易所豆粕期货期权合约(草案)除了熟悉合约之外,弄清交易规则也是一名期权合格投资者的一门必修课。期权合约的交易指令有限价指令、市价指令、市价止损(盈)指令、限价止损(盈)指令、组合交易指令以及交易所规定的其他指令。豆粕期权保证金的计算是按照成交时期权价格和昨日期货合约的结算价计算,收取标准为下列两者之中的较大者:

(一)期权合约结算价×期权合约相对应的期货交易单位+标的期货合约交易保证金-(1/2)×期权虚值额;

(二)期权合约结算价×期权合约相对应的期货交易单位+(1/2)×标的期货合约交易保证金。

看涨期权的虚值额=Max(期权合约行权价格-标的期货合约结算价,0)×交易单位;

看跌期权的虚值额=Max(标的期货合约结算价-期权合约行权价格,0)×交易单位。

期权的涨跌停板的计算方式则是先计算出标的期货合约的涨跌幅度,再将期权合约的昨结算加减。例如,期货价格为3000元/吨,4%的涨跌停板,豆粕期权昨结算价是300元/吨,则期权的涨跌停板是420元/吨(=300+3000×4%)和180元/吨(=300-3000×4%)。值得注意的是,如果期权合约的昨结算价小于或者等于当日的涨跌停板幅度,那么当日期权合约的最低报价为最小变动价位,即0.5元/吨。

当投资者熟悉期权合约,弄清交易规则后,便可向海通期货申请期权仿真交易账号,并从官网上下载期权仿真交易软件,从模拟交易中大展身手,进一步巩固期权交易规则、熟悉系统及操作,并尽可能在交易中运用不同交易策略加深对期权知识的理解,切身体验期权交易的独有魅力,为商品期权上市打下良好的基础。(海通期货场外市场部 )

版权声明:本网所有内容,凡来源:“期货日报”的所有文字、图片和音视频资料,版权均属期货日报所有,任何媒体、网站或个人未经本网协议授权不得转载、链接、转贴或以其他方式复制发布/发表。已经本网协议授权的媒体、网站,在下载使用时必须注明“稿件来源:期货日报”,违者本网将依法追究责任。

进入【新浪财经股吧】讨论

责任编辑:许孝如 SF185