利率环境仍将支撑金价走高(3)

2.2.2 实物黄金需求

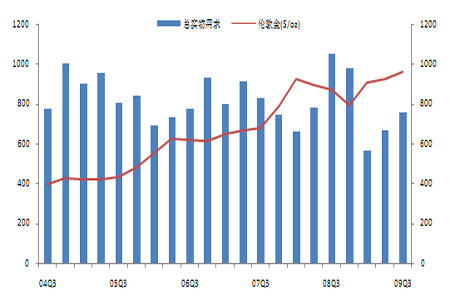

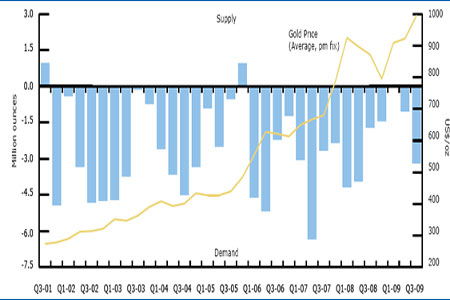

实物黄金需求方面,在第三季度虽然随着传统的黄金消费旺季的到来而有所回升,但是整体需求仍偏弱,相比去年同期降幅达31.36%,而2009年前三季度实物黄金需求为1992吨,去年同期为2502吨,降幅为20.38%。若宽松的货币政策环境仍将支撑金价走高的话,2010年实物黄金需求可能持续低迷。

图14 南非矿产金量逐年下降(1994-2008)

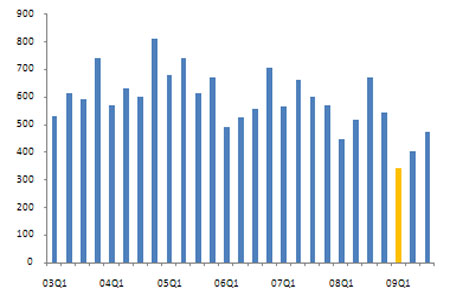

从构成实物黄金需求的三个部分:珠宝首饰、工业需求和金币金条来看,由于疲弱的经济和居民消费支出能力下降,占实物黄金需求比重达60%以上的珠宝首饰需求在第一季度曾下降至近25个季度以来的最低点341吨,前三季度该部分需求总量仅为1220吨,比去年同时期下降419吨(25.56%),是实物黄金需求大幅差于去年同期的主要原因。从发展态势来看,2009年第三季度黄金珠宝首饰需求比去年同期下降30%,但考虑到2008年同期珠宝消费强劲反弹,从2003-2007年珠宝首饰需求第三季度表现来看,平均水平为593吨,若按照该数量来计算的话,三季度降幅仍然接近20%,充分显示出该部分需求的疲软。

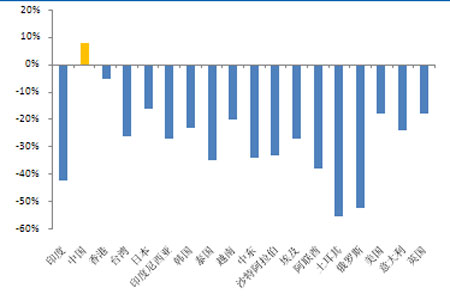

世界上最大的黄金珠宝首饰消费国印度在第三季度依旧延续了今年以来的低迷态势,第三季度珠宝消费总量仅为111.6吨,相比去年同期降幅达42%,珠宝首饰消费量前十位的国家遭遇了平均接近25%的降幅。值得注意的是,在主要的黄金首饰消费区普遍不景气时,我国却逆势上扬,消费同比小幅上扬8%,主要得益于政府积极的财政政策刺激和GDP的强劲增长。

此外,作为传统的实物黄金投资渠道,金币金条的投资需求在第三季度有所回升,比前一季度增长11%。而近年来工业用金需求有部分被铂金替代迹象,但因整体占黄金实物需求比重较小,因此对黄金市场的影响很小。

图15 珠宝首饰需求在09年第一季度跌至近年低点

图16 09年第三季度各地区珠宝需求同比变化

2.3 黄金市场各主体行为分析

由于黄金具有商品属性和金融属性,其商品属性主要从黄金的供给和需求面来分析,而其金融属性,主要反映在央行的储备需求及投资者的保值需求上,因此这部分主要从黄金市场的三个主要参与方:生产商、央行和投资者角度来分别分析,以从各个参与方的动向上分析黄金未来走势。

2.3.1 厂商套保

对未来金价上涨空间的乐观预期使得主要黄金生产商在2009年第三季度加速了去套保化进程。其中最大的举动莫过于世界最大的黄金生产商Barrick Gold在今年9月份金价接近1000美元/盎司的时候宣布,将采用配售新股的方式集资35亿美元,买回其未来12个月内的所有黄金对冲合约(矿商在黄金开采前,预先抛售以锁定价格)。自宣布之日起至2009年9月底,该公司对冲了总量约为540万盎司(约合168吨)黄金。上述举动相当于减少全球黄金年产量的7%,这也是黄金多头重要的信心保证。此外,AngloGold Ashanti公司亦对冲了48万盎司(约合15吨)黄金。贵金属咨询机构GFMS预测在第四季度全球黄金生产商套期保值的账面价值将继续下降至800万盎司(249吨)附近,这意味着在不远的将来各大厂商的套期保值账面价值恐将难以支撑目前来看颇为迅猛的去套保化势头。但在2010年我们预计套保头寸将继续下降,但速度会趋缓。

图17 生产商去套保化对金价的影响

2.3.2 央行售金

央行的黄金出售对于黄金供应是仅次于矿产金和回收再生金的第三大来源,但各国央行对黄金市场而言,既是供给方同时又是需求方,鉴于央行的双重角色,因此将央行作为一个主体来分析,并用其净出售量来反映其需求行为趋势变化。

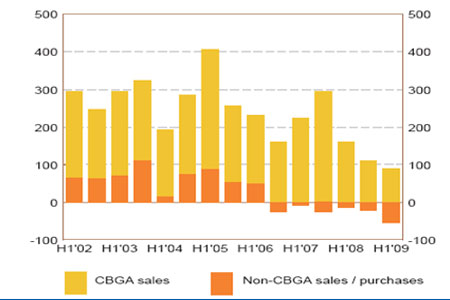

随着各国货币政策的同步调整及美元长期贬值的预期,部分国家也加快了其储备结构调整的步伐。世界黄金协会公布的数据显示,今年第二季度央行首次加入购金行列,净购买黄金14吨,而去年同期是净售金69吨,这表明各国央行在近九年来首次出现了净购买。同时数据显示,今年上半年各国央行净售出38.7吨黄金,这一数据为1997年上半年以来央行售金的最低销售水平。目前每年黄金产量与需求之间的差距,大约在200-400吨,如果央行从净出售方转为净购买方,会使得黄金市场的供需平衡被打破,进而给黄金市场带来更大的波动性。

图18 今年上半年各国央行净售金降至1997年以来最低水平

就央行储备的供需方来看,出售方主要是央行售金协议成员国,而未来几年的需求方将最有可能是持有大量美国国债的央行,包括中国、日本、俄罗斯、印度、新加坡、巴西和韩国央行等。

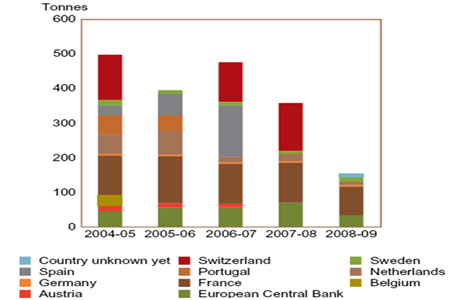

从供给方来看,各协议签约国惜售黄金趋势明显

央行售金协议的初衷本是为了防止持有高比例黄金储备的欧洲各国央行(欧元区持有近60%的官方黄金储备)无节制地抛售黄金打压金价。1999年9月26日,欧洲多个国家央行加上欧洲央行联合签署了第一个央行售金协议(Central Bank Gold Agreement,CBGA1),限制各国在未来5年内每年出售或出租黄金的总量不超过400吨。在CBGA1下各央行使用了全部配额,出售了2000吨黄金;5年后的2004年,欧洲央行售金协议续签,即CBGA2,而各国央行每年允许出售的黄金总量亦相应增至500吨。在CBGA2期间内,协议国出售黄金减少。第一年出售了497.2吨黄金;第二年仅出售不到400吨黄金;第三年完成出售约475吨黄金;第四年,仅出售了350多吨黄金,为历史最低水平。今年是该协议有效期的最后一年,截至2009年10月份,各国央行在CBGA2下销售的黄金数量总计仅155吨,远低于500吨的许可上限。尽管第三轮售金协议(CBGA3)在今年8月份如期续签,但总量上限下调至400吨,还可能把IMF欲出售的403吨黄金纳入CBGA3体系。从供给角度来看,黄金储备的价值正在日益受到重视,这意味着售金签约国中存在黄金惜售的趋势。

图19 今年上半年各国央行净售金降至1997年以来最低水平

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。