|

|

铜年度报告:五载牛市终转熊 而今迈步从头越

一、2008年行情回顾:

回首2008年,世界经济风云变幻,上半年,全球面临通胀高企威胁,商品保值投资如火如荼;下半年金融危机爆发,欧美经济步入衰退,商品市场遭受恐慌性抛售。铜市也出现了大起大落,宽幅运行的行情走势。2008年世界铜市主要由两大因素主导:一个是美元贬值推动全球通胀风险加大,基金大肆购入商品头寸推动国内外铜价高位运行;二是美国次贷危机演化为全球性金融危机,进而导致实体经济衰退,铜需求下降的忧虑超出预期,铜市遭受恐慌性抛售。

第一阶段:上升阶段(2008年1月—2008年3月)

2008年1月,LME铜受商品指数调整商品权重的利多影响而得到大幅拉升,伦敦综合铜一度冲破7400 美元的一月最高价。而在基金调仓结束,市场再度转为悲观,铜市开始追随股市下滑时,为避免经济陷入衰退美国提出了总额为1400亿到1500亿美元的一揽子经济刺激计划,美联储更是罕见地8天内降息125个基点以挽救美国经济,这促使铜价再度上扬。而中国南方地区的持续性雪灾及电力紧张亦对金属市场推波助澜,在中国消费买盘积极入市和冶炼厂惜售的带动下,现货市场的紧张推动国内外铜价出现持续上涨。

第二阶段:高位震荡阶段(2008年4月—2008年8月)

2008年2-3季度,美元贬值及抵抗通货膨胀等需求压倒了对欧美经济减速拖累金属需求的担忧,在流动性充裕的背景下,国外基金大肆购入商品头寸,作为通货膨胀的保值品,铜受到追捧,LME铜价基本维持在7000美元上方运行。在美元疲弱和南美铜矿罢工的带动下,LME铜价创出历史新高,其后逐步呈现震荡回落态势。

第三阶段:加速回落阶段(2008年9月—2008年12月)

2008年8月,美国次贷危机持续深化,两 房、雷 曼、美林等一系列金融机构持续爆发危机,其引起的风暴席卷了美国、欧盟和日本等世界主要金融市场。金融危机带来了一系列连锁反应,金融机构破产、投资基金被迫关闭、股市暴跌、商品市场遭受抛售。在这一阶段,基金撤离金属市场,金融风暴危及实体经济,需求放缓加剧市场忧虑,铜价出现持续暴跌,回归到2004年的水平。

二、基本面分析

(一)、国际经济形势

1. 次贷危机衍化为金融危机

2008年美国次贷危机持续深化,美国政府接管房利美和房贷美后,雷曼兄弟危机浮出水面。随后,美国银行收购美林;美国国会艰难通过七千亿美元救市案。在这一系列金融风暴中,美、欧的主要金融机构遭到严重冲击,全球主要金融市场持续动荡,信贷严重紧缩。危机不断地从金融业向其他行业、从虚拟经济向实体经济扩散,致使美、欧、日三大经济体陷入衰退,世界经济严重减速。

早在2007年美国次贷危机开始显现时,美国一些次贷机构就纷纷破产。随着危机愈演愈烈,投行、保险公司、养老基金等因大量持有次贷支持证券而遭受巨额损失。据美国高盛公司统计,全球金融机构在美国次贷危机中所遭受的损失将高达1.4万亿美元,而截至今年11月份已经暴露出了8000亿美元。

由于美、欧金融机构在次贷危机中损失惨重,加上投资者对世界经济前景缺乏信心,美、欧、日主要股市持续动荡,大幅下挫。自今年年初至12月初,美国纽约股市三大股指跌幅均超过34%,英国伦敦、法国巴黎和德国法兰克福股市主要股指跌幅均超过35%,日本东京股市主要股指跌幅超过46%。股市大跌不仅严重影响了投资者的信心,还对企业融资产生了不利影响。

预计此轮次贷危机造成的金融动荡将持续到2009年。只有当次贷危机最终传染源的美国房地产价格企稳、同时房地产的资产净值能够为出现问题的抵押贷款证券提供支撑时,这场危机才会结束。从历史经验看,美国战后5次的房价调整平均幅度为15%,最大的一次超过了20%,市场普遍预计此次的房价调整应该会超过历史平均水平,此轮实际房价调整要累计下降30%-35%才能达到合理水平。从目前情况看,美国实际房价仍有一定的下跌空间,本轮房价调整有望在2009年底接近底部,因此次贷危机引起的金融动荡至少会延续到2009年。

2、世界经济由盛转衰

2008年,世界经济经历冰火双重考验,上半年通货膨胀持续高企,威胁各国经济增长;下半年美国次贷危机持续深化演变为金融危机,对实体经济造成了重大损害,欧美主要发达国家步入衰退,金砖四国经济也出现明显放缓。

目前,大多数发达经济体已经步入衰退。美国第三季度GDP 季调后环比为-0.5%,低于此前估计的-0.3%,这也是2001 年第三季度以来的最差表现,由此开启了美国未来经济的衰退进程。美国权威研究机构全国经济研究局宣布,美国经济自去年12月开始陷入衰退。由此算来,美国经济处于衰退之中已有一年时间。

欧元区三季度GDP 环比下降0.2%,二季度GDP 也同样收缩0.2%,连续两个季度GDP萎缩也表明欧元区经济正式陷入15 年来的首次衰退;作为欧洲经济首强,德国经济陷入衰退首当其冲,二、三季度GDP 环比分别降0.4%和0.5%;另一欧洲经济强国英国三季度GDP 环比降0.5%,为1992 年三季度以来16 年内的首次经济萎缩,其中约占经济2/3 的服务业总产值季降0.4%,为1990 年以来最大降幅,预计四季度英国经济正式步入衰退期。

继美国和欧洲经济陷入衰退后,日本经济也宣告步美国和欧洲后尘,日本3 季度GDP环比降0.1%,折年率为收缩0.4%,而二季度GDP 被修正为环比下降0.9%,折年率下降3.7%,三季度中净出口项目对GDP 贡献为-0.2%,成为拉动经济下滑的最主要因素。美国由于此前经济结构的失衡,消费和投资增速的下降的速度比经济增速下降的幅度还要大。

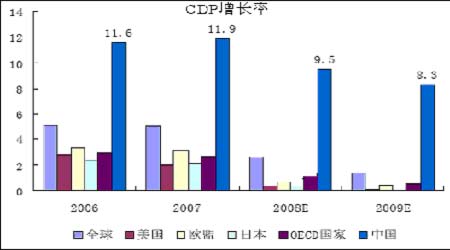

金融危机也使世界经济处于一个历史的“转折点”。按照国际货币基金组织的预测,今、明两年世界经济增长速度预期仅为3.7%和2.2%,为2002年以来最糟糕表现。世界银行等的预测更为悲观。

12月9日世界银行发表的《2009年全球经济展望》报告认为,今明两年全球经济增长速度将大幅放缓,而明年世界贸易也将出现自1982年以来的第一次下降。

报告预测,2008年全球GDP增长率为2.5%,2009年则将进一步回落至0.9%,均大大低于2007年3.7%的增速。报告预计发展中国家今明两年的增长率分别是6.3%和4.5%,也低于2007年7.9%的增速。报告还认为,始于美国的金融危机导致全球性市场震荡,使由发展中国家领跑的全球经济增长局面面临“极大不确定性”,发展中国家经济增长速度出现大幅度放慢“难以避免”。

此外,报告预计2009年世界贸易额将下降2.1%,为1982年以来首次出现下降,这对许多依靠出口驱动的发展中国家来说将是沉重打击。

《2009年全球经济展望》报告认为,金融危机使几乎所有大宗商品的价格都大幅下调,明年平均油价将在每桶75美元价位徘徊,这属于相对高位。与上世纪90年代相比,每桶75美元的油价仍属于高位。世行报告警告说,高油价可能在许多国家引发社会动荡,今年油价和粮价的飙升已经使发展中国家额外支出了6800亿美元。

联合国本月初发布的一份报告也预计,明年全球经济增长率可能不会超过1%。IMF则预计,明年发达经济体经济将下滑0.3%,发展中和新兴经济体经济增速将明显放慢至5.1%左右。

在摩根士丹利亚洲主席罗奇看来,当今世界已进入“后泡沫时代”,整个2009年世界都将维持衰退,至少要到2010年才可能有缓慢的复苏。“在全球化时代,我们陶醉于跨境联系带来的繁荣。但是,随着繁荣走向极端并孵化出致命的资产泡沫的全球化,结果必将是泡沫破灭所带来的后遗症。”

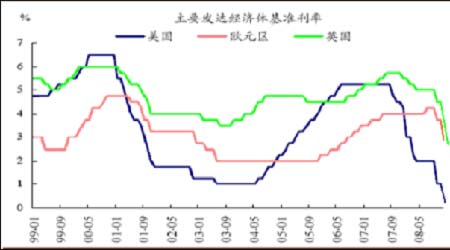

3、全球步入降息周期

由于经济疲弱使得石油和其他商品价格显著回落,减少了通胀上行风险,而美国经济增速已显著放缓,美联储在12月16日的议息会议上一致投票决定将用于银行间信贷的联邦基金目标利率从1%下调至0-0.25%区间内,为Fed自1990年首次推出联邦基金目标利率以来的最低水平。Fed表示,委员会预计,考虑到经济状况的低迷程度,联邦基金利率很可能在未来一段时间维持在异常低的水平。Fed还补充表示,将使用各种可利用的工具来刺激经济增长和维持物价稳定。

为应对经济衰退,12 月欧洲央行(ECB)宣布将基准利率再次大幅下调75个基点至2.5%,在10 至12 月期间累计3 次降息175基点。英国央行也宣布,将基准利率再次大幅下调100个基点至2%,为1939 年以来最低水平,未来英国央行仍将继续降息拯救陷入衰退的经济。

受金融危机冲击影响,亚洲主要国家央行也加入全球降息行列之中,中国央行宣布,从11月27日起,下调金融机构一年期人民币存贷款基准利率各1.08个百分点,为1997年10月以来的存贷款利率最大降幅。自9月以来、在短短两个月内的第四次降息,第三次下调存款准备金率。两大工具的下调幅度均创下近11年来的峰值,频率之高亦前所未有。

12月初澳大利亚、瑞典、泰国、新西兰、印度和印尼等近十个经济体均宣布了大幅降息。紧接着加拿大、韩国、瑞士和中国台湾等经济体再度跟进。

由于09 年全球主要央行降息仍将持续,09 年主要国家货币市场紧缩状况将会有所缓解,11 月IMF 修正了09 年主要货币Libor 利率预测,其中09 年6 个月美元、日元和3 个月欧元Libor 利率分别为2%、1%和3%,分别较10 月份预测下调1.1%、0.2%和1.2%。

在金融危机和通缩风险的多重因素压力之下,各国正在不惜代价对抗金融危机。美国已率先迈入“零利率时代”,以目前的经济形势和各国央行的决心来看,诸多国家的利率水平不久都将接近于零,全球正在迈向“零利率时代”。2009年全球极度宽松的货币环境,将为商品在大幅下跌之后出现反弹创造有利的条件。

(二)、国内基本面状况

2008年,次贷危机对世界经济冲击不断加大,国内出现重特大自然灾害,我国经济社会发展经受了多方面严峻考验。数据显示,受此影响,今年前三季度我国经济增长9.9%,增速同比回落2.3个百分点,第三季度回落到9%,经济下滑趋势明显。为此,国家新一轮宏观调控政策以保增长、促转型”为宏观调控的基本取向。

1、2009年中国经济展望

(1)、“保增长”成我国宏观调控首要任务

2008年我国经济呈现明显加速下滑趋势。面对严峻形势,中央经济政策提前推出。国务院总理温家宝11月5日主持召开国务院常务会议,强调当前要实行积极的财政政策和适度宽松的货币政策,随后出台了更加有力的4万亿元扩大国内需求十大措施。这一庞大的扩大内需投资计划由国家发改委牵头多个部委主导起草。

可以看出,从中央到地方,目前已对经济下滑过快的形势判断形成共识,这意味着尽管中央经济工作会议还没有召开,但基本上积极的财政政策和适度宽松的货币政策应该是中央经济工作会议的基调。预计,目前经济形势下,这个政策组合要保持相当长的一段时间。