|

|

年度报告:棉花处于牛市初期阶段(6)http://www.sina.com.cn 2008年01月24日 00:04 中国国际期货

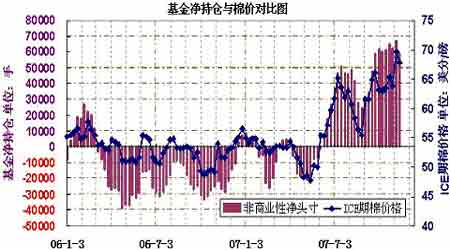

如上图所示,国际棉花价格的上涨幅度远远高于国内棉价的上涨幅度,5月份以来,国际棉花价格上升幅度高于国内棉花价格上升幅度20个百分点。而国际和国内棉花比价关系的变化也在棉纱的比价关系上得到了体现。从下图可以看出,国际纱价上升幅度快于国内纱价上升幅度0.5个百分点。国内棉价涨幅弱于美棉将会导致中国棉花进口量的减少,同时导致国内棉花资源的提前消耗,同时也在一定程度上提升了中国纺织行业的国际竞争力,而一旦国内棉花资源消耗过快,需要大量进口棉花时,则很有可能出现国内棉价涨幅快于国际棉价的局面刺激棉花进口数量增加。 图18:美国期货市场棉花玉米大豆小麦比价关系 四、印度棉与美棉的竞争关系 2006-2007年度印度棉在国际棉花出口市场可以说是异军突起,中国总计进口美棉97.5万吨,占当年度中国进口总量的42.3%,较2005/06年度减少4.9个百分点;总计进口印度棉52.3万吨,比例占到22.7%,增加10.4个百分点。这些数据,一方面反映了美棉和印度棉在中国市场的重要位置,一方面也看出,印度棉在侵蚀着美棉在中国市场的份额。 在中国市场印度棉主要以其价格和运输方面的优势抢占市场,运输方面,美棉到港普遍约要22-25天左右,而印度棉基本只需要15-18天左右。价格方面,美棉EMOT报价一般较印度Shankar-6报价约高2-4个美分,市场上,价格占优势的商品,自然受到极大的关注。 2007-2008年度,印度棉的销售势头远远超过美棉。据相关人士指出,截至11月中旬,印度出口商已经签订大约34-37.4万吨新棉,其中17万吨已经出运。到目前,至少也出口了40万吨。印度今年出口量按照100万吨计算,则还约有60万吨待出口。本年度才过去接近4个月,剩下几个月印度只需要8吨就能完成任务。相反,美棉的预期出口目标达到353万吨(USDA12月份预测数据),截至11月15日已经出口153万吨,因此还有200万吨的压力。剩下的7个半月中,美棉月平均出口量要达到26万吨以上才能完成任务。 但是美棉相对印度棉也有一定的优势,由于可供出口量只有80-100万吨,加上印度棉商的资金实力原因,印度棉的出口主要集中在10月至4月之前,而4月-8月这个阶段美棉往往成为国际棉花出口市场的主要供应者。 第五部分 后期棉花市场热点问题 一、宏观调控是否对中国纺织行业产生不利影响 2007年度中国政府连续十次调高存款准备金率,5次调高存贷款利率,而中国国内的货币政策也有年初的“稳健”调整到“适度从紧”再调整到“从紧”。银根的紧缩使得纺织企业资金普遍紧张,并且制约了纺织行业的进一步扩张,2007年以来已经有不少中小型纺织厂因为资金的原因停产,而大中型纺织厂也有不少通过减少工作班次限产。可以说国家的宏观调控政策已经开始在纺织行业产生了很大影响。 2007年七月中国再度将纺织品出口退税下调2个百分点,这对于已经处于微利的纺织行业来说无异于雪上加霜,使得纺织行业的利润率进一步下降,纱布的销售不畅局面也进一步加剧,并且影响到原料市场造成国内皮棉的销售不畅。 由于中国是国际上最大的棉花进口国,中国棉花消费量能否增加将会直接影响到中国的棉花进口量进而对全球的棉花价格产生影响,因此纺织行业的不景气是否会影响到中国棉花的消费量持续增长,将会对2008年全球棉花价格产生非常大的影响。 二、 中国的棉花进口滑准税政策是否修改 2007年中国棉花进口增发部分配额继续执行滑准税制度。同时由于计算共式的修改,最低税率由5%提高到了6%。滑准税的实施保护了国内的棉农利益,使得我国棉花生产保持稳定增长,同时也使得中国的纺织企业的棉花成本是全球最高的,在国内纺织企业普遍不景气的情况下,纺织行业向国家建议取消滑准税制度的呼声一直很高,由于纺织行业仍然是我国的支柱性产业,一旦国内棉价超过了纺织行业的接受能力,国家取消或降低滑准税率的可能性相对大,而滑准税制度的取消或降低都将对国内外棉花价格的比价关系产生重大影响。 三、纺织品出口欧盟配额政策取消的影响 根据2005年达成的中欧纺织品协议,2007年12月31日是中国和欧盟协定纺织品出口配额的最后期限,之后将取消这种配额。这为本棉花年度的纺织形势带来了积极的想象空间。10月9日,欧盟委员会宣布,中国商务部与欧盟委员会达成一项新的纺织品贸易协议,规定自2008年1月1日起,双方将对纺织品贸易建立“双重许可监督制度”。 对于中国纺织企业来说,新办法比配额管理更为宽松,出口受限的纺织品类别由10类降为8类,但这仍是一个过渡,最终的目的是双方纺织品贸易的完全开放。欧盟和美国是中国最主要的纺织品和服装出口地区,对欧盟出口配额的取消是否会改变07年7月出口退税降低以后中国纺织品出口不畅的局面值得期待。 四、美棉市场基金的影响 2007年7月以来。美棉的基金净持仓就一直维持在历史高水平,基金在2007年5月开始的此次上升趋势中无论是净多头寸的数量还是维持时间都远远高于前几次上涨行情,由于基金是国际期货市场的最主要推动力量,因此可以预期此轮美棉的上涨行情无论在时间上还是幅度上都很有可能远远强于前几次的中级上涨行情。 图19:美棉价格和基金净持仓对比图 五、中国的棉花进口配额调控政策能否继续有效控制国内棉价 自2004年开始中国328级棉花现货价格就一直维持在12500-14500区间运行。在中国棉花价格的历史走势中,持续如此长时间的窄幅度的价格波动是非常少见的,这里面既有国际棉花大形势的影响,也有国家对于棉花价格调控的制约,但是在2007年美棉已经率先突破2004年以来48-58美分区间的情况下,国内棉花现货价格还能否维持12500-14500的区间值得关注。 国家通过控制棉花进口配额发放来调控国内棉价的前提是国际市场棉花供应充足并且价格低廉,在美棉的价格中枢已经上移到65-70美分的2008年,面对14000-15000的进口棉成本,在国内前几年行之有效的调控政策还能否继续有效吗?可以预测,在中国国储库存偏低的情况下,2008年政府对于国内棉价的调控能力正在减弱。而国内棉价前三年的窄幅波动格局也很有可能被打破! 图19:CCIndex328棉花价格指数 第六部分 2008年行情展望 展望2008年度,国内和国际棉花价格极有可能延续2007年下半年的震荡上涨格局,在其他农产品都出现了大幅上涨的背景下,无论是国际还是国内棉花的价格已经被低估,棉花和其他农产品比价关系的变化,必然导致棉花产量的降低,而在前几年全球棉花产量和消费量同步增长格局下形成的棉花价格区间也必将被打破。 由于美国农民对于价格的敏感程度最高,因此美国的棉花播种面积2007年就已经开始大幅缩减,2008年美棉的种植面积继续减少已成定局,而且这一趋势极有可能在中国和印度等主要产棉国也开始出现,美国棉花期货市场是世界棉花价格的定价中心,美棉很有可能在2008年引领着国际和中国棉花价格走出持续三年的低迷局面确立牛市格局。 中国国际期货

【 新浪财经吧 】

不支持Flash

|

|||||||||||||