|

|

铝市回顾与展望:成本上移 铝价盘整(4)http://www.sina.com.cn 2008年01月18日 00:07 中国国际期货

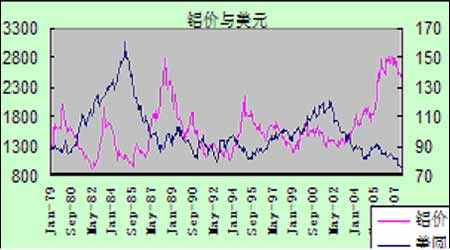

二、市场焦点 1.次级债对市场的影响简析 自今年8月份爆发的美国次级债危机以后,我们看到了更多的经济体的被波及,而作为风波的核心地区,美国的经济和整个结构都发生了巨大的变化。这样的危机究竟在08年将会如何演变?对铝市场的冲击又将是怎样的呢? 第一、次级债在冲击着美国的经济。我们看到美国前期的经济成长最大的因素就是房地产的快速成长,而次级债直接就是限制了美国的房地产的发展,是美国的房地产进入低迷状态。也直接使美国的经济发生了巨大的改变,而随着次级债所带来的美国的花旗以及美林这样的大银行机构的波及而造成巨大损失后,美国的经济确实已经受到了冲击,其经济的未来成长与否已经成为市场的潜在隐忧,而随着时间的推移,次级债所带来的衍生品风险的不断爆发,美国的经济将有可能转化为萎缩的可能。而其它经济体也大受牵连:欧盟在这次事件中已经在金融市场中追加了4千多万亿的流通资金支撑证券市场,日本也增加了600多亿的流通资金对抗这次危机。由此,我们就可以看出整个全球的经济在这次事件中所受到的冲击是多么的巨大。未来的全球经济将在这事件中蒙上灰色的阴影。经济的全球成长将难以恢复07年的旺盛势头,并面临萎缩冲击。 第二、次级债在冲击着美国的货币:美元的核心地位受到考验。我们看到了次级债之后美元的大幅贬值,其它货币的大幅升值,在全球的经济之中随着次级债冲击的蔓延,美国更多的行业也受到了拖累,直接带来了其经济相对于其它经济体的低迷,直接挂钩的就是货币的贬值。在未来的一段长时间内,美元贬值将占据主导趋势。这种贬值是对经济成长的担忧所带来的贬值,其对金属的价格冲击不可与以前的全球经济稳定时期的美元贬值同日而语。其悲观的情绪将主导金属市场,美元的贬值仅仅在计价体系上对铝价有部分支持,使价格不至于下跌过快而已。 第三、次级债的核心就是冲击美国的建筑行业,而建筑行业占铝消费的30%左右的比例。这直接就带来了铝消费的下降。而从美国的建筑行业的开工率和房屋开工情况看,市场的低迷将延续整个上半年。也就是铝市场的需求将受到严重冲击而走向低迷。 但次级债发生以后也有对金属市场有利的一面:美国对市场的直接应对方案是降息以提高市场的流通性。其在短短的几个月之内降息幅度达到75个基点。而美国加上欧盟以及日本为了稳定金融市场,直接的资金投放也达到6000多万亿。这些都在一定程度上增加了市场的资金流通性。在次债冲击尚不明朗的情况下用这样频繁的金融手段去次级市场本身就会带来通胀的扩张。毕竟目前的全球市场还处于通胀的状态,而如果市场在未来的一段时间内对次债冲击明朗以后,市场将重新面临着通胀的压力。因此,在这样的结构中整个金属市场并不一定如市场的预期那样那么悲观。 次债的冲击在后期我们还需辨证的对待。其对短期的金属市场形成打压是不可改变的 事实。但具体冲击的能量有多大还需要关注明年1季度的经济的表现。总体的个人预计冲击并不一定如我们预期的那么悲观。市场的全球经济成长还将会逐步走入正常增长渠道。 2.中国国家政策的影响 今年以来,国家出台了较多的对铝行业的引导政策。特别是在进出口关税和行业规范方面做了较多的政策的变化。这直接构成了今年以来的国内市场低迷的主要原因。近两年以来,国内的电解铝和氧化铝行业的产能扩张非常迅速。市场的规模在不断壮大,也带来了行业的主要矛盾和重复建设。铝土矿资源的不足将成为未来1年铝市场的最大的矛盾问题。 今年的政策调整中主要是进出口关税的调整:电解铝进口关税从5%上调到15%,铝材出口退税不断降低,最终的部分初级加工品的出口取消退税还征收关税,而对板带箔等高端铝材还保留部分退税。有利于鼓励国家的高段产品的出口,提高国家在铝行业中的竞争力。这种进出阔政策的调整都是在压制着国内的铝价,使国内全年的铝价处于相对低迷状态。 在最近国家还出台了铝行业准入条件。这进一步规范了铝行业的发展,这个政策也在大框架下指导了铝行业的发展:提高行业的集中度,限制电解铝以及氧化铝产能的重复建设。支持企业走出去,限制电解铝的简单出口,鼓励企业深加工、增加高端成品的出口。随着这个行业准入条件的出台,未来的国内铝行业政策压力将会逐步减少。其也将进入规范的发展期。 在今年以来的政策引导下,电解铝和氧化铝产能扩张在08年将会收敛,而板带箔等高端的加工产能将会迅速扩张。这直接带来国内铝消费的一片兴旺。而市场的后期政策出台力度的减少有更有利于国内铝价的稳定并走高。后期的从政策的角度看,其已经给铝市场构造了一个宽松的上涨的环境。 3. 美元贬值延续,人民币升值扩大 我们由以下图表可以看到,美元的贬值伴随着铝价的上涨,主要是全球的贸易是以美元计价的。那后期的美元走势将成为我们需要判断的对象。 从短期看,美元将在次级债的冲击下会有剧烈的波动。由于次债所带来的美元的短期贬值主要是经济的不利预期所带来的。也就是美元的贬值带来的是经济的不利预期,也是金属需求不足的预期。这在阶段性就带来了在美元贬值的同时铝价也有同步的下跌。但这种局面没法延续,主要是全球的商品是以美元计价,当次级债的担忧过去或者美元贬值幅度过大的时候都将带来对金属铝价的支撑。 从长期来看,美圆的贬值也是不争的事实。美国的经济较欧洲日本以及其它经济体较差,而双赤字也还巨大。再加上各国也有可能会调整其美元的配比。这些都构成了美圆中长期的一个下跌的预期。这从长期来看也有利于价格的稳定。 中长期的国际铝价将在美元贬值的趋势中受到支撑。但国内的铝价会由于人民币的升值而上涨幅度受到压制。 图12: LME铝价与美圆走势 4.其它市场对铝市场的影响 黄金和原油是代表通胀的指标,今年以来由于原油供应的偏紧,而欧佩克也没有增产的意愿,随着经济的发展,全球对原油的需求却在不断增长。这直接带来了油价在未来的1年还将保持在高位甚至上涨。这对于高耗能的铝行业来说将会是有利的。而黄金价格在国际货币动荡的情况下将会继续受到资金的青睐。这也会带来其价格的走高。这在一定的程度上也就带来08年通胀还会是占一定的主导地位。这也使我们对铝价还是抱有一定的希望的。 第四部分 技术面分析 一、资金大量介入看好后市 整个07年,持仓量在反复中一举突破60万手。市场的资金介入依然较为明显。在上半年中我们看到其一直在52万手至57万手徘徊,但到了8月份以后,随着次级债风波的爆发,铝价的持续下跌,我们看到了持仓量的大量增加。这种持仓量的增加一直延续到目前。目前的总持仓量在68万手左右,而在这增仓的合约中我们看到的是远期合约的大量增仓。这说明市场的资金普遍对于铝的远景走势还是相对乐观的。但持仓量的大量增加也有一个核心的问题:大量的增仓说明市场的分歧加大。对于短期的市场不利,毕竟其进一步增仓的能量有限使价格的上涨就缺少能量,从而有价格的不好的短线预期。而从长远的角度看资金的在远期介入基本上对价格有利。因此,关注资金的增减仓状态有利于我们把握未来铝价走势的节奏。 图13: LME铝价与持仓比较 二、技术走势分析 1、铝价波动的周期性:从历史图表我们就可以看出一些市场的规律:价格在旺季中启动上涨而在淡季中又重新回落寻找支撑。铝价在07年下半年的下跌使价格处于短暂的调整期。其后期还是会追随4、5月份的消费旺季和下半年的9、10月份的旺季而推动价格上涨,其它时候则反复中还会显示相对低迷的状态。 2、基于技术图表赋予的意义 图14:沪铝连续周K线分析图 从形态上看,短期铝价的回落在寻找支撑的过程。而技术上总体的上涨节奏从图形中表现还是较为明显。价格在上涨一段后都会重新构筑一个新的平台,以等待后期的力量推动价格进一步突破。我们预计价格在短期的17000元/吨将会受到较为强劲的支撑,市场也会在年初的这样的价位反复以后将重拾升势。从技术上看,其刚好也是在17360元/吨的0.382的黄金分割位。从长期的走势看,其将进入08年的4浪调整期以及积蓄后期的5浪主升浪的结构。技术走势上价格有看涨的预期。 第五部分 小结 伦铝展望:08年的消费预期还会相对理想,主要是铝的各方面替代消费的增加以及应用领域的扩张推动着铝需求的成长。次级债的冲击可能带来上半年经济的难以预测,这成为铝需求的最大的变数。供应方面由于中国的扩张速度减缓也有所减缓。综合起来的全球铝市场还处于一个相对宽松的环境,而加工产能的扩张会带来全球的半产品库存的增加,体现出表观消费的良好,对价格有利。资金的大量介入以及氧化铝等成本的走高将成为支撑铝价的主要力量。我们关注次级债对明年上半年经济的影程度将决定了铝价的低位和未来的波动的空间。市场即使在消费减缓的前提下在08年还有走高的预期,毕竟价格已经逐步接近成本线。 沪铝展望:国内的铝市场最大的变化是加工产能的扩张带来的产量的增长,铝在包装以及汽车行业的使用量的进一步扩张使铝的需求扩张迅速。而原来需要进口的板带箔需求量将随着国内的产能的扩张而得到满足。并且在铝行业准入条件颁布以后,铝未来的发展方向也基本确定。政策对价格的限制将逐步得到释放。而成本随着铝土矿资源的瓶颈出现而有可能进一步上升。这将拉动价格的继续走高。而08年的电解铝和氧化铝产能扩张的减少以及加工产能扩张将会在后期对价格形成巨大的影响。最终带来价格在下半年会走的更为理想。其价格的波动同样是追随着淡旺季的周期而变化:在4、5月份以及9.10月份会有走高的预期。特别是下半年价格会更有更好的预期。但沪铝盘面上我们还不能忽视空头占有主导地位的格局,价格的走高的高度还是会被市场的心理所压制。展望08年的铝价还会是稳定并在加工铝材产量兴旺而电解铝产量增长有所减缓的大环境中被推动走高。关注价格走高的力度和生产企业的成本走高高度会引导后期的价格的走势的判断。总体的预计国内的铝价还是会在17500-21500元/吨之间徘徊。 08年的铝需求将替代需求和应用扩张与经济预期的不利中矛盾运行。关注次级债对国际经济的影响几乎有利于判断伦铝的未来趋势。美元贬值所带来的通货膨胀与经济成长减速甚至萎缩的判断将引导我们对铝的投资利润空间。08年的铝市场是调整中略带乐观的一个品种。主要是供应增长的同步减少以及中国国内政策压制能量的释放推动着价格的稳定甚至走高。 总体的08年的铝价是在周期的波动之中相对目前价格有所上涨,但铝价矛盾运行,处于调整中的一年。关注08年的经济状况和美元指数、资金持仓等指标将有利于判断价格的下一步动向和把握我们的投资机会。

【 新浪财经吧 】

不支持Flash

|

|||||||||||||