|

|

|

行业报告:股指期货的季月非季月合约比较(2)http://www.sina.com.cn 2007年11月15日 08:23 中诚期货

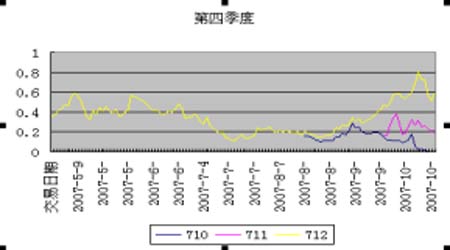

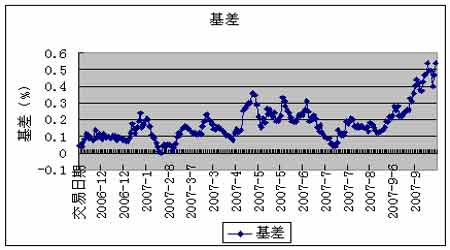

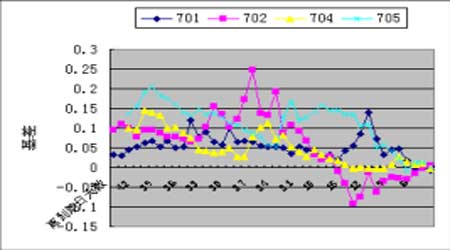

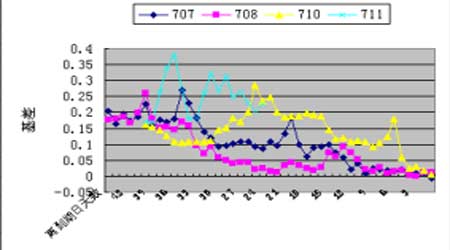

从上图我们可以看出,季月合约0703和0706最大基差百分比分别为30.67%和24.46%,平均为27%多,而非季月合约除了0701的最大基差百分比为10.61%,其他都大于15%,平均为18.09% 。从以上数据大致可以得出如下结论:对于运用季月合约进行最大基差套利操作的投资者,保守的可以选择基差百分比为25%左右进场,在市场比较动荡时更可以看到30%多;对于运用非季月合约进行最大基差套利操作的投资者,一般可以选择基差百分比为15%左右,风险偏好型的投资者可以尝试等待至20%. 从上图可以看出远期合约的基差波动幅度和剧烈程度显然大于近期合约,这比较符合远期合约的时间价值较大,但巨大的波动率也体现一个中国特色:国内投资的比较热衷于远期合约(按国外的经验,远期合约的成交量相对于近期合约极小),远期合约波动大收益也高。图3中的基差是交易当日所对应的4个合约基差的平均值,从这图可以看出进入5月后特别的这几个月基差猛增。个人认为随着股市的狂涨,股民的热情被点燃,对后市极度看好,相信这样的情况在进入08年后还会一直持续,个人猜测随着奥运会的临近,随着现货价格的连创新高,0809合约可能会被炒到15000点甚至20000点。 图3 季月非季月合约基差比较 非季月合约基差分析非季月合约包括当月合约和下月合约,由于离交割日近,最长交易时间为2个月左右,到期日效应的存在,使得期货价格收敛于现货价格,波动也不会很剧烈。 图4 从图4可以很清晰的看到,07年的8个非季月合约在存在的40多个交易日中呈震荡逼近现货价格的走势,在合约产生刚开始基差较大,除了0711合约最大基差将近0.4,其余的一般不超过0.3。虽然总的来说期货价格慢慢逼近现货,但就个体而言也有大的波动,如0701和0710合约,在离交割日还有约10多个交易日时,期货价格出现剧烈波动,基差超过15%多。这说明在快要到期时,也存在或大或小的投机机会。 有一点必须说明一下,期货价格慢慢逼近现货价格,从图形上看基差走低,并不是说期货价格是一直下跌,只要做空就能赚钱,而是由现货和期货两方面决定的,可能是两者都上涨而期货的幅度小于现货,也有可能是期货横盘或者下跌现货上涨,这就说明在合适的机会构建恰当的投资组合(比如做空股指期货买入一揽子的股票),都能获得稳定的风险较小的收益。

不支持Flash

|

||||||||||||||||