不支持Flash

|

|

|

|

2007年上半年白糖期货市场行情报告(5)http://www.sina.com.cn 2007年07月27日 09:36 良茂期货

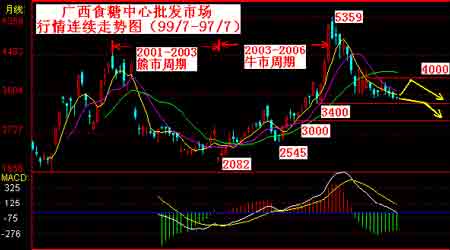

2、CFTC基金持仓机构调整,大量翻多为空 基金的在2007年的翻云覆雨是导致国际原糖期价大幅回落的重要因素。 2006年,NYBOT市场投资基金始终维持在净多头寸,2007年1月,原糖价格出现振荡小幅下跌格局,基金持仓仍旧维持在相对少量净多头寸格局,至1月末,基金净多头寸月增6703手至25958手。2月,原糖价格呈现区间振荡,基金在最近一年多的时间里首次出现净空持仓头寸,2月末变成净空单为12736手,累计增加净空单38694手。这是在2005年下半年以来,基金首次出现净空头寸。随后的3、4月,原糖价格震荡下跌,基金继续增加净空头寸,到4月末增加净空单至40736手。5月,原糖价格振荡大幅波动,基金开始减少净空头寸。6月原糖价格先跌后涨大幅振荡,基金持仓多空频繁转换,先在月中由净空变为净多,到月末再变为净空,至月末净持仓为8708手净空单。 后市,基金的操作策略对于国际糖价的走向仍有着举足轻重的影响。从目前基金持仓情况看,由于糖价超过一年时间的持续下跌,价格回到一年前的起涨位置,并且在巴西、印度等主要出口国的生产成本价附近,基金做空开始谨慎,但受制于全球糖市的增产利空氛围,基金做多也持谨慎态度,目前基金多空基本平衡。我们从基金持仓与期价走势的长期关系中发现,基金净持仓变化越快对期价走势影响越大,因此如果后市要想走出一波比较强势的反弹行情来,基金净多持仓必然快速增加或者持续持有净多持仓,我们后期应该加以关注。但需要强调的是,我们虽然不能忽略基金在行情发动中的作用,但基金绝不会进行与基本面完全背离的操作,基金仅仅是抓住实际把基本面因素的可能变化进行扩大化的顺势而为,它并非决定价格的根本因素。 3、国内现货价稳量淡,随需随销 本榨季国内食糖营销模式和采购方式的改变是导致糖价逐步回落的一大因素。 首先,食糖终端消费企业越来越多的采用了到产区直接采购的模式。由于受到去年高糖价的冲击,今年很多终端企业为规避风险,绕过中间商,直接向广西制糖集团采购,且采购量比往榨季大幅增加,很大程度上扼制了中间环节的销量。另外从时间上看,较大规模的食品饮料企业大多在春末夏初就已经准备好了大部分的原料并开始生产,虽然受到仓储容量、占用资金等多方面的限制,大多数企业并不可能全部采购完全年所需的食糖生产用量,但今年春季进入传统消费淡季时采购上淡季不淡的情况已经说明了本榨季终端企业采购时间提前已成为一种趋势,这样留给后期的采购空间已经被进一步的压缩,这就说明本榨季的糖市淡旺季的分别已经不再明显。从中国糖协对相关企业的抽样调查分析,在年消费食糖3-5万吨以上的大型食糖终端消费企业中,在本制糖期约有60%的食糖是通过到产区直接采购的,而上两个榨季分别只有10%和15%。 其次,大型制糖企业越来越多的采用了直销模式。本榨季由于对食糖增产的预期以及因 产销之间的价格倒挂所带来的经营难度增加,商业环节本榨季也不得不压缩经营规模,在规避价格波动风险的同时,多数商业单位采取随进随销、零库存的方式经营。另外,由于今年糖价基本处于由高位向低位逐步回落的过程,因此商业流通企业普遍反映今年的现货难做,但为了保住市场份额,保留住客户又不得不做,虽然从销量和现货贸易来看,各企业今年的销量与去年基本持平甚至略增,但盈利状况却处于微利或略亏状态。目前销区商业库存薄弱,部分商家甚至是零库存,商家经营积极性不高。因此本榨季商业环节蓄水池作用明显弱化,预计榨季后期销区采购择机而动,不冒险蚂蚁搬家似的随需小批量采购仍将是主流采销方式。 4、政策因素 本榨季收储政策为糖价的底部提供了参考,起到了稳定市场价格的作用。 今年3月6日在天津中糖协召开的食糖产销座谈会上,国家发改委经济贸易司有关领导通报了国家对食糖市场的宏观调控意见:由于本榨季食糖产销形势比较严峻,为了保持国内食糖市场基本平衡,避免价格过度下跌而提出了六方面的措施:一是收储,古巴进口原糖全部入库;二是国产糖也部分收储,国家收储价3500元/吨,广西地方收储价3600元/吨;三是进口从严;四是糖精继续限产限销;五是主产区要负起责任,要保证农民糖料款的及时兑付;六是加强全国食糖的管理。 从政策意图上看,收储属于最低收购价,其起到的作用是试图封杀下跌空间,稳定市场价格,而并非助涨。从上半年糖价的走势来看,在3600元/吨价格以上,全国已经销售了800多万吨,政策的保护确有效果,只是现货成交低迷难改。目前广西的地方储备糖3600元/吨的价格防线,在支撑了5个月后,宣告失守,糖价正向着下一道防线——国储糖收储价3500元/吨运行,测试和考验国储糖的收储防线,政策护底支撑能否长久维持,还不得而知。另外,面对高企的资源压力,以及随着近期天气的炎热和产区降雨天气的频繁出现,产区潮包糖的逐步增多,收储的可能性也在逐渐降低,收储能容纳多少也是个未知数。 目前由于国储收糖迟迟不见动静,糖价只能一步步滑落,而产销区也已经不把希望寄托在国家收储上,多数糖厂已经将价格调至3500一线,部分糖厂甚至调低至3400多。未来收储将是期现糖价中期发展的基石,而消费仍是重要指南针,否则破位收储价几率居多,市场会进一步趋于弱化,但如果国储收糖能达到30万吨以上,就可能解决今年后期的糖市供求矛盾,糖价将可能止跌企稳甚至反弹。 5、替代品 今年替代品对食糖市场份额的抢占不明显,但预计后期会得到体现。 去年,在糖价高企的情况下,替代品对食糖市场份额的占领明显增加,而今年情况从截止5月末的糖精产销数据来看,全国定点企业累计生产糖精7612.11吨,同比减少9.99%,其中出口6341.39吨,同比减少15%;内销1065.26吨,同比增加19.3%。从以上数字分析,随着今年糖价的回落,替代品糖精产量同比减少,但损失的只是出口部分的份额,国内销量却同比增加,因此虽然由于原材料成本的增加使替代品性价比的优势不再明显,但本榨季对食糖市场份额的抢占情况依然存在甚至高于去年。另外,从另一替代品玉米糖情况来看,目前由于粮食安全问题国家叫停了乙醇汽油的发展,加上其它各种因素导致了玉米价格正开始大幅度地下滑,原来预计将要夺回的部分食糖市场份额,恐怕国内食糖后市又要再次面临玉米糖的激烈竞争。 6、主力资金对价格的影响 有现货背景的空头套保盘持仓集中是造成白糖此轮单边下跌的另外一个主要原因。 我们通过郑州白糖期货品种持仓变化来看,在糖价持续下滑过程中,空头持仓较为集中,主力席位现货背景充分,其持仓总量已经达到其在白糖品种上较高水平,而多头席位较为分散。市场资金博弈的双方是以套期保值商为主的空头与投机性“抄底”或“抢反弹”的散户多头,而在外盘疲软以及国内现货价格走低的情况下,主力空头容易占得上风。 后市随着下一榨季产量的继续增加,必将引发不断的套保盘的介入,现货商的抛盘将成为影响价格持续走高的主要压力来源,批发市场和期货市场很可能在远月合约的拖累下难以走高。但如果糖价在低位获支撑持稳,空头主动平仓获利了结,那么糖价有可能在平仓盘的带动下出现一波短期反弹。 三、2007年下半年白糖期货品种走势预测 综合以上分析我们认为,影响2007年下半年白糖期货市场价格的因素大致可以从三方面来把握: ①供需基本面。预计今年下半年及明年国际食糖市场依然是供大于求局面,增产基本已成现实,虽然全球食糖消费量也逐年稳步增长,但今后一两个制糖年内,基本面整体弱势格局已无太大悬念,即使后市糖价在天气、季节性等因素炒作下出现反弹,高的价格水平也可能只是短暂而不是持续稳定的,供应压力将限制糖价的上涨空间。所以后期国内外食糖价格整体将维持低位运行,除非原来供求过剩的预期被现实全盘否定,行情才有可能推倒重来。 ②生产成本方面。我们从NYBOT11#连续图中看到,国际原糖历史上最低价格为4美分/磅,时间为1999年4月,随后在2002年6月和2004年2月分别到过4.87美分/磅和5.27 美分/磅的低位,近年来随着劳动力成本、原料成本、运输成本等各项费用的上升,糖厂的生产成本已非昨日可比,从前期原糖跌至8.37美分/磅低点,并跌破巴西、印度等主要产糖国生产成本,造成糖厂工人的消极抵制情绪可以看到,糖价短期内可能在投机打压情况下出现跌破成本价的极端价格,但时间不会维持太久,最终会重返价值回归之路,而糖价长期运行于生产成本之下的可能性更是几乎没有。估计今年巴西陈旧的糖厂生产成本为超过7美分/磅,国内主要大型厂商的生产成本不超过3300元/吨。 ③国内政策面。后市糖价走势还要继续看各级政府的态度问题,尽管收储对于糖价的大趋势不会产生影响,但会改变价格运行的短期规律,如果后期价格能够在业界普遍看跌的情况下在3500一带盘整巩固,同时不断消化库存压力,等到下一榨季前、夏季用糖高峰期时销量略有起色,糖价有望短期冲高反弹,随后在业界预期逐步转向乐观之后做出头部形态,进入一个新的下跌周期。制糖企业目前只有两种选择,一是在3500元/吨以下时,向国储交储合格的白糖,减轻后期库存压力,改变供求矛盾,使糖价企稳回升。二是背靠收储的支撑,加大销售力度,顺价销售,增大销售量,力争在7-9月保持月销糖量达90万吨以上,逐步改变后期的市场供求矛盾,使市场由供大于求过渡到阶段性的供求平衡,这样糖价才能止跌企稳。 ④技术面。周期规律看,由于国内糖市在产量方面形成的规律是“三年增产,三年减产”,因此糖价基本上也形成了三年一个牛/熊市周期的规律,因此结束了2003-2006年的大牛市后,2006年的大幅下跌应该只是本轮熊市周期的第一年,后市可能还有漫长的调整期。技术指标看,广西现货价走势月K线图中,各均线向下反散呈空头排列,5日均线处有较大阻力;MACD指标高位形成死叉,且逐步接近0线,柱状线由红变绿,牛市向熊市转变格局基本形成。目前国内广西现货糖价在3500一线弱市徘徊,下方3400一线为前期支撑位和06/07榨季最低价,上方3600为国家动态收储价,这两个价格成为后市震荡区间的第一支撑位和第一阻力位,若向下突破,则逐次测试3300-3000的百点整数位;若向上突破,则测试4000一线的前期两次反弹阻力位和成交密集区。 综上所述,尽管下方有政府以及各生产集团的价格支撑,但上方的产量过剩压力也犹如千钧压顶,所以在进入下一个榨季以前,糖价最大可能是处于相对低价区域震荡,呈现一个适中的区间整理形态,整体易跌难涨。国内白糖期价可能在3300-3600元/吨之间运行,考虑到主要糖厂的生产成本问题,我们认为本榨季国内期糖价格低于3300元/吨的可能性不会太大,在未来3个月内,制糖企业销糖量的大小决定了后期糖市的价格运行方向。操作上顺势而为,控制好力度,把握准节奏,时刻明确整体趋势来做好阶段性行情成是投资者的良好选择。后市如何让我们拭目以待。 良茂期货 陈雅萍

【发表评论】

|

||||||||||||||