不支持Flash

|

|

|

|

供过于求局面仍将继续 铜市总体维持回落走势(2)http://www.sina.com.cn 2007年07月13日 00:10 良茂期货

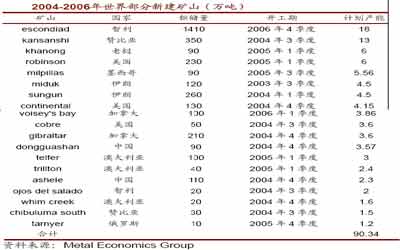

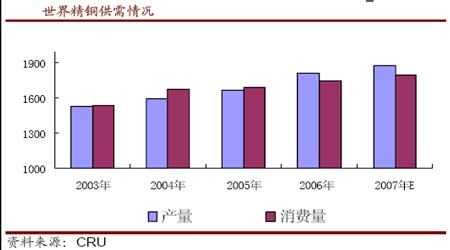

从终端需求看,我国电力行业增长潜力大,但增速在放缓。发改委和国家电网公司的数据显示,未来两年新增装机容量将维持在7000万千瓦左右,巨大的新增装机容量将刺激发电设备的生产。“十一五”期间,国家电网公司将新增330千伏及以上输电线路6万千米,变电容量3亿千伏安,总投资达9000亿元左右,其中约有30%用于购买电线电缆。电网建设在未来七、八年内将进入一个新的发展阶段。输变电设备的升级换代、大容量输电线路建设改造、城乡电网进一步改造,都将给中国的铜消费带来巨大的潜力。但是,2010年之后,随着大型机组投产、电网改造完毕,中国铜消费将明显受到影响。 作为铜消费第二大行业的家电业,库存积压严重。尽管全球80%的空调产自中国,外资企业也大举将家电的生产和研发基地往中国市场转移,我国大小家电产品产量也持续多年以两位数增长,但是库存积压问题也不容忽视。我国积压的空调就达到900万台。高库存的情况说明产能与需求产生了矛盾,这必将使家电行业对铜材的需求增长率放缓。家电协会公布的数据显示,未来五年对铜材需求增长率将放缓至5%之内。 此外,建筑用铜材面临替代品的潜在威胁。随着今年国家开始对房地产领域的投资过热进行调控,行业增速将不可避免地出现下滑。铜价的高涨,使得铜产品在价格竞争上往往处于劣势。因此塑料、铝、铁合金对铜产品在建筑行业的替代作用正在逐步显现。 基于以上分析,未来中国铜消费依然将是拉动全球铜消费的主要动力,但是增速可能会出现放缓。根据中国近几年铜消费的增长率,今年的铜消费预计将达到380万吨,其中包括国储铜的抛售和库存的降低。如果假设2007年的铜消费增长率达到8%,中国的铜需求将增加30万吨。 3、铜供给分析 世界2007年预计铜供应量为1807.2 万吨,比去年同期增长4.3%,与铜消费增长基本持平。由于2006年世界铜过剩33万吨,因此,2007年将继续过剩,根据ICSG最新的预测,2007年铜将过剩27万吨。 随着需求的增长,价格的高企,给世界产铜企业带来了丰厚的回报,因此世界各铜企业通过新建矿山以及扩产铜矿增加铜产量,但由于新建产能具有几年的达产期,因此自2006 年起到以后几年,将是世界铜企业产能释放的一个时期。 根据国际铜研究组织预计,由于新矿开发和新增产能投产,2007年世界铜矿产量将比2006年增长94万吨,达到1597万吨,增幅为6.3%。2006年铜矿产量之所以变化不大,主要是智利、印尼以及墨西哥铜矿生产出现了问题。预计2008年铜矿产量将增长120万吨(增幅达7.3%),达到1713万吨。 随着世界精铜产能的稳定增加,而需求的增速下滑,将会致使供需情况发生变化。预期未来几年,精铜供需情况将会继续处于过剩的局面。 4、库存 库存作为铜市场供需的调节器,在供需差别不大的情形下对价格具有重大影响。从中国的情况看,中国国内目前的现货铜库存量大约在11万吨左右,其中包括上海期货交易所的9.5万吨。另外估计还有6万吨铜在保税仓库内,等待报关进入国内现货市场。这6万多吨保税库中的铜库存不仅给中国现货市场带来压力,同时更可能给LME期铜价带来一定压力。因为按照目前的两地价格,这些库存未必会真正报关,可能仍旧以转口铜的形式流至韩国以及日本等地区,从而增加LME的库存。从LME铜库存最近的统计看,虽然仍旧呈下降趋势,但这些库存的流出集中在欧美地区的仓库,亚洲地区却呈现出了较大幅的流入,其中主要来自中国进口商的转口铜。 从中国国内的生产情况看,2007年4月份,中国精铜产量达27.37万吨,为记录高点,并且根据目前在建铜冶炼项目205万吨的规模,今年和明年的总体产能将增加150万吨。4月份中国的铜精矿产量也达到6.6万吨(铜含量),这也是2006年12月以来的最高产量。4月份的产量数据一举扭转了前几个月国内铜产量减缓的局面。而在进出口方面,4月份精铜进口在18.6万吨,累计进口66.9万吨,同比增长141.7%。而实际的消费状况并不乐观,因此,较快的供应增长和进口增加导致了有效供应的过剩,它直接反映在上海期货交易所的库存上,数据显示,5月份上期所铜库存增至9万吨以上,较4月份增加40%以上,预计库存增加的趋势将延续,并很可能导致LME库存下降的趋势得到逆转。 5、铜加工费用的降低和中国铜冶炼产能的扩张 目前我国铜矿石的依存度已经仅次于铁矿石,2/3铜精矿要依赖进口,这种状况意味着未来几年铜原料谈判将有可能成为“铁矿石谈判”的翻版。去年底中国的铜冶炼企业在2007年度铜精矿加工费谈判中受挫,价格降幅达37%,目前,新一轮2007年年中谈判完成了第一步。由于国内铜冶炼产能的释放,今年谈判形势依然不容乐观。同时,由于国外铜精矿产能释放的速度将远小于冶炼产能的释放,今明两年国内铜冶炼商将处于不利的境地。 在去年的谈判中,在国际铜价不断疯涨的大好形势下,国际采矿公司首次提出了废除“价格参与条款”、削减冶炼商铜加工利润的要求,最终必和必拓公司等国际矿业巨头与中国主要铜冶炼企业达成的2007年度铜精矿加工费(TC/RC)为60美元/吨和6.0美分/磅,这比2006年度的95美元/吨和9.5美分/磅下降了37%,而且首度取消了沿用30多年的“价格参与条款”(“价格参与条款”准许铜冶炼厂商分享铜价超过特定价格之后的部分收益)。 铜精矿加工费是矿产商和贸易商向冶炼厂支付的将铜精矿加工成精铜的费用。除自产铜部分利润较高之外,铜冶炼企业的利润来源于外来铜精矿的加工费收入以及“价格参与条款”所带来的收益。加工费降低37%意味着,中国冶炼厂将少收入1.16亿美元左右,相当于2005年中国88家铜冶炼企业利润总额的六分之一。 因为国内的铜冶炼项目依然在上马,国内最大的铜冶炼企业江西铜业8月1日还有一个近30万吨的铜项目点火,这些都需要更多的铜精矿供应。因此,谈判将处于不利的地位。 日本铜冶炼厂商与海外矿产商的首轮谈判已于5月底展开,国际铜精矿主要供应商必和必拓提出的铜精矿TC/RC费用水平位于市场预期的低端。铜精矿供应商提出的铜精矿加工精炼费分别为每吨40美元和每磅4美分,并且没有“价格参与条款”,而日本冶炼厂商希望,铜精矿的TC/RC费用分别为每吨50美元和每磅5美分,不包含“价格参与条款”。 由于国际铜精矿供货商向中国铜冶炼企业收取的铜精矿价格是以伦敦金属交易所(LME)基准3个月期铜期货价格减去加工费计算的,而加工费则由铜冶炼厂和国际供货商以谈判形式确定,因此,减少加工费意味着铜冶炼企业成本的增加和利润的减少。实际上,铜加工企业的成本为90美元/吨,因此,去年达成的60美元/吨的TC/RC加工费用就已使目前大多数使用进口铜精矿的铜冶炼企业处于亏损状态。 目前,我国在建、拟建铜冶炼项目18个,建设总产能约205万吨,是2004年全国产能的1.3倍,今年底我国将形成近370万吨的新冶炼能力。2005年国内200多家铜冶炼企业的精铜产量为258万吨,其中利用国内矿石的产量只有65万吨,2/3铜精矿要依赖进口。而国外铜矿基地却凭借自有资源进行前向一体化大幅扩张冶炼产能,3年内国外将新增200万吨的铜冶炼产能。在这种情况下,国内铜冶炼企业通过多使用废杂铜来降低对进口铜精矿的依赖,导致废杂铜的价格从去年10月份开始快速增长。 尽管国内铜冶炼厂商对国外精铜矿存在很强的依赖,但国内自给精铜矿产量也在大幅增加。种种情况表明,未来几年内精铜产量将大大释放。

【发表评论】

|

|||||||||||