不支持Flash

|

|

|

|

|

受供应压力及原油弱势 导致沪燃料油市场走弱(4)http://www.sina.com.cn 2006年09月05日 00:53 中大期货

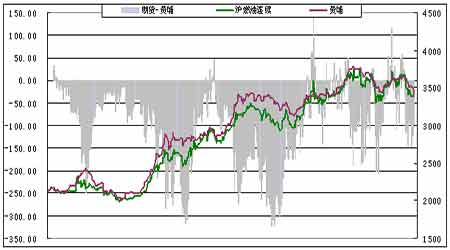

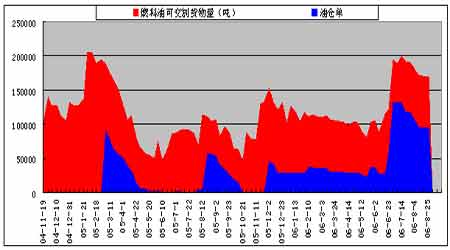

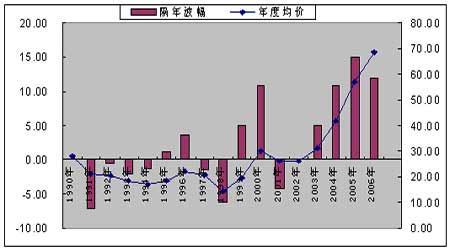

3、沪燃料油 图十一:期货与现货价格走势对比 八月是燃料油消费旺季,但沪燃料油弱势明显,与新加坡燃料油联动下跌。一旦缺乏原油上涨支撑,沪燃料油弱势即趁机而发。现货高库存压力,交割仓库仓单数量较大,构成明显压力。截止8月25日燃料油可交割货物量达168760吨,仓单95200吨。 下跌过程期货领先现货的特征较明显。下跌过程近月合约价格低于现货价格最大-147点。这与市场上套保卖方较强有关。近两个月燃料油期、现价差线始终局限于0到-200之间。黄埔现货滞后于新加坡,沪燃料油期货定价则紧跟新加坡市场。因期、现套利的存在,沪燃料油不太会过分领先上涨,而在跌势中跌幅更大。 比价关系更能看出“原油强、燃料油弱”的特点。新加坡燃料油与原油的价差、沪油与原油的价差都处于乖离状态。从沪燃油与原油的比价线看,比价线值为48.2,略有回升。从经验推断,比价线最终会上升,即沪燃料油最终会有一个强于原油的过程。表现为原油下跌而沪油抗跌,或者原油上涨而沪油补涨。不过比价关系的分析也许不能给单边趋势分析提供线索。 对国际原油而言,尽管八月上涨的历史统计概率达到80%,但今年例外,八月均值下跌。不过中长线观点认为,原油仍将高位震荡,三季度尤其是八月,转势的可能性不大。技术性交易信号显示沪燃料油中期趋势转空,即使受原油提振,也难收复跌幅。短期看震荡,不宜杀跌。 图十二:沪燃料油交割库货物量及仓单 三、后市展望 1、NYMEX原油的统计预期 对NYMEX原油十五年的历史统计结果显示, 8月国际原油的上涨概率是80%,进入9月份上涨的概率是66.67%。今年八月均值73.09美元,比上月低1.43美元。 2006年截止到8月份,NYMEX原油近期合约的年均价为68.78美元/桶,比去年涨11.98美元。2005年NYMEX原油年均价在56.80美元/桶左右。关于原油年度均值的估计,年初巴克莱资本国际将2006年美国轻质原油预估均价调高7美元,至每桶68美元.。 投资银行高盛将美国2006年原油价格预估调高4.50美元,至每桶68.50。美能源信息署预测2006年WTI原油年均价为64.65美元,比去年涨8.16美元。 图十三:NYMEX原油年均价走势 2、中期重要影响因素的前瞻分析 成品油定价机制的改革:若国际原油价格上涨幅度超过8%,则将触发国内成品油提价机制。市场普遍预计年内还将调价。5月24日中国发改委将成品油(汽油及柴油)每吨涨价500元。 3月26日发改委曾出台调价方案,汽车和柴油出厂价每吨分别提高300元人民币及200元,零售基准价上调250元及150。调价后成品油内外价格鸿沟仍在,与新加坡相比,成品油仍有800元/吨的价差。 人民币升值:根据央行货币委员会专家估计,07年人民币升值的趋势会比较明显,幅度会增大。目前累计升幅较改革前达到3.8%。若今年持续升值达到5%,则对国内燃料油总体有150点空间,未来仍有70点空间。但因国内进口商缺乏定价权,估计这部分利润空间大都被国外商品涨价所抵消。其效果即是,人民币持续升值推动国外商品涨价,进而推动进口商品涨价。 广东LNG(液化天然气)的替代需求:本年度LNG对燃料油的替代效应不会太大。6月中旬,广东已启用第一座进口液化天然气(LNG)接受终端,LNG一期工程正式投产,一期工程设计规模370万吨/年,广东电厂部分用量为205万吨/年。一期工程替代不了燃油电厂,新增电力远远不能满足市场需求,远景二期工程因气源不能落实,前景不容乐观。广东燃油电厂装机容量在400万千瓦以上,以广东省05年总装机容量3200万千瓦计,比重10%强。作为燃料油需求最大的电厂,占总需求量的70%以上。 3、沪燃料油趋势预测要点 以下结论,仅供参考: 八月是燃料油消费旺季,但因燃料油供应过剩,价格大跌。黄埔现货保持一贯落后新加坡市场的特征,因船期滞后,短期现货价格仍然坚挺。远期压力主要体现在期货市场,期货价格已远低于现货。 对NYMEX原油十五年的历史统计结果显示, 8月国际原油的上涨概率是80%,进入9月份上涨的概率是66.67%。但今年八月均值73.09美元,比上月低1.43美元。 对国际原油而言,尽管八月上涨的历史统计概率达到80%,但今年例外,八月均值下跌。不过中长线观点认为,原油仍将高位震荡,三季度尤其是八月,转势的可能性不大。技术性交易信号显示沪燃料油中期趋势转空,即使受原油提振,也难收复跌幅。短期看震荡,不宜杀跌。 浙江中大期货公司 晓理

【发表评论】

|

|||||||||||||||||